A RESTAKING több, mint egy 2024-re szóló forró narratíva, ez az innováció át fogja alakítani a DeFi földjét. De hogyan közelítsünk hozzá kereskedőként?

AIRDROP POTENCIÁL: https://app.eigenlayer.xyz/ (FELADAT: RESTAKE ETH EigenLayer-en KERESZTÜL)

Tudnivalók:

- A EigenLayer egy Ethereum protokoll, amelynek célja, hogy forradalmasítsa a kriptogazdasági biztonságot a „restaking” révén.

- A stakelt eszközök újraátruházása dinamikusabb biztonsági modelleket tesz lehetővé a protokollok számára, miközben a DeFi felhasználók nagyobb hozamot érhetnek el.

- A Restake Finance az egyik legkorábbi szereplője ennek a területnek, mivel az első protokoll, amely moduláris likvid staket indít az EigenLayer számára.

- Az újraéledő narratíva bika a DeFi hozam kereskedési térben létező más tokenekre, például a PENDLE-re, ami Crypto Koncepció volt és 0.4 – 0.6 dollár között vásároltunk.

- Az ilyen innováció érdekes, de több rendszerszintű kockázatot is jelent a DeFi protokollok számára, amelyek részt vesznek a derivativák ilyen rétegzésében.

- A hozam maximalizálása a bálnáknak érdemes vállalkozás, de a CFH azt javasolja, hogy a kisebb kereskedők számára a tokenek kereskedésére összpontosítsanak. A 15%-os hozam elhalványul, ha összehasonlítjuk az alacsony cap / alacsony likviditású tokenekkel való kereskedésből származó nyereséggel egy emelkedő piacon.

- Az EigenLayer ökoszisztémában való részvétel az airdrop miatt ésszerű megközelítés, de vedd figyelembe a kockázatot és a lehetőségek költségét.

EigenLayer – Egy új DeFi primitív bemutatása

A DeFi világot a hozam mozgatja. Amikor a kriptopiacok emelkednek, a hitelfelvétel/kölcsönzés iránti kielégíthetetlen kereslet hihetetlen hozamokat eredményez. Igazi kriptomódra azonban ez az alapszintű hozam nem elég. A DeFi csapatok a hozamtermelés és a kereskedés határait feszegetik és feszegetik továbbra is, ahogyan azt korábban a Pendle Finance-nal is látható volt. Most azonban a hozamjátéknak van egy másik eleme is, amely egy új narratívát szült a maga nemében: A Restaking. EigenLayer (EL) egy Ethereum protokoll, amely jelenleg ezt az új, a kriptogazdasági biztonságot forradalmasítani hivatott restakinget hajtja. Az Restaking lehetővé teszi az Ethereum „újraátruházását a konszenzusrétegen, és létrehozza egy láncon belüli decentralizált bizalmi és biztonsági érvényesítési mechanizmus első iterációját”. Ez azt jelenti, hogy az Ethereum tranzakciókat validáló entitások számára lehetővé teszi más „modulok”, például új blokkláncok, adatrétegek, hidak, oracles és keeper hálózatok ellenőrzését és validálását is. A validátorok a meglévő hardverek segítségével újra stakelhetik az ETH-jukat, hogy új modulokat validáljanak meghatározott szabályokkal, a modulok pedig a natív tokenjeikben fizetnek díjat a restakelőknek.

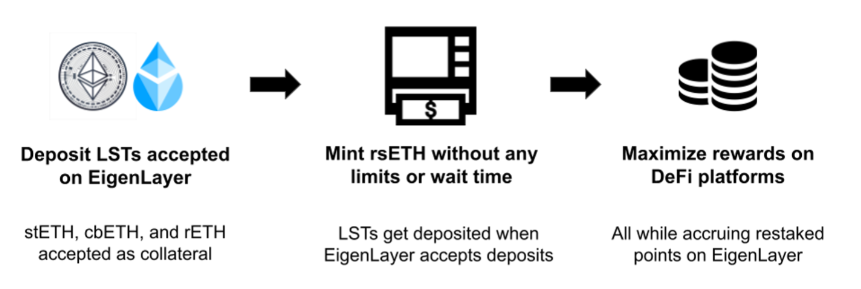

A DeFi felhasználók részt vehetnek az EL-ben (és „pontokat” szerezhetnek az airdrop potenciálért) a következőkön keresztül:

- LST Restaking: LST-k (liquid staking tokenek), például stETH stakebe helyezése az EigenLayer intelligens szerződésbe.

- Validator Native Restaking: Az Ethereum csomópontokat üzemeltető validátorok natív módon visszavehetik a stakelt ETH-jukat azáltal, hogy visszavonási hitelesítő adataikat az EigenLayer szerződésekre irányítják, így további hozamot szerezhetnek az EL-csomópontokból.

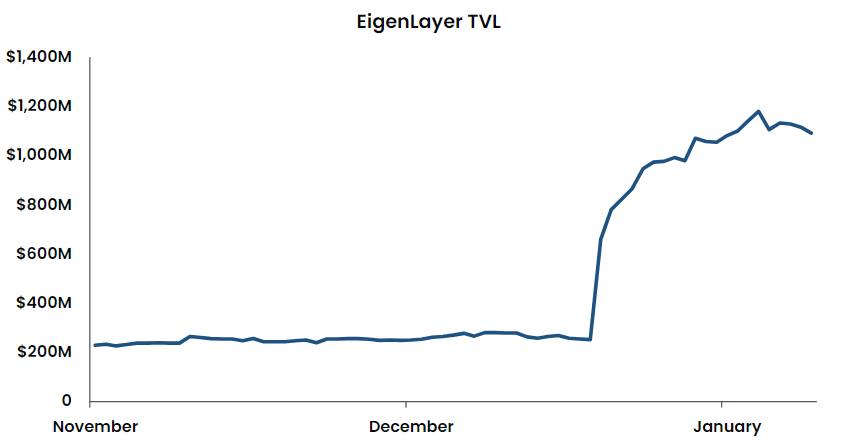

Az EL TVL-je drámaian megugrott decemberben és januárban. Bár ez bizonyos mértékig azt mutatja, hogy mekkora a felhajtás az „restaking” narratívája körül, a restaking pontok és az EL airdrop ösztönzőit is figyelembe kell venni ennek a tevékenységnek az értelmezésekor:

Restake Finance és RSTK

Az EigenLayer megnyitotta az utat a DeFi további innovációi előtt. Restake Finance az első olyan protokoll, amely az EL-t használja, és a hozamtermelés maximalizálására összpontosít a „visszaalakítási finanszírozás” révén. Talán emlékeztek rá, hogy a Pendle crypto koncepciójában tárgyaltuk az LST-k koncepcióját is. A dolgok leegyszerűsítése érdekében úgy gondolhatunk erre, hogy ezt a koncepciót egy lépéssel továbbviszi, lehetővé téve a DeFi felhasználók számára, hogy még nagyobb hozamot generáljanak az LST-jeikből azáltal, hogy azokat más aktívan validált rendszerek biztosítására használják:

A Lido, mint az LST-k fő vezetője, a Restake Finance integrálni fogja az LST $stETH-t ebbe a rendszerbe, mielőtt a piacot másokra is kiterjesztené. A $rstETH ennek a Restake Ethereumnak a tokenizált változata, így ez az első Liquid Restaking Token (LRT). A $rstETH várhatóan >15% APY-t fog adni. Ezt a 3%-5%-os standard stakes jutalmaknak köszönhetően kereshet, kombinálva a várható >10%-os EigenLayer jutalmakkal. Ezen felül, mivel a DeFi földjén vagyunk, a $rstETH kereskedhető lesz a DEX-en és integrálható lesz a különböző DeFi protokollokba.AZ RSTK token stakebe helyezése lehetővé teszi a stakebe helyező számára, hogy fokozott hozamot érjen el, miközben a protokoll által megtermelt díjak egy részének a megszerzésére is feljogosítja a stakelőt. Ezen túlmenően a token a DeFi protokoll irányításának színterén is használatos lesz. A teljes bontása a tokenomikanak és a disztribuciónak megtalálható a dokumentációjukban. Bár viszonylag kezdeti modellt követ, az elosztás nagymértékben a bányászati pool és az ökoszisztéma ösztönzői felé van súlyozva. A megszolgálási időszakok is 24 hónapra nyúlnak ki, ami hosszabb idő, mint ameddig bárkinek is tartania kellene egy alternatív kripto eszközt.

Az innovációtól a pénzügyi alkímiáig

A Pendle cikkben kiemeltem, hogy mérsékelten pozitívan állunk a PENDLE-hez, de minket inkább a protokoll használata érdekel. A EigenLayer szinte egyedül indította el az új „restake” narratívát, a Restake Finance az első jelentős protokoll ezen a résen belül. Ezzel a CFH még mindig mérsékelten bikás a narratívához kapcsolódó tokenek iránt, de sokkal kevésbé érdekli a tőke lekötése, hogy a hozammaximalizálás dinamikus játékában játszhassunk. A „restake” egyrészt izgalmas új funkciókat ad a DeFihez, másrészt megnövekedett kockázatot. A hozam „újra zálogosítása” újabb komplexitási rétegeket ad az amúgy is összetett rendszerhez: több okos szerződés, több származtatott ügylet, több okos szerződés, amelyek más okos szerződések robusztusságára támaszkodnak, több származtatott ügylet, amelyekkel szorosan kereskedni kell más származtatott ügyletekkel, több protokoll összefüggés, és így tovább. A medvepiacok DeFi innovációt szülnek, a bikapiacok pedig azt látják, hogy az innováció a határaiig feszül.

Ez alól kivételt képeznek az airdrop vadászok. A DeFi felhasználóknak, ha vállalják a kockázatot, van értelme, hogy korán (most) elkülönítsenek némi tőkét, hogy aktívan részt vegyenek az ökoszisztémában, és hogy airdrop potenciálért újbóli pontokat szerezzenek, mivel az EigenLayer és technológiája kétségtelenül jelentős narratívát fog jelenteni 2024-ben. A fontos tényező itt az, hogy korán bekapcsolódjunk, és ne később ugorjunk bele, amikor egyre több és több tőkét köt le ez az egyre bonyolultabbá váló rendszer.

Mindazonáltal fel kell tennünk a kérdést: a hozam maximalizálására törekszünk, vagy a kereskedési nyereségünk maximalizálására? Az emberek 99%-a számára a válasz az utóbbi lesz. Te valószínűleg nem egy likviditási korlátokkal küzdő bálna vagy, aki valóban izgatott az ETH 15%-os éves hozamától. Azonban izgatottnak kell lenned egy friss, új primitív/narratíva miatt, amit az Ethereum bálnák használni fognak, hogyan tudsz nyereségesen kereskedni ebből a tevékenységből, és a piaci elvárások miatt. A narratív tokenekkel való kereskedés preferálása ahelyett, hogy megpróbálnánk maximalizálni a kriptohozamot, különösen erős, amíg a piac felfelé trendel, és a tőke zárolásának alternatív költségei jelentősek. Ha még mindig szaftos hozamokat lehet keresni, amikor a piaci aktivitás nyomott, és az ármozgás egy bizonyos ponton a jövőben lapossá válik, akkor ez egy másik helyzet lesz

Mindezt figyelembe véve óvatosan bikásak vagyunk az RSTK-el kapcsolatban, valamint az olyan tokenekre, mint a PENDLE, figyelembe véve, hogy ez az újraéledő narratíva szép katalizátorként fog működni a hozamkereskedelmi platform számára. Az óvatosan itt a kulcsszó, mivel (1) az Ethereum továbbra is relatív gyengesége más ökoszisztémákhoz, például a Cosmoshoz képest, és (2) az ETF döntés hatásai még mindig bizonytalanok. Bármi legyen is a kapcsolódó tokenek árfolyamának alakulása, a restaking a DeFi új központi jellemzőjévé válik, így a következő évben várhatóan többet fogunk látni belőle, valamint kreatív innovációt ezen a téren.