Sir John Templeton, a legendás befektetési alapkezelő, aki a nemzetközi befektetések úttörője volt, a Bahamák csendes paradicsomában élt, hogy elkerülje a Wall Street zaját. Szándékosan néhány nap késéssel olvasta a Wall Street Journalt. Az indoklás? El akarta kerülni, hogy a hírek és a szalagcímek alapján érzelmi alapon hozzon döntéseket. Egy-egy napon akár 10-15%-ot is veszített, de tudta, hogy a pánik és a stressz semmit sem segítene az ügyén.

Sok befektető úgy érzi, hogy túlterheltek a hírek és információk, amelyeket manapság fogyasztanak. Gyorsan lebombázhatnak minket, és szem elől tévesztjük azt, ami számít. Ebben az írásban visszalépünk, hogy bemutassam, hogyan vágja át magát a zajon és hogyan kezeli az érzelmeit korunk néhány legnagyobb befektetője. Végül is a befektetés nagy része a viselkedésünkre és a minden emberben veleszületett érzelmi intenzitás kezelésére összpontosít. „Hogyne lenne a közgazdaságtan viselkedésalapú?” mondta egyszer Charlie Munger. „Ha nem viselkedéses, akkor mi a fene az?”

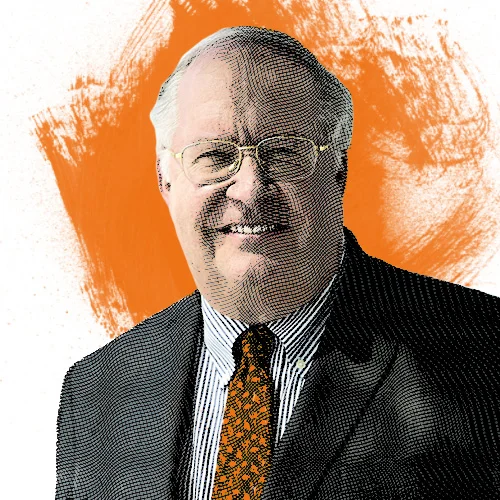

A meglátások Munger és Warren Buffett, Bill Miller és Joel Greenblatt nagyszerű befektetőktől származnak, az általuk adott nyilvános interjúkból vett idézetekkel.

Joel Greenblatt: Greenblatt: Tudd, mi a tulajdonod

Greenblatt 27 évesen alapított egy kis fedezeti alapot, a Gotham Capital-t. Ez 1985-ben történt. A következő 20 évben átlagosan évi 40%-os hozamot ért el, ami elképesztő sikerarányt jelentett, és minden kezdeti 1 millió dollárból 836 millió dollárt csinált. Az útja azonban zavarokkal kezdődött egy korai, a floridai Cypress Gardensbe történt befektetése után: A létesítmény egy víznyelőbe zuhant, ami azt jelenti, hogy a fő pavilonok a semmiből előbukkanó lyukba zuhantak. Ahogy a The Wall Street Journal viccelődött a víznyelőn, Greenblatt ideges lett, hogy mennyi pénzt veszíthet.

Az ő álláspontja: Olyan események történnek, amiket nem lehet előre látni. A befektetés a gondolataid minőségéről szól, nem kizárólag a számok számolgatásával, a belső érték kiszámításával és a jelentések gépelésével töltött órákról. A bizonytalanság az egyik kevés biztos pont a befektetésben, a katasztrófa és a pánik elkerülése pedig szupererő. Greenblatt még mindig gyomorrúgást érez, amikor sok pénzt veszít, de általában két-három napon belül kiigazodik.

„Nagy hibákat követtem el nagy pozíciókkal, és akkor egyszerűen rossz dolgok történtek. Ebben az üzletben részben a gyomrod is fizetést kap” – mondta Greenblatt. „Amikor fiatal vagy, azt figyeled, hogy van időd, hogy helyrehozd. Amikor idősebb vagy, akkor talán van annyi tapasztalatod, hogy tudod, hogy vissza fog jönni… Nagy, nagy kép, kell egy kis csavar, hogy elviseld a fájdalmat, különösen egy nagyon koncentrált portfólióval, amelyet számos ember, akit ismerek, követ.”.

Greenblatt kommentárja John Maynard Keynes közgazdász idézetét idézi, aki az 1930-as években tett egy időtálló megjegyzést: „A piacok tovább maradhatnak irracionálisak, mint te fizetőképes maradhatsz”. A piaci mozgások, akár felfelé, akár lefelé, a befektetőket arra késztetik, hogy megkérdőjelezzék önmagukat. De Greenblatt szerint az, hogy teljes mértékben megérted, hogy mit birtokolsz, „szerintem az egyetlen módja annak, hogy megbirkózz az érzelmekkel, mert rájössz, hogy amit birtokolsz, az még mindig jó”.

Bill Miller: Használja ki az idő erejét

Miller egy legendás értékbefektető és milliárdos, aki 15 egymást követő éven keresztül megverte az S&P 500-as referenciaértéket. Személyes portfóliójának nagy része Amazon-részvényekből és Bitcoinból áll, amelyet coinonként 200 dollár körül kezdett vásárolni. Képzelheted, hogy a portfólióját 2022-ben keményen megviselte a technológiai részvények és a Bitcoin zuhanása. De filozófiájának egyik jellemzője, hogy tisztában van a kockázattűrő képességével. Szerinte a legtöbb befektető túlbecsüli, hogy mennyi kockázatot képes kezelni. Ha időt szán arra, hogy figyelembe vegye, mennyi kockázatot tud valójában elviselni, az a következő (elkerülhetetlen) piaci összeomlásra is jótékonyan hathat.

„Az emberek pontosan a legostobább ponton, pontosan abban a pillanatban szállnak ki, amikor meg kellene venniük, mert meggyőzik magukat” – mondta Miller.

Miller figyelmen kívül hagyja a piac hangulatát. Weboldalán, ahol a five fő elvei elérhetők, a „contrarian (ellentétes)”-t mint kritikus pillért emeli ki. A bizonytalan időszakokban keresi a lehetőségeket, gyakran a kieső üzleteket. Szerinte a legtartósabb előny a piacokon a viselkedés, „mivel az emberek hajlamosak érzelmileg reagálni, különösen abnormális és volatilis időszakokban. Ennek eredményeként általában akkor látjuk a legnagyobb befektetési lehetőségeket, amikor a piacok pánikolnak”.

Miller számára az is segít, hogy alacsony várakozások idején vásárol részvényeket: Egy részvény teljesítménye a várakozásokhoz viszonyított fundamentumoktól függ. A nagy nyerteseknél azt szeretné, ha a legnagyobb lenne a különbség a vállalat teljesítménye és a várakozások között. Az egyik példa erre az Amazon, amelyet Miller évek óta birtokol, és amivel egy vagyont keresett.

A másik megkülönböztető tényező Miller számára egyenesen Buffett játékkönyvéből származik: A hosszú távú játék. Miller és más elit milliárdos befektetők lényegében más játékot játszanak, mint szinte mindenki más, mivel az ő időhorizontjuk sokkal hosszabb. Miller ezt „időarbitrázsnak” nevezi, mert ez arról szól, hogy mindenki másnál messzebbre tekint. Minden vállalatnak vannak rövid távú problémái. De egy-egy eredményjelentésen, néhány szalagcímen és néhány Federal Reserve-döntésen túlra tekinteni, ez az, ahol Miller a legfényesebb lehetőségeket találja. Ő az idő értékes értékét használja ki.

„Egy olyan környezetben, ahol hatalmas a rövid távú adatok túlterheltsége, és ahol az emberek percről percre aggódnak a teljesítmény miatt, a nem hatékonyági tényezők valószínűleg túlmutatnak mondjuk 12 hónapon” – mondta Miller.

Warren Buffett: Buffett: A bizonytalanság a barátod

Talán Buffett fogalmazta meg a legjobban az érzelmeket és a befektetést. 1965-ben vette át a Berkshire Hathawayt, egy flagging textilipari vállalatot. Azóta évente átlagosan 20% körüli hozamot ért el. Egy kezdeti 1000 dolláros befektetés a Berkshire-be ma körülbelül 39 millió dollárt érne. Buffett mindezek során számos piaci összeomlást, pánikot, buborékot és piaci ciklust átvészelt. Különböző környezetekben és időkeretekben gyarapodott. Nem sokkal a nagy gazdasági világválság után, a második világháború alatt kezdett el befektetni, mégis folyamatosan fejlődött és tanult, és az elmúlt évtized legprofibb befektetését akkor hajtotta végre, amikor 2016 első negyedévében kedvezményesen lecsapott az Apple részvényeire.

Buffett 1994-ben azt mondta: „A legjobb vásárlásainkat általában akkor hajtottuk végre, amikor valamilyen makroeseménnyel kapcsolatos aggodalmak a tetőfokára hágtak. A félelem a faddisták ellensége, de a fundamentalisták barátja”. Majd 2009-ben, a nagy pénzügyi válságot követő széles körű félelem közepette azt mondta: „Az elmúlt két év káosza alatt rengeteg pénzt tettünk be a munkahelyünkre. Ez egy ideális időszak volt a befektetők számára: A félelem légköre a legjobb barátjuk. Azok, akik csak akkor fektetnek be, amikor a kommentátorok derűlátóak, végül súlyos árat fizetnek az értelmetlen megnyugtatásért”.”

Buffett „fókuszbefektetőnek” nevezi magát, ami azt jelenti, hogy elrugaszkodik a tömegtől, és ragaszkodik az általa megértett befektetésekhez. Azt is tudja, hogy mikor kell felvenni a szemellenzőt, ami gyakran előfordul. Minél jobban elvonatkoztatnak mások, annál nagyobb előnyben hisz.

Az omahai orákulum azt is mondta, hogy a félelem a befektetésben olyan, mint egy vírus – az embereket nagyobb mértékben sújtja, mint másokat. Egyesek képesek kezelni a félelmeket, mások nem. Megjegyezte, hogy a befektetés egyik egyetlen kiszámítható aspektusa, hogy az emberek tele lesznek mohósággal, majd tele lesznek félelemmel. Buffett évtizedeken keresztül ugyanazt a ciklust látta újra és újra megismétlődni.

„A bizonytalanság valójában a hosszú távú értékek vásárlóinak barátja” – mondta Buffett.

A visszajelzéseket szívesen fogadjuk és értékeljük.