A legfontosabb tudnivalók

- No landing: Az erősebb gazdasági adatok a DXY és a kamatok rallyjához vezettek, ami az elmúlt héten a cryptot súlytotta.

- A kárigényadatok valószínűleg enyhülnek: A kamatok és a dollár rövid távon plafont találhat, mivel a bejövő munkahelyi adatok a közelmúltbeli természeti katasztrófák miatt lágyulnak.

- Bikás választási trend: Az előrejelzési piacok az elmúlt hetekben határozottan Trump javára fordultak. Nate Silver modellje még mindig Harris enyhe győzelmét mutatja, de Trump az elmúlt héten erősödött a swing államokban.

- Pozitív szezonalitás: A Bitcoin történelmi októberi teljesítményének nagy része a hónap második felében következett be.

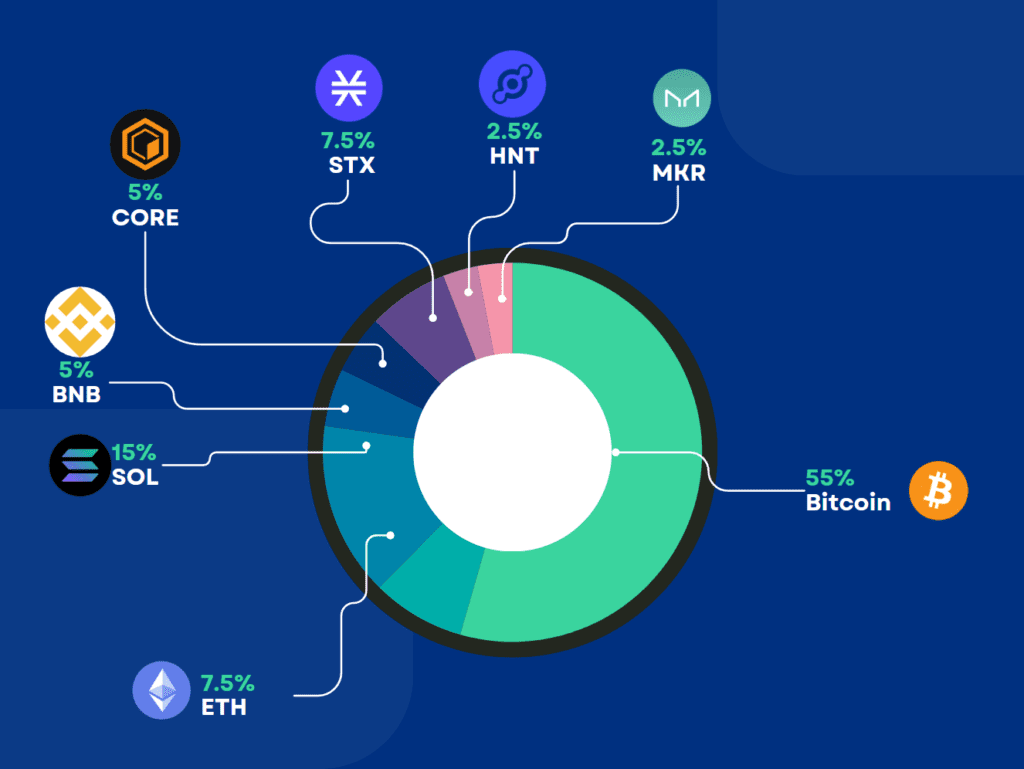

- Alapstratégia: Az év végéhez közeledve továbbra is optimisták vagyunk a crypto kilátásait illetően. Mivel a hard landing kockázata a Fed dovish-sága, és megnyugtató álláspontja után elhalványul, úgy gondoljuk, hogy most van itt az ideje, hogy kiszámított kockázatokat vállaljunk a crypto piacon. Továbbra is a fő eszközökre összpontosítunk, szelektív kitettséggel az olyan altcoinok felé, mint a HNT, MKR, STX, BNB és CORE.

A piac növeli a ‘No Landing’ valószínűségét

Az elmúlt héten egy sor, a vártnál erősebb gazdasági adatközlés jelentősen befolyásolta a piaci hangulatot:

- Robosztus ISM Services PMI: Az ISM Services Purchasing Managers’ Index 54,9-es értéke jelentősen meghaladta az előrejelzett 51,7-es értéket.

- Nagyon erős nem mezőgazdasági adat (NFP): A gazdaság 254k új munkahelyet teremtett, ami meghaladta a várt 140k-t.

- FOMC jegyzőkönyvek eltérést jeleznek: Az FOMC jegyzőkönyvekből kiderült, hogy a szeptemberi ülésen nem volt konszenzus arról, hogy 25 vagy 50 bázisponttal csökkentsék-e a kamatlábakat.

- A vártnál kissé forróbb az infláció: A core cpi 3,3% volt, ami alig haladta meg az előrejelzett 3,2%-ot.

Ezek az adatok a következő piaci reakciókat eredményezték:

- A ‘Hard Landing’ teljes kiárazása: A hard landing kockázata csökken a piaci várakozásokban, ami általában pozitívan hat a rövid távú crypto árakra.

- Az árképzés egy „No Landing” forgatókönyvben: A piac egyre inkább egy „no landing” forgatókönyvvel számol, amikor a gazdaság elkerüli a visszaesést, de a kamatlábak korlátozó területen maradnak.

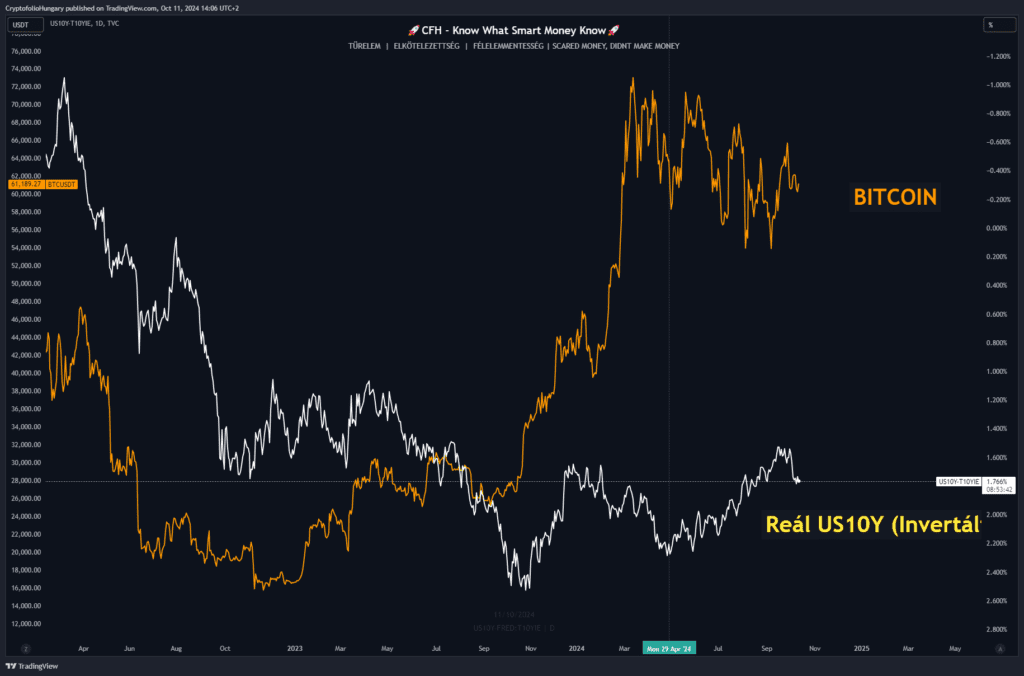

Ennek eredményeképpen a kamatok meredek emelkedését, a DXY heves raliját és a kamatvárakozások sólyomszerű eltolódását figyelhettük meg, mivel a Fed funds határidős ügyletei most 80%-os valószínűséggel 25 bázispontos kamatcsökkentést áraznak a FOMC következő ülésén, míg 20%-os valószínűséggel nem lesz kamatcsökkentés.

A „Bitcoin és a fed” térképünkön valószínűleg pontosan a „no landing” dobozban vagyunk, ami további bizonytalanságot hoz a crypto árakba. Ugyanakkor okunk van azt hinni, hogy a crypto piac jelenlegi gyengesége a hónap második felében megfordulhat.

A viharok miatt enyhülhet a munkanélküli kérelmek száma

Lehetségesnek tartjuk, hogy további gyengülést látunk a munkanélküli kérelmek terén. Csütörtökön a kissé erősebb CPI adatok mellett a munkanélküli kérelmek tavaly nyár óta a legmagasabb szintet érték el.

Lehetséges, hogy a közelmúltbeli délkeleti hurrikánok hozzájárulnak ehhez az emelkedéshez, és ha ez így van, akkor arra számíthatunk, hogy ez a tendencia a közeljövőben is hatással lesz a foglalkoztatási adatokra.

Bár a piac ezt átmeneti eseménynek tekintheti, és esetleg átnézheti, úgy véljük, hogy ez rövid távon segíthet a kamatlábaknak és a dollárnak.

A pozitív szezonalitás kedvez október második felének

2013 óta a Bitcoin csak kétszer ért el negatív hozamot októberben, utoljára 2018-ban, ami megerősíti, hogy ez a hónap a crypto piacnak kedvence. Sok befektető azonban megdöbbentőnek tartja az idei október gyenge kezdését.

A történelmi adatok azonban azt mutatják, hogy az októberi szezonális erősség a crypto piacon jellemzően a hónap második felére esik. Az átlagos és medián hozamok ebben az időszakban messze meghaladják az első félévét, és a nyerési arányok – a pozitív hozamok gyakorisága – is általában magasabbak.

A szezonalitást fontos tényezőnek tekintő befektetők számára ez további optimizmusra ad okot.

Bár a szezonalitás önmagában nem diktálhatja a befektetési döntéseket, továbbra is olyan tényező, amelyet érdemes figyelembe venni. A piacok összetett rendszerek, amelyeket számos változó befolyásol, és az allokációs döntések meghozatalakor néha hasznos lehet, ha az ok okozati összefüggések mellett a korrelatív intézkedésekben is megbízunk.

Egyre nagyobb lendületet kap Trump

Az elnökválasztási verseny minden szempontból még mindig egy virtuális pénzfeldobás. A piacokon azonban a tendencia számít, és jelenleg úgy tűnik, hogy a tendencia a crypto párti jelölt, Trump javára változott.

Emlékezzünk vissza a hosszabb távú véleményünkre, miszerint míg Harris miatt nem valószínű, hogy a crypto árak tartós discount lesz, addig a crypto árakban Trump prémiumot kell figyelembe venni.

Az elmúlt két hétben mind az előrejelzési piacok, mind a közvélemény kutatások azt mutatták, hogy a Trump kampány egyre nagyobb lendületet vesz:

- Polymarket: Bár ezt a platformot az átlagfelhasználó crypto natív hajlama miatt kissé Trump felé elfogultnak tekintjük, mégis Trumpot mutatja elsöprő fölényben.

- PredictIt: A szerintünk kevésbé elfogultnak tekintett PredictIt szintén Trump esélyei emelkedtek, és most egyformán áll Harissel.

- Nate Silver: Silver, akit sokan a választási előrejelzések arany standardjának tartanak, az elmúlt hét napban Trump térnyerését mutatta az összes kulcsfontosságú csatatérállamban. Bár elemzése még mindig Harrist mutatja az élen, a piacok és a Trump érzékeny eszközök valószínűleg a lendületet fogják érdekelni a következő hetekben.

Megfigyeltük, hogy a GEO Group (GEO) és a Fannie Mae Preferred Stock (FNMAS)-a piac két kedvenc Trumphoz kapcsolódó kereskedése – több mint 10% fölé emelkedett, mióta Trump esélyei szeptember végén a PredictIt-en aljpontra kerültek.

Ha feltételezzük, hogy Trump esélyei továbbra is erősek maradnak a választások előtt, akkor hihető, hogy a crypto felzárkózhat ezekhez a Trumphoz kapcsolódó részvénynevekhez.

Alapstratégia

Az év végéhez közeledve továbbra is optimisták vagyunk a crypto kilátásait illetően. Mivel a hard landing kockázata a Fed dovish-sága, és megnyugtató álláspontja után elhalványul, úgy gondoljuk, hogy most van itt az ideje, hogy kiszámított kockázatokat vállaljunk a crypto piacon. Továbbra is a fő eszközökre összpontosítunk, szelektív kitettséggel az olyan altcoinok felé, mint a HNT, MKR, STX, BNB és CORE.