A legfontosabb tudnivalók

- A korábbi pletykák ellenére, amelyek egy esetleges elutasításra, mások pedig korai jóváhagyásra utaltak, a cél továbbra is az, hogy az összes spot BTC ETF kérelmet január 8. és 10. között jóváhagyják.

- Ez a jelentős termékbevezetés különbözik a CME futures és a futures ETF bevezetésétől, mind a bevezetések idején fennálló makrogazdasági környezet, mind pedig a blue-chip vagyonkezelők marketingtevékenységéből eredő várható többletforgalom tekintetében.

- A spot ETF jóváhagyása valószínűleg javítja az ETH ETF kilátásait még ebben az évben. Ez potenciálisan hosszabb távú mélypontot hozhat létre az ETHBTC-ben, és hátszelet adhat az ETH béta neveknek.

- A legfontosabb kockázatok közé tartozik a kamatcsökkentések időzítésének átértékelése és a kincstár által kibocsátott nagyobb lejáratú kötvények, amelyek a következő, január végi kincstári visszatérítési bejelentést követhetik.

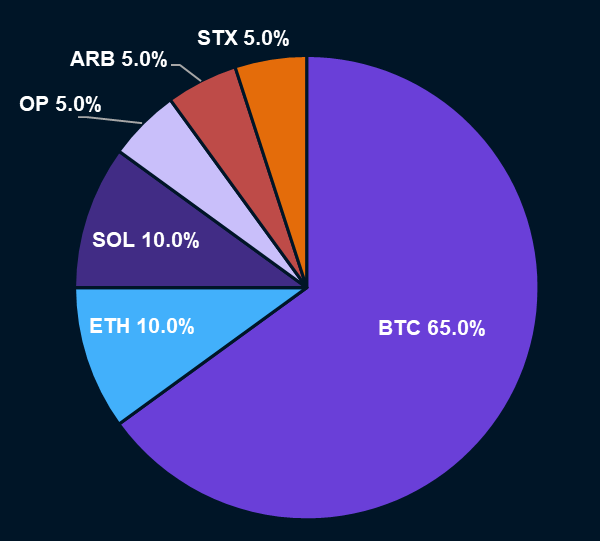

- Alapstratégia – Mivel a spot BTC ETF jóváhagyása küszöbön áll, és a DXY látszólag lokális csúcson van, úgy tűnik, bölcs dolog belehajolni ebbe a piaci környezetbe továbbra is. Arra számítunk, hogy az ETH Layer 2 továbbra is jól fog teljesíteni, amit az EIP-4844 várakozása és a BTC ETF jóváhagyását követően az ETH iránti fokozott figyelem hajt. Ezt szem előtt tartva növeljük az OP és ARB allokációnkat. Az STX allokációt is növeljük a Nakamoto frissítése felé tett folyamatos előrelépés miatt.

Gyors összefoglaló

Mindenekelőtt szeretnénk boldog új évet kívánni minden ügyfelünknek és előfizetőnknek. Az elmúlt év valóban eseménydús volt, amelyet bankválságok, jelentős bírósági győzelmek és a BlackRock betörése jellemzett – valóban figyelemre méltó utazás volt.

Az alapstratégiánk, bár elmaradt a királytól, jól teljesített. Ezt különösen az altcoin kosarunk erős teljesítménye támogatta a negyedik negyedévben. Mélyen hálásak vagyunk azoknak, akik ránk bízták a kriptopiac bonyolult viszonyai között való eligazodást. Izgatottan várjuk, hogy idén is veletek együtt vágjunk neki a piacoknak. (2023 BTC hozam 112%, ETH 52%, SPX 24%, 3 havi Crypto alapstratégia hozam 91%, ha időarányt nézzük, akkor jóval jobbak voltunk)

A kripto részvénykosaraink is jól teljesítettek. A jegyzőkönyv kedvéért, mostantól nem változtattunk ezeken a kereskedési ajánlásokon. Amennyiben bármilyen változás történik, azt megfelelően megjegyezzük és dokumentáljuk a stratégiai frissítéseinkben.

A tábla tisztázása

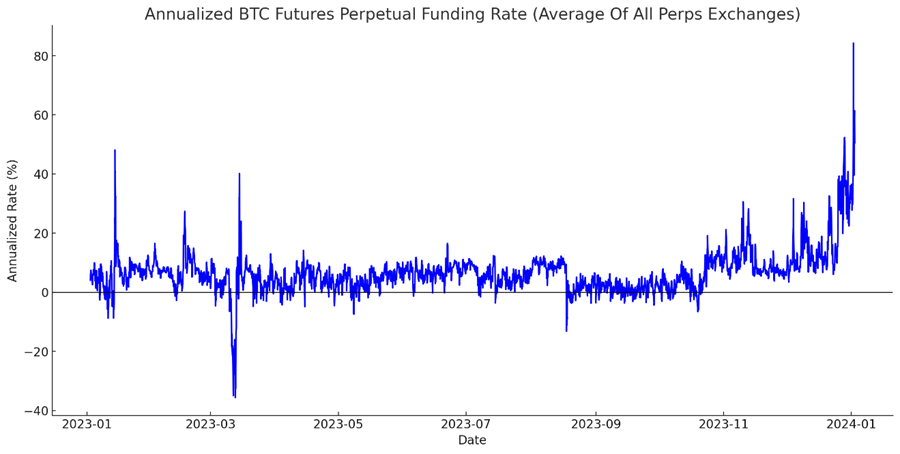

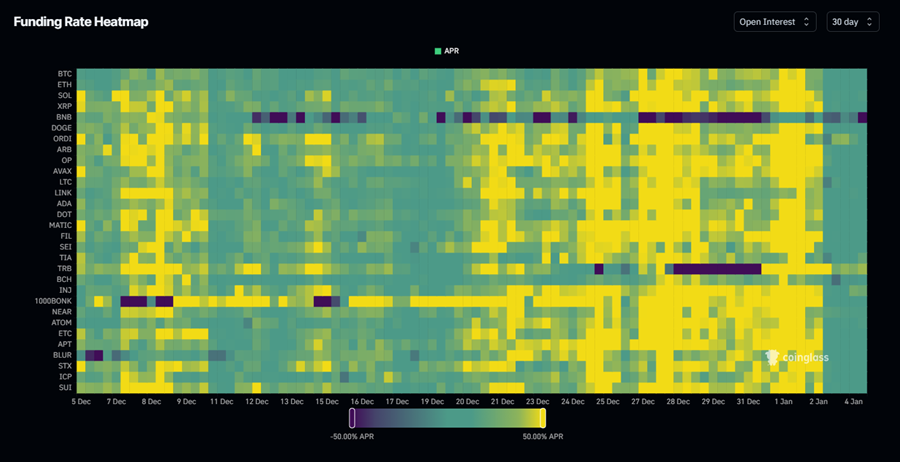

Kedden megjegyeztem, hogy a tőkeáttétel finanszírozási rátái meglehetősen magasra emelkedtek. Ez volt az első jele a spekulatív túlzásoknak a bikapiac kezdete óta. Egy ponton a perps finanszírozási ráták (a tőkeáttételes long pozíciók díja, amelyet másoknak fizetnek azért, hogy a kereskedés ellenkező oldalát vállalják) éves szinten elérte a 80%-ot. Ez jelentős keresletet jelez a tőkeáttétel iránt egy irányba.

A spot ETF-ek várakozása, valamint az év eleji profitkivonás és a dollár erősödése szerda reggel többszörös likvidálásokhoz vezetett, amelyek mintegy 5 milliárd dollárnyi open interestet távolítottak el a perp piacról. Kezdetben egy bizonyos kutatócsoporttól olyan jelentések érkeztek, amelyek szerint az ETF-eket meg fogják tagadni, ami sokak szerint kiváltotta a likvidációs kaszkádot. Utólag azonban egyértelmű, hogy ez egyszerűen csak egy olyan eset volt, amikor a piac megelőzte önmagát.

Mindig igyekszünk tájékoztatni előfizetőinket, ha a piac túlfűtöttnek tűnik. Mindazonáltal fontos felismerni, hogy a volatilitás a piac velejárója, különösen egy bikapiacon.

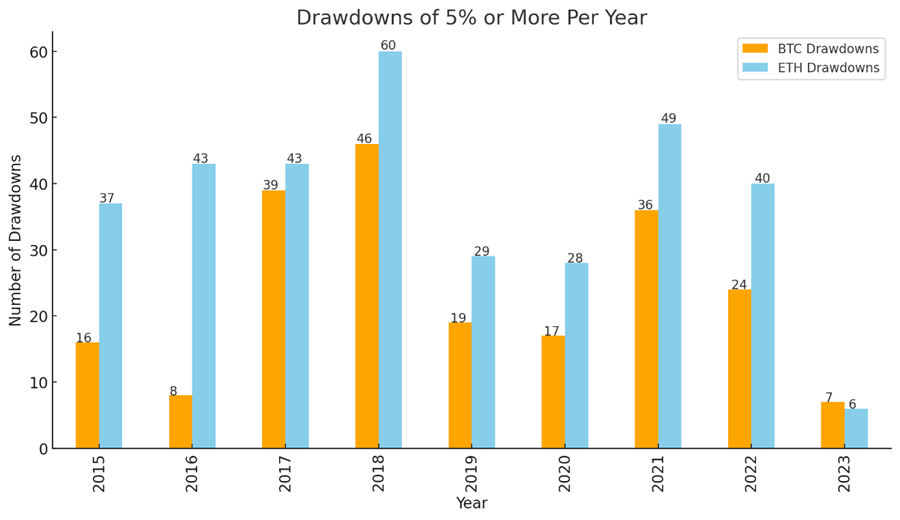

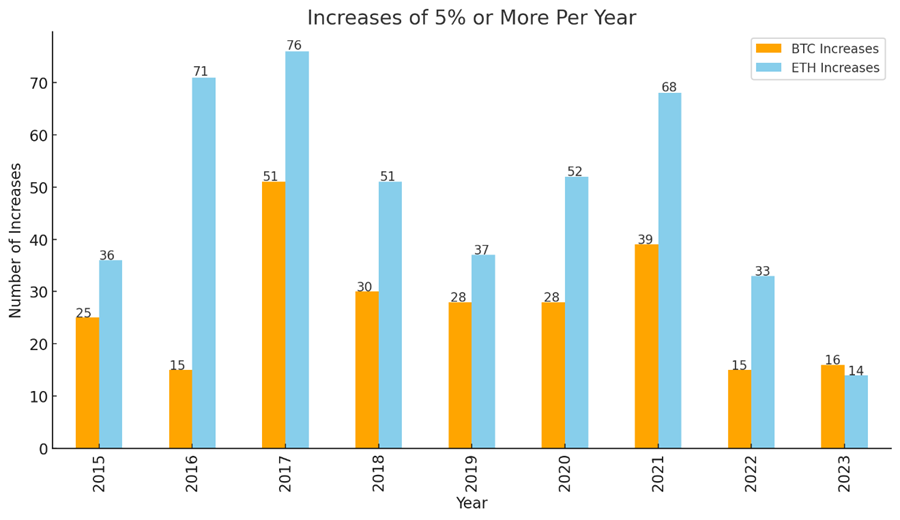

Az alábbiakban egy grafikon mutatja a naptári évenként legalább 5%-os éves csökkenések számát. A tavalyi év szokatlan volt a tapasztalt lefelé irányuló volatilitás mértékét tekintve. A megnövekedett kereslet nagyobb tőkeáttételhez vezet, ami viszont éles emelkedéseket és eséseket okoz. Ennek a dinamikának a felismerése kulcsfontosságú a piac átvészeléséhez.

Érdemes megjegyezni, hogy a volatilitás mindkét irányba hat. Figyelemre méltó összefüggés van a naptári évenkénti meredek csökkenések és a jelentős emelkedések száma között.

Amint a lentebbi funding heatmapen látható, a túlzott tőkeáttétel a funding ratek visszaállításával megszűnt. Fontos, hogy az árak lényegében a likvidálást követő teljes lefelé irányuló mozgásukat is visszaszerezték.

Spot Bitcoin ETF jóváhagyása jövő héten várható

Amióta a BlackRock júniusban benyújtotta a Bitcoin ETF-re vonatkozó kérelmét, nagy volt a várakozás és a mérlegelés. Kíváncsian várjuk a SEC végleges döntését, amely a jövő héten várható. A korábbi pletykák ellenére, amelyek egy esetleges elutasításra, mások pedig korai jóváhagyásra utaltak, a cél továbbra is az, hogy január 8-10 között jóváhagyják az összes spot BTC ETF kérelmet. Ez az időkeret a nyilvános véleményezési időszak utánra esik, és közvetlenül az ARK ETF január 11-ikei határideje előttre.

Az ETF után

Ahogy közeledünk a spot ETF kérelmek várható jóváhagyásához – feltéve, hogy a következő napokban nem ér minket komolyabb meglepetés -, a hangsúly természetesen a tervezett indulási időpontra tevődik át. A folyamat ezen szegmense körüli bizonyosság némileg ködös, de figyelembe véve a kibocsátóknak a felkészülésre rendelkezésre álló jelentős időt, a fokozott várakozással, a jelenlegi makrogazdasági helyzettel és a 11 pályázó között a kezelt vagyonért folyó éles versennyel párosulva azt vetítjük előre, hogy a jóváhagyás és a bevezetés időpontja közötti időkeret viszonylag rövid lesz, valószínűleg inkább napokban, mint hetekben mérve. Következésképpen kézzelfogható esély van arra, hogy ezek a termékek már a jövő hét végén elérhetővé válnak a brókerszámlákon.

Számos vitában felmerül az a kérdés, hogy ez az esemény a „sell-the-news” forgatókönyvek közé sorolható-e. A történelmi precedensek némi betekintést nyújtanak ebbe a kérdésbe. Nevezetesen, a CME futures ügyletek 2017-es bevezetése egybeesett az adott ciklus csúcspontjával, és hasonlóan a BTC futures ETF 2021-es bevezetését szorosan követte egy végső hullámzás, mielőtt elérte volna a ciklus csúcspontját. Ez a minta arra utal, hogy a közelgő bevezetést is jelentős visszaesés követheti.

Azonban jelentős különbségek vannak e korábbi és a mostani események között.

Először is, mindkét korábbi esemény egybeesett a globális likviditási trendek döntő fordulópontjaival. A CME futures ügyletek bevezetésére a DXY hosszan tartó visszaesésének mélypontján került sor, míg a futures ETF bevezetése közvetlenül a Federal Reserve által valaha is végrehajtott legintenzívebb szigorítási kampány megkezdése előtt történt. Bár a következő 12 hónapban biztosan lesz időszakos rally a kamatlábak és a dollár tekintetében, a valószínűségek a globális likviditásbővülés irányába mutatnak az idei évben.

Továbbá, itt vannak további vevők. Minden tiszteletem a ProShares és a kriptonatív alapkibocsátóké, akik előkészítették az utat a növekvő intézményi elfogadáshoz, de a BlackRock, a WisdomTree, a Van Eck és a Fidelity egyszerűen más súlyt képvisel RIA-körökben.

Az RIA-k e termékekbe történő befektetéseinek reputációs kockázata alacsony („a BlackRock azt mondta, hogy rendben van”), és az a marketing- és értékesítési erőfeszítés, amelyet az engedélyezés utáni első 12 hónapban tesznek az AUM oroszlánrészének megszerzése érdekében (a korai nyertesek valószínűleg nyertesek maradnak), minden bizonnyal jelentős mértékű áramlást fog eredményezni.

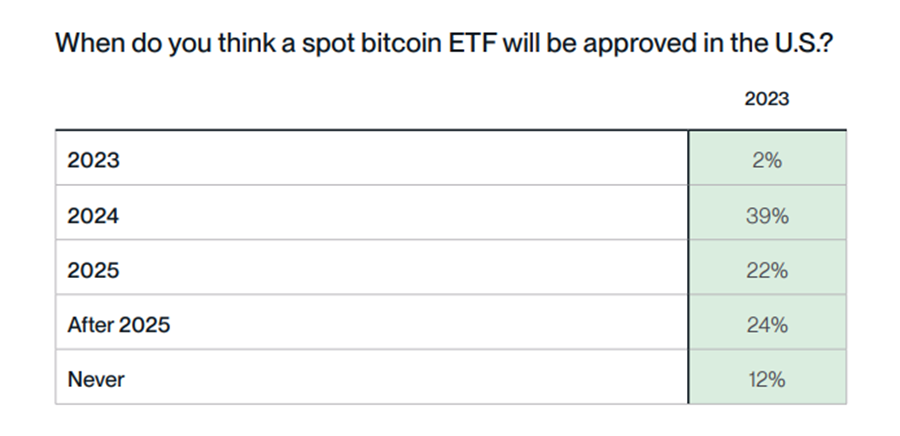

Azt is fontos megjegyezni, hogy előfizetőinkkel ellentétben a teljes piac még mindig szkeptikus a BTC-vel és az ETF jóváhagyásának lehetőségével kapcsolatban. Egy 437 RIA körében végzett felmérés azt mutatta, hogy az ETF jóváhagyásával kapcsolatos várakozásainktól masszívan eltérnek. Meglepő módon a tanácsadóknak csak 39%-a hisz abban, hogy idén jóváhagynak egy spot bitcoin ETF-et (41%, ha beleszámítjuk azt a 2%-ot, aki tavaly látta a jóváhagyást).

A válaszadók 88%-a pedig, akik még nem voltak kitéve a bitcoinnak, azt mondta, hogy a BTC spot ETF jóváhagyása arra ösztönözné őket, hogy bitcoint vásároljanak. Ezek olyan járulékos áramlások, amelyeket ezek az új termékek fognak megszerezni.

Tehát nem, az ETF TÉNYLEG HATÁSA nincs „beárazva”.

A hangsúly az ETH és az ETH-közeli tokenekre helyeződik át

Annak ellenére, hogy véleményünk szerint a jövő hét kategorikusan különbözik a CME futures és futures ETF bevezetésétől, mindenképpen számítunk némi volatilitásra, csökkenésre, ami rövid életű lesz.

Valószínű, hogy a jóváhagyás után meglehetősen jelentős rallyt fogunk látni. A figyelem ezután az alapok bevezetésére és a bevezetés utáni áramlásokra fog irányulni. Ezeket az áramlásokat valós időben fogjuk értékelni, de ha a piac a kezdeti áramlásokat minőségileg nem tartja lenyűgözőnek, akkor némi nyereségrealizálást láthatunk azoktól, akik a bevezetés várakozására fektettek be.

A BITO az indulás utáni első napokban több mint 1 milliárd dollárnyi forgalmat bonyolított le. Úgy gondoljuk, hogy a volumenek meg fogják haladni ezt a szintet, de ha nem, akkor ez rövid távon némi lefelé irányuló volatilitást okozhat.

Stratégiai szempontból úgy gondoljuk, hogy a jóváhagyás után a kriptopiac figyelme az ETH-ra fog irányulni. Ennek több oka is van:

- A spot BTC ETF jóváhagyása minden bizonnyal növeli a spot ETH ETF valószínűségét, és valószínűleg látjuk a potenciális jóváhagyás előretörésének egy elemét, ugyanúgy, ahogyan azt a BTC ETF esetében is láttuk.

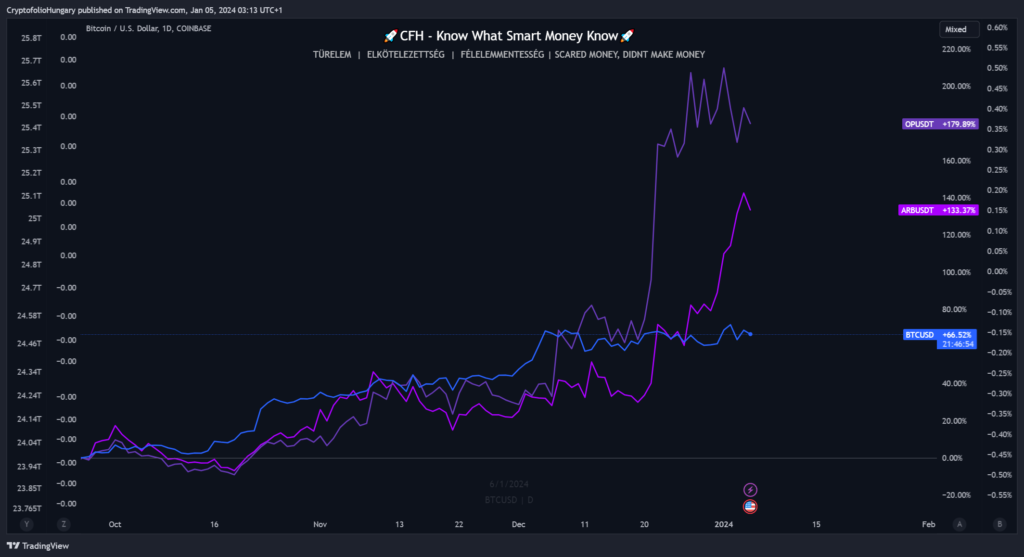

- Nemrégiben tisztázódott az EIP-4844 (Dencun Upgrade), amely az ETH Layer 2 hálózatok számára hátszelet jelenthet, mivel az Ethereumnak történő adatszolgáltatás költségei 10x-kal csökkennek. Ez az egyik fő oka annak, hogy az OP és az ARB olyan heves rallyt láthattunk az elmúlt hetekben.

Ezt szem előtt tartva úgy gondoljuk, hogy helyes, ha az OP és az ARB rallyban támaszkodunk. Mindkettő új történelmi csúcsokhoz közelít, vagy már meg is haladta azokat, és az árfeltárásba fognak belépni.

Mindkét név továbbra is profitálhat az ETHBTC potenciális mélypontjából, amelyet az ETH ETF várakozása, valamint a közelgő Dencun frissítés körüli izgalom ösztönöz.

Kockázatok

Az aktuális piaci kockázatokkal a jövő héten részletesebben foglalkozunk. Úgy vélem azonban, hogy a hónap vége felé rövid távú kockázatcsökkentő környezet alakulhat ki.

Lehetséges, hogy a piac túlságosan optimistává vált az első kamatcsökkentés időzítésével kapcsolatban, és talán túlságosan elhamarkodottan figyelmen kívül hagyta az államkincstár megnövekedett kibocsátásának a kamatlábakra gyakorolt hatását.

A január végén esedékes negyedéves visszatérítési bejelentés, valamint a FOMC következő ülése potenciálisan rövid távú kihívást jelenthet a kriptopiacok számára.

Alapstratégia

Az alapstratégia főbb módosításai:

- Az EIP-4844 nemrégiben tisztázott ütemezése alapján növeljük az OP és az ARB számára elkülönített összegeket. Ez a lépés egy ETH bétajátékként is szolgál egy olyan környezetben, ahol az ETHBTC elkezdhet rallyzni, előrevetítve egy ETH spot ETF elindítását még ebben az évben.

- A Nakamoto teszthálózatot decemberben sikeresen elindították, ami még inkább alátámasztja a Stacks tézisünket. Növeljük az STX-be való allokációnkat, a Nakamoto frissítésében elért előrelépések által inspirálva, amelyek a tervek szerint közvetlenül az áprilisi feleződés előtt fognak bekövetkezni.

Fontos, hogy akinek jelentős tőkenövekedés lett az realizáljon profitot a portfolión is. Mi jelenleg ezzel áthullámozzuk a következő heteket, ami nem jelent gondot számunkra.

Mivel a spot BTC ETF jóváhagyása küszöbön áll, és a DXY látszólag lokális csúcson van, úgy tűnik, bölcs dolog belehajolni ebbe a piaci helyzetbe. Arra számítunk, hogy az ETH Layer 2 továbbra is jól fog teljesíteni, ami az EIP-4844 várakozásának és a BTC ETF jóváhagyását követően az ETH iránti fokozott figyelemnek köszönhető.