A legfontosabb tudnivalók

- A 11 Bitcoin ETF sikeres elindítása, a több mint 4 milliárd dolláros teljes kereskedési volumen és a BlackRock 1 milliárd dollárt meghaladó alapja figyelemre méltó eredmény egy olyan eszközosztály számára, amely mindössze 15 évvel ezelőtt született egy szoftverfejlesztők nyílt forráskódú közösségéből.

- A GBTC NAV-hoz viszonyított diszkontjának feloldása a GBTC-nek mint kereskedési ajánlás törléséhez vezet, mivel mostantól a Bitcoin teljesítményének tükrözése várható.

- Az ETF elindítása utáni első napi ármozgás, amelyet a Bitcoin és az amerikai kockázatos eszközök közötti összehangoltság jellemzett az ingadozó kamatlábak és a hawkish Fed megjegyzései közepette, azt sugallja, hogy a Bitcoin visszatérhet az amerikai pénzügyi piacokkal való korrelációjához.

- A múlt heti gondolatainkkal összhangban a BTC ETF jóváhagyása az ETH és a kapcsolódó eszközökbe allokált tőke növekedéséhez vezetett, összhangban az ETH ETF kérelmek és a közelgő EIP 4844 frissítés körüli várakozásokkal.

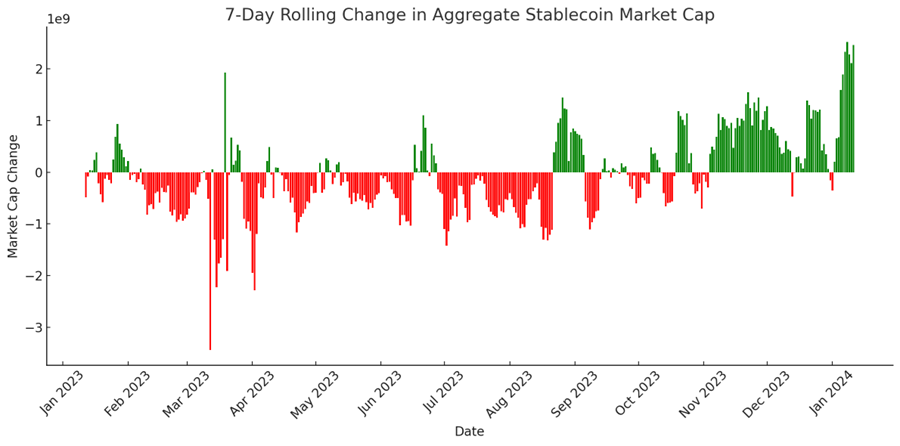

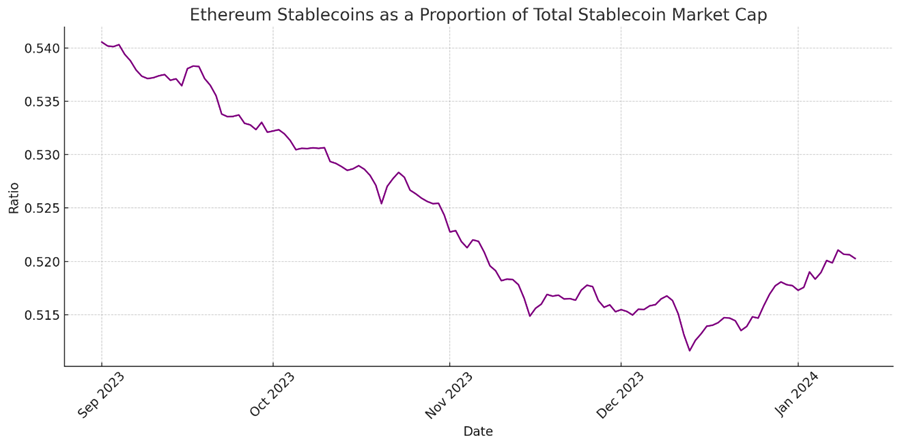

- A stabilcoinok összesített piaci értékének folyamatos növekedése, valamint az Ethereum hálózat részesedésének jelentős növekedése ezen eszközökből arra utal, hogy a kriptókba egészséges tőkeáramlás érkezik.

- Annak ellenére, hogy a közelmúltban felmerült, hogy a BTC ETF bevezetése véget vethet a Bitcoin bányászok hagyományos Bitcoin béta szerepének, az arany és a bányászok között megfigyelhető tartós dinamika, ahol a bányászok a közvetlen arany befektetési lehetőségek ellenére is jobban teljesítenek a bika piacokon, hasonló, tartós kapcsolatot sugall a BTC és a bányászok számára.

- Alapstratégia – A SPOT BTC ETF bevezetését követő bátorító volumenek és a kicsit erősebb CPI adatra adott visszafogott lefelé irányuló reakció egy biztató rövid távú lehetőségre utal. Továbbra is konstruktívak vagyunk az ETH Layer 2 tokenekkel kapcsolatban a februári EIP-4844 előtt, és az ETH ETF tanácskozások előtt fokozott figyelmet várunk az ETH-ra.

Kezdeti gondolatok az ETF bevezetésekről

Az elmúlt hét meghatározó pillanatot jelentett a kriptoipar fejlődésében, ami egy olyan eszközosztály figyelemre méltó útjának bizonyítéka, amely mindössze 15 évvel ezelőtt nyílt forráskódú szoftverfejlesztők zavart közösségéből alakult ki. Ezt bizonyította mind a 11 támogatható Bitcoin ETF csütörtöki sikeres elindítása. Egy ETF bevezetésének sikerének értékelése sokrétű folyamat, amely magában foglalja a különböző kulcsfontosságú indikátorok, például a kereskedési volumen, a végrehajtott kereskedések száma és – ami a legfontosabb – az AUM alapos vizsgálatát.

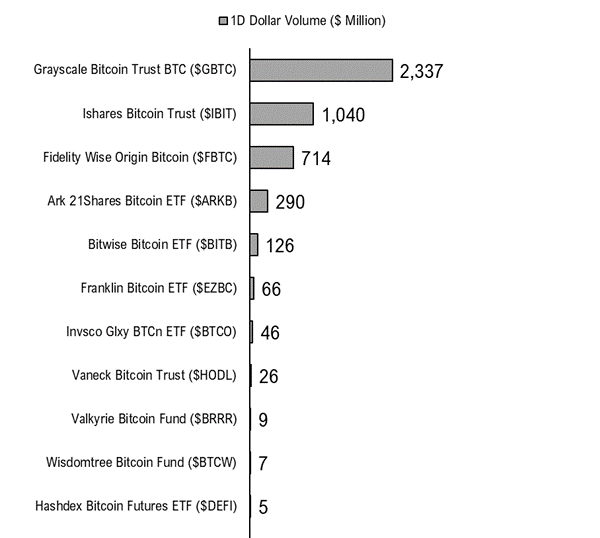

Tekintettel a t+1 elszámolási időre, az első napi AUM teljes körű áttekintése csak holnap lesz teljes mértékben elérhető. A kezdeti kereskedési volumenek azonban lenyűgözőek voltak: az összes termék teljes volumene meghaladta a 4 milliárd dollárt, ami az ETF-ek területén minden szempontból dicséretes adat.

Ennek a mennyiségnek jelentős részét a GBTC kereskedések tették ki. Ez a volumennövekedés nagyrészt két fő forrásból származik: az adókedvezményes számlákon lévő befektetők alacsonyabb díjú termékekbe helyezik át állományaikat, és a GBTC arbitrázs pozícióikat (long GBTC, short spot) feloldó szervezetek. Ha a GBTC-ből származó volumeneket félretesszük, az összesített szám még mindig lenyűgözően 2 milliárd dollár felett van. Különösen a BlackRock alapja jelentett több mint 1 milliárd dolláros forgalmat, ami a történelem egyik legnagyobb forgalmú ETF debütálását jelenti.

A GBTC kereskedés lezárása

A mai napon az iparág egy jelentős mérföldkövet is ünnepel: a GBTC-nél megszűnt a NAV-hoz viszonyított diszkont, egy régóta fennálló probléma, amelyet a szabályozó hatóságok végül megoldottak, lehetővé téve a napi visszaváltásokat. Válaszul megszüntetjük az ajánlott részvénypozíciót a GBTC-ben, amely június óta 71%-kal jobban teljesített a Bitcoinhoz képest.

Az ETF indítását követő 1. napi ármozgás elemzése

Alapvető fontosságú, hogy ne hangsúlyozzuk túl egyetlen nap árfolyamának jelentőségét, különösen a közelmúltbeli ETF-indítással összefüggésben. A kezdeti, piac előtti árfolyam emelkedés a jelek szerint a várakozáson alapuló mozgásoknak volt köszönhető, amelyek valószínűleg a piac megnyitása előtt a bitcoint beszerző allokátorok és a spekulatív vásárlások keverékéből adódtak.

A vártnál erősebb CPI jelentés és a Fed vezetőjének, Mesternek a hawkish megjegyzései, amelyek arra utaltak, hogy március túl korai lenne a kamatcsökkentéshez, a kamatok megugrását váltotta ki.

Érdekes módon a Bitcoin árfolyammozgása tükrözte a többi kockázatos eszköz árfolyamát, kezdetben csökkent, majd a nap vége felé a kamatlábak stabilizálódásával és a kötvények emelkedésével párhuzamosan helyreállt, de jelenleg le van maradva.

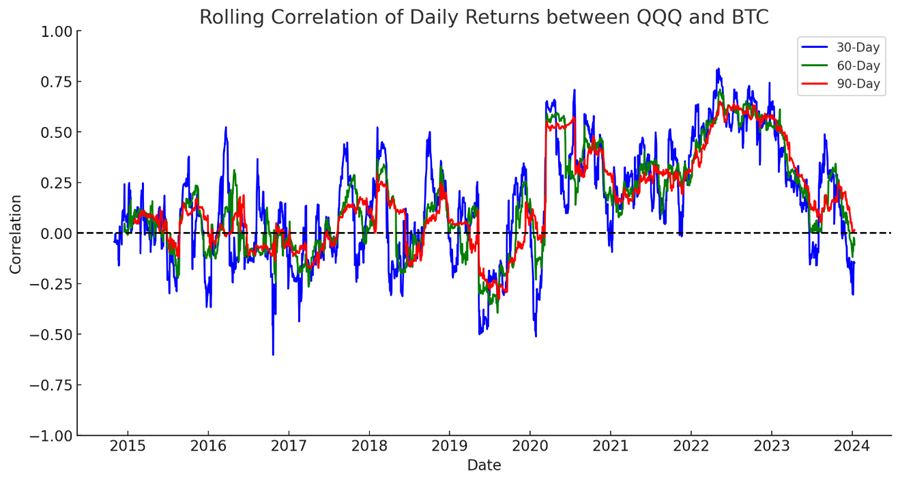

A legfontosabb megfigyelés ebből nem is annyira az árfolyamra, hanem a Bitcoin korrelációinak látszólagos eltolódására vonatkozik.

Az elmúlt évben a Bitcoin hajlamos volt elszakadni az amerikai kockázati eszközökkel való korrelációjától. Az ETF bevezetése és a mainstream tudatosságban való újbóli megjelenése azonban azt jelezheti, hogy ismét szorosabb korrelációba kerül az amerikai piacokkal. A korrelációs dinamikában bekövetkezett változás korai indikátora lehet annak, hogy a Bitcoin hogyan viselkedhet a hagyományos pénzügyi piacokkal szemben a jövőben.

ETH Rotáció

Amint azt a múlt héten megvitattuk, a BTC ETF jóváhagyását követően az ETH és a kapcsolódó nevek esetében bikás trendeket jeleztünk előre, és az ETH ETF kérelemre vonatkozó döntésre várva tőkeforgatást vártunk.

A szerdai SEC hack és a hamis jóváhagyási hírek után a BTC-től az ETH és a hozzá kapcsolódó nevek felé történt figyelemre méltó tőkevándorlás, valószínűleg a kereskedők által a BTC ETF elindítása után átpozícionálás.

Úgy gondolom azonban, hogy túl korai lenne az ETHBTC esetében ciklus aljpontról beszélni, mivel a BTC dominanciája jellemzően megugrik az felezés után.

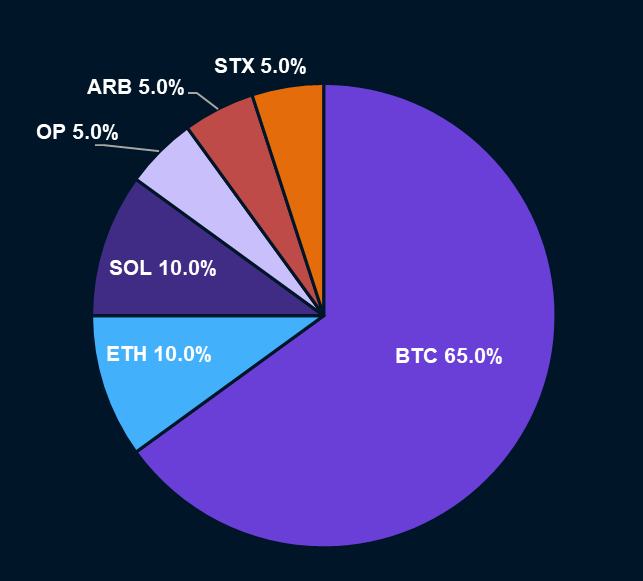

Alapstratégiánk így inkább az ETH Layer 2 eszközökbe növelte az allokációt, amelyek az ETF-ekből eredő potenciális hátszelek mellett a februárban esedékes EIP 4844 frissítésből is profitálhatnak, mint közvetlenül az ETH-ban.

Függetlenül attól, hogy ez volt-e a ciklus aljpontja vagy sem, az ETH számára pozitívabb tendenciát látunk, amely a BTC-hez képest elszakad a súlyos lejtmenetétől.

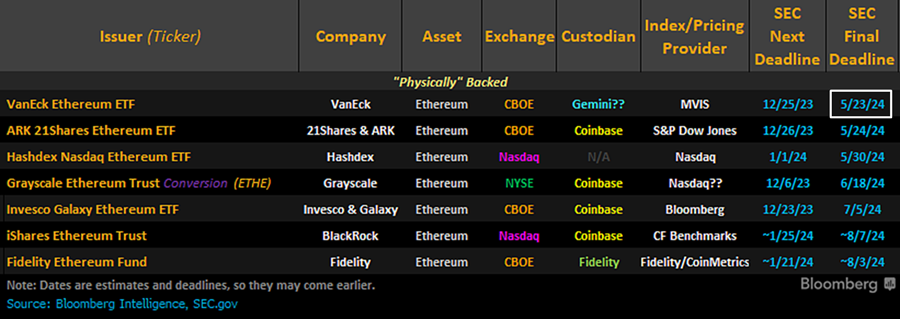

Ami az ETH ETF legfontosabb dátumait illeti, a SEC döntésének első végső határideje május 23-án jár le.

Stablecoin áramlások továbbra is pozitívak

A stabilcoin piaci tőkeemelkedés továbbra is a tőke pozitív beáramlását jelzi a kripto ökoszisztémába, ami jellemzően az altcoinok virágzásának színterét teremti meg.

Figyelemre méltó, hogy a közelmúltban először az Ethereum-hálózaton lévő stabilcoinok aránya a teljes stabilcoin piaci caphez képest emelkedik, ami a szélesebb piachoz képest az Ethereumba áramló tőke erőteljesebb beáramlását jelzi.

Gyors gondolatok a bányászokról

A bányászok hagyományosan a Bitcoin bétájaként működtek, és ez a tendencia egészen néhány héttel ezelőttig fennállt. Ma azonban a Bitcoinhoz képest jelentős eladási hullámot tapasztaltak. Sokan úgy vélik, hogy a bányászok és a Bitcoin közötti történelmi kapcsolat véget érhet, azzal érvelve, hogy a BTC ETF megjelenésével a befektetőknek már nincs szükségük arra, hogy a bányászokon keresztül tegyenek szert a Bitcoinra.

Ez az érvelés azonban nem tűnik megfelelőnek, ha figyelembe vesszük az arany és az aranybányászok közötti tartós kapcsolatot, annak ellenére, hogy az arany ETF könnyen elérhető, valamint a származtatott termékek sokasága közvetlen tőkeáttételt biztosít a spot aranyárakra. Medvepiacokon az arany jellemzően felülmúlja az aranybányászokat, de emelkedő piacokon az aranybányászok gyakran nagyobb nyereséget érnek el, mint maga a nemesfém. Ez a dinamika valószínűleg a BTC és a BTC bányászok esetében is folytatódni fog. Hosszú távon a BTC felülmúlhatja a teljesítményt, de a bikapiacok idején a működési tőkeáttétel és a gyorsan emelkedő bevételek együttes hatása várhatóan nagyobb hatással lesz a bányászok részvényeinek árfolyamára.

Alapstratégia

A spot BTC ETF bevezetését követő bátorító volumenek és az erősebb CPI adatra adott visszafogott lefelé irányuló reakció a közeljövőben biztató lehetőségekre utal. Továbbra is konstruktívak vagyunk az ETH Layer 2 tokenekkel kapcsolatban a februári EIP-4844 előtt, és az ETH ETF-tanácskozások előtt fokozott figyelmet várunk az ETH-ra.