A legfontosabb tudnivalók

- A vártnál jobb októberi CPI adatok a részvényindexek emelkedését váltották ki, de a kriptopiac visszafogottan reagált, ami aláhúzza a kriptopiac és a makrotényezők közötti rövid távú korreláció gyengülését.

- A napi makrováltozókkal való korrelációk csökkenése ellenére a javuló globális likviditási helyzet, amelyet az amerikai kincstárjegyek kibocsátása, a csökkenő kamatlábak és Kína gazdasági változása idéz elő, támogató környezetet teremt a likviditásérzékeny eszközök, például a kripto számára.

- A kriptopiaci részvények, például a Coinbase teljesítményének elmaradása – a szélesebb kriptopiac növekedése ellenére – véleményünk szerint a kamatlábak körüli bizonytalanságokhoz kapcsolódik. A kamatlábak közelmúltbeli csökkenése valószínűleg visszaállítja a mögöttes kriptoeszközök felfelé irányuló bétájukat.

- A SEC döntése, hogy elhalasztja a Hashdex Bitcoin ETF kérelmének felülvizsgálatát, amely egyedülálló módon kombinálja a határidős kontraktusokat, a spot Bitcoint és a készpénzt, csökkenti, de nem zárja ki a spot ETF-ek közeli jóváhagyásának lehetőségét.

- A Solana folyamatos kivételes teljesítménye, amely új éves csúcsokat ért el, arra késztethet néhány befektetőt, hogy nyereséget realizáljon. Mi azonban úgy véljük, hogy a növekvő DEX-aktivitás, a növekvő felhasználói bázis, valamint a Pyth és a Jupiter várható airdopja támogatják a további rallyt.

- Alapstratégia – Tekintettel az erős tőkebeáramlásra, a megnövekedett volumenekre mind a spot, mind a futures piacokon, a jelentős intézményi részvételre, a várható ETF iránti megújult izgalomra és a „Flight to Safety” narratíva kialakulására, úgy gondoljuk, hogy most van itt az ideje a teljes piaci allokációnak. Rosszabb kimaradni a ciklus elején, mint elviselni kis papírveszteséget. A piaci részvétel közelmúltbeli kiszélesedése és az elmúlt egy hónapban tapasztalt rally intenzitása ellenére még nem látjuk a túlvett piac jeleit.

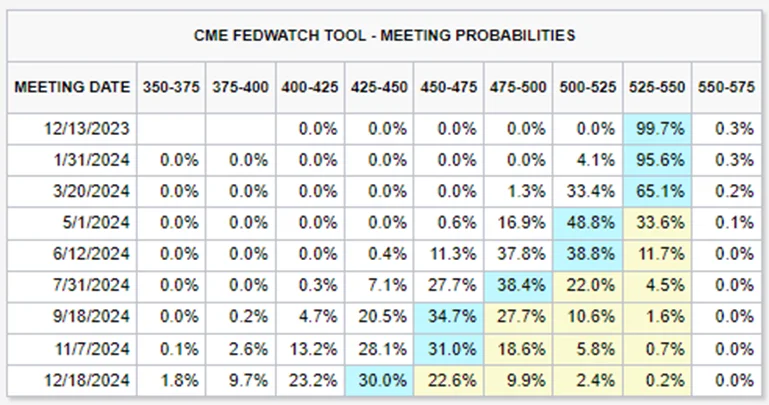

Piaci árak a kamatcsökkentésben

A hét legfontosabb makroeseménye az októberi fogyasztói árindex adatainak közzététele volt, amely a vártnál jóval kedvezőtlenebbül alakult. Az éves szintű fogyasztói árindex némileg alacsonyabb, 3,2% volt, ami éppen csak elmaradt a várt 3,3%-tól, míg a havi adat 0,0% maradt, szemben a várt 0,1%-kal.

Ez a hűvösebb inflációs adat a részvényindexek emelkedését ösztönözte. Emellett erősítette a befektetők bizalmát a Federal Reserve politikai irányvonalába vetett bizalmat, utalva a kamatemelések folyamatban lévő sorozatának lehetséges végére. Ennek eredményeképpen a piac elkezdett számolni a lehetséges kamatcsökkentésekkel, esetleg már májusban.

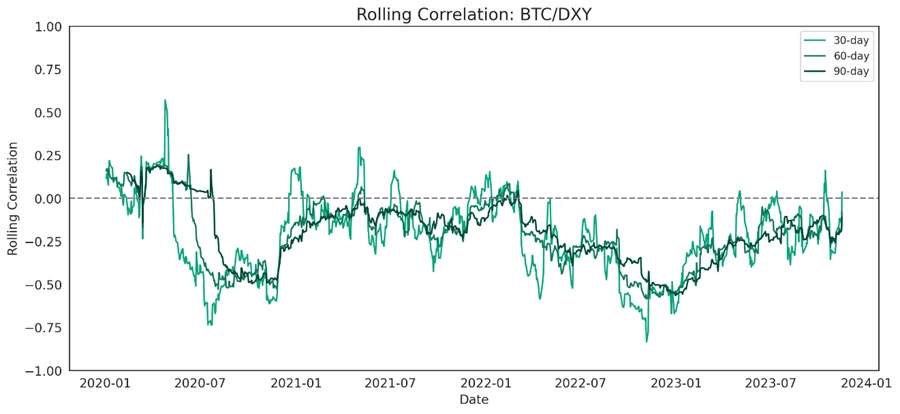

A kriptok visszafogottan reagáltak a változó kamatdinamikára. Sokan meglepődtek, hogy ez bekövetkezett, de ahogyan azt a kedden írtam, ez a jelenség nagyrészt a kriptoeszközök és a szélesebb makrofaktorták közötti rövid távú korrelációk lebomlásának tudható be.

A technológiai részvények és az amerikai dollár jelenlegi korrelációs mutatói minimálisak, nulla körül vagy nulla körül mozognak. Ez a leválás jelentős elmozdulást jelent a 2022-ben megfigyelt mintázatokhoz képest, ahol a makrotrendekkel való napi kapcsolatok sokkal hangsúlyosabbak voltak.

Javuló globális likviditás

Hogy egyértelmű legyen, bár a közvetlen, napi szintű korrelációk egyértelműen csökkentek, továbbra is fontos az átfogó makrotrendek figyelemmel kísérése a kriptopiacokra gyakorolt potenciális hatásuk szempontjából, mivel úgy gondoljuk, hogy a nagyobb makrováltozások még mindig jelentős hatással vannak a kriptopiacokra.

A közelmúltban az amerikai kincstár tartósan magas váltókibocsátása kulcsfontosságú tényező volt abban, hogy a dollár a fordított repóügyletből (RRP) a magasabb rövid távú váltóhozamok felé mozdult el. Ez a mozgás pozitívan befolyásolta a Federal Reserve nettó likviditási mutatóját, amelyet az év eleje óta szorosan nyomon követünk. Figyelemre méltó, hogy szeptember vége óta emelkedő tendencia figyelhető meg ebben a mérőszámban, ami általánosságban kedvező a kriptopiac számára.

Ezen túlmenően a kínai jüan stabilizálódása, az amerikai dollár erejének csökkenése és a Kínából érkező folyamatos gazdasági ösztönzők mellett hozzájárult a globális likviditás növekedéséhez. Ez a tendencia nyilvánvaló, ha megfigyeljük a főbb központi bankok mérlegének bővülését. Az ilyen környezet különösen előnyös az olyan likviditásérzékeny eszközök számára, mint a Bitcoin.

Bár a globális likviditás növekedése nem meredek, szeretnénk megjegyezni, hogy az éves trend nagyjából emelkedő tendenciát mutat, és több mint egy év óta először mozdul pozitív tartományba, ami fokozatos, de következetes javulást jelez.

Nem szabad elfelejteni, hogy a piacok gyakran jelentősebben reagálnak a relatív változásokra, mint az abszolút számokra, és ezt a tényezőt figyelembe kell vennünk a folyamatos piaci elemzéseink során.

Összefoglalva, bár a makro és a kripto között az utóbbi időben egyértelműen zavar támadt, nem szabad elkezdenünk figyelmen kívül hagyni a makrót. A usa és globális likviditás közelmúltbeli tendenciái viszonylag konstruktív képet festenek a likviditásérzékeny eszközök számára a közeljövőben.

Az árfolyamok növelhetik a kripto alapú részvényeket

A kriptopiacok közelmúltbeli fellendülése ellenére a kriptopiaci részvények alulteljesítettek, különösen, ha figyelembe vesszük a mögöttes kriptoeszközökkel fennálló magas béta arányukat. Ez az eltérés valószínűleg a kamatlábakat övező uralkodó bizonytalanságoknak tudható be. A részvények, még inkább, mint maguk a kriptoeszközök, érzékenyek a kamatlábak ingadozására.

Ennek illusztrálására nézzük meg a Coinbase (COIN) árfolyamának mozgását a Bitcoinhoz képest. Az idei év során a COIN gyakran vezette a Bitcoin rallyait, nagyobb volatilitást mutatva a Bitcoin emelkedő tendenciáira reagálva. Ez a minta nyilvánvaló volt a januári mélypontokról való kezdeti felszökés és a BlackRock ETF júniusi bejelentését követő rally során.

A Bitcoin legutóbbi emelkedése során azonban ez a kapcsolat nem állt fenn.

A januári és a júniusi rally idején az amerikai 10 éves kamatláb 4%-on vagy jóval az alatt volt, ami sok befektető számára kulcsfontosságú pszichológiai szint. Októberben, amikor a 10 éves kincstárjegy hozama megközelítette az 5%-ot, a Coinbase és a Bitcoin közötti jellemzően kétirányú kapcsolat megszakadt. Aztán, ahogy a kamatlábak novemberben csökkenni kezdtek, a COIN kezdte visszanyerni a lábát a Bitcoinhoz képest.

Ez a tendencia arra utal, hogy a megemelkedett tőkeköltség jelentős tényező volt, amely a kriptodevizákkal szomszédos részvényeket nyomasztotta. Amennyiben a hosszú távú kamatlábak jelenlegi tendenciája folytatódik, az valószínűleg elősegíti e részvények újbóli felülmúlását. Itt a Coinbase-t használtuk példaként, de a bitcoin bányászok és más kriptohoz kötődő részvények is profitálhatnak ebből a dinamikából.

On-Chain hangulat azt sugallja, hogy a legkisebb ellenállás útja magasabbra vezet

Gyakran használjuk a Spent Output Profit Ratio (SOPR) mutatót annak megállapítására, hogy a BTC rövid távon mikor nyer/vesztít. Az SOPR lényegében a profitarányát méri azáltal, hogy összehasonlítja az UTXO (Unspent Transaction Output) létrehozáskori értékét az elköltéskori értékével. Az emelkedő SOPR azt jelzi, hogy a piaci szereplők egyre jövedelmezőbb szinten adják el állományaikat, ami a piac felfelé ívelő pályájába vetett növekvő bizalomra utal. Ezt gyakran a piaci meggyőződés erősödésének jeleként értelmezik.

Ezzel szemben, ha a SOPR mozgóátlaga csökkenni kezd, az azt jelzi, hogy az egyének kevésbé jövedelmező szinteken kezdenek eladni, ami azt tükrözi, hogy a Bitcoin rövid távú lendületébe vetett bizalmuk elveszett. A SOPR 30 napos mozgóátlaga megbízható indikátornak bizonyult a piaci lendület széleskörű elmozdulásainak jelzésére. Bár kihívást jelent napi kereskedési döntéseket hozni kizárólag ezen adatok alapján, az SOPR értékes pillanatfelvételt nyújt a piac erősségéről és hangulatáról egy adott időpontban.

Az elmúlt hetekben tapasztalt némi áringadozás ellenére a SOPR 30 napos mozgóátlaga nem mutatta a fordulat jeleit. Ez az állandóság arra utal, hogy a jelenlegi piaci szereplők többsége úgy véli, hogy a Bitcoin számára a legkisebb ellenállás útja felfelé vezet.

Legfrissebb fejlemények a BTC ETF jóváhagyási folyamatában

Legutóbbi frissítésünkben kiemeltük a Bloomberg ETF elemzőinek, James Seyffartnak és Eric Balchunasnak az ETF-ek folyamatban lévő jóváhagyási folyamatával kapcsolatos értékes meglátásait. A héten egy potenciális ablakot azonosítottak egy spot ETF jóváhagyására. Ezt a várakozást több tényezőre alapozták: (1) a SEC előnyben részesíti az ETF-ek egyidejű jóváhagyását, hogy elkerülje, hogy egyetlen kibocsátó is elsőként lépjen be, (2) a szabályozási korlát, amely megakadályozza az ETF-ek jóváhagyását a véleményezési időszak alatt, (3) a 11/09-én kezdődött egybeeső időszak, amikor a 12 ETF-kibocsátó egyike sem áll véleményezési időszakban, (4) két kibocsátó gyorsan közeledő kérelmezési határideje 11/17-én és 11/21-én, és (5) annak a valószínűsége, hogy ha ezen ETF-ek jóváhagyása késik, akkor saját, januárig terjedő véleményezési időszakukba lépnek.

Egy közelmúltbeli fejlemény azonban befolyásolta ezeket a kilátásokat (SPOT ETF Mai jóváhagyása). A SEC elhalasztotta a Hashdex kérelméről szóló döntését, amely a Bitcoin futures ETF-jét spot ETF-é kívánta átalakítani. Az eredetileg mára kitűzött döntést január 1-jére tolta ki a határidőt. Ez a késedelem, amely egy észrevételezési időszakot indít el, jelentősen csökkenti az ETF jóváhagyásának valószínűségét a közvetlen időkeretben, mivel a Hashdexet nem fogják tudni ma jóváhagyni. Érdemes azonban megjegyezni, hogy a Hashdex alkalmazása kiemelkedik a többi közül, mivel a futures szerződések, a spot Bitcoin és a készpénz keverékét javasolja, a piaci manipuláció kockázatának minimalizálása érdekében. Ez az egyedi összetétel megkülönböztetheti a többi kérelemtől, ami potenciálisan másképp befolyásolhatja a jóváhagyási kilátásait. Eközben más kérelmek, például a Franklin Templeton (ma) és a Global X (11.21) kérelmei a közeli döntési határidőkkel néznek szembe. Bár a mai spot ETF jóváhagyás valószínűsége hétfő óta csökkent, továbbra is a lehetőségek között van.

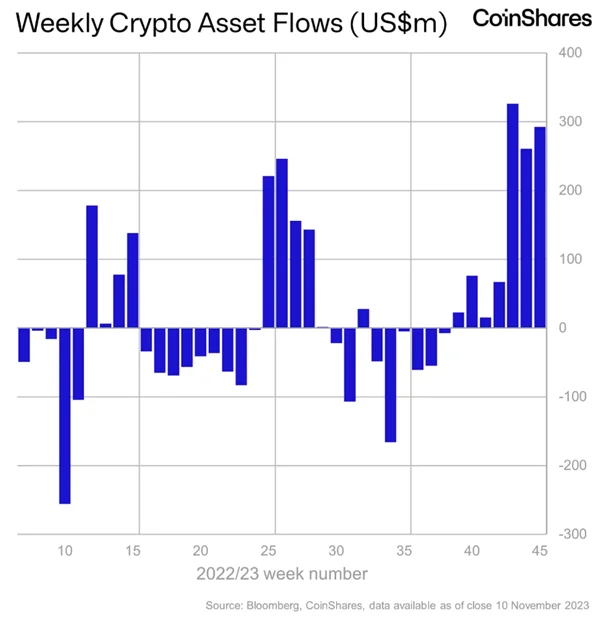

Pozitív tendenciák a kripto befektetési áramlásokban

Továbbra is jelentős és konstruktív áramlásokat figyelhetünk meg a kriptóba. A múlt héten jelentős, 293 millió dolláros beáramlást tapasztaltak a digitális eszközbefektetési termékek. Ez a beáramlás az elmúlt hét hét összesített beáramlását 1 milliárd dollár fölé növeli, és az évesített számot 1,14 milliárd dollárra emeli – ez a harmadik legmagasabb érték a rekordok között. Ez az aktivitás, valamint a közelmúltbeli ármozgások az ETP-k teljes kezelt vagyonát 44,3 milliárd dollárra emelték.

Ráadásul a stablecoin szektor továbbra is tükrözi ezt a pozitív tendenciát, piaci tőkeértéke folyamatosan növekszik. Az elmúlt két hétben a stablecoin piaci tőke gördülő 7 napos változása folyamatosan emelkedett, ami az előző héthez képest több mint 1 milliárd dolláros növekedésben csúcsosodott ki. A stablecoin piaci cap ilyen mértékű növekedése bikás jel, ami arra utal, hogy a tőke aktívan mozog a mellékvágányról a szélesebb kripto ökoszisztémába.

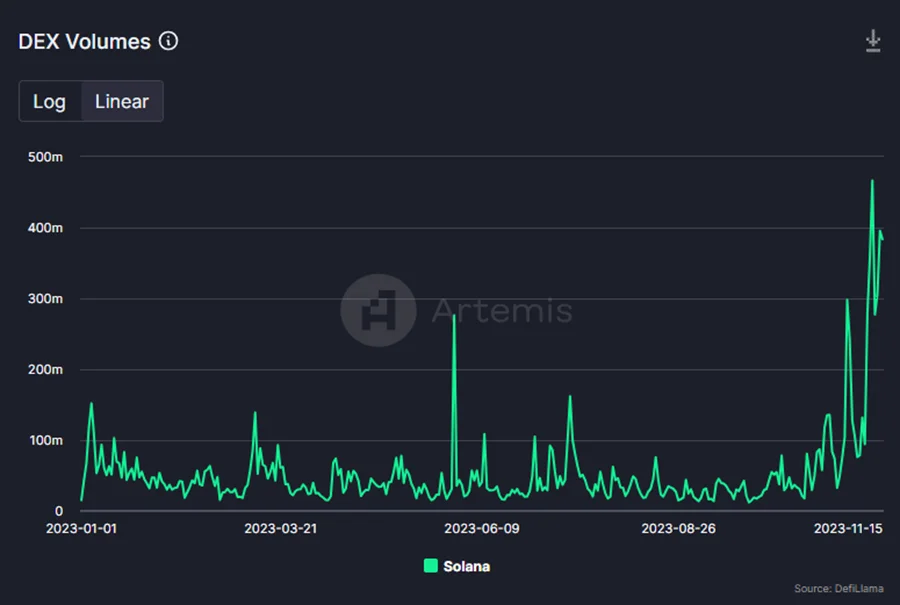

A SOL továbbra is ragyog

A Solana tagadhatatlanul az alapstratégiai portfóliónk idei sztárja, amely a múlt héten újabb éves csúcsot ért el, és figyelemre méltó lendületet mutatott. Annak ellenére, hogy a befektetők számára nagy a kísértés, hogy egy hónap alatt közel 4x-es hozamot elérve nyereséget vegyenek fel, több tényező is arra utal, hogy a SOL folytathatja felfelé ívelő pályáját. Ezek közül a legfontosabb a Solana DEX volumenének figyelemre méltó növekedése, ami a Solana DeFi ökoszisztémájának növekvő kihasználtságát jelzi.

Emellett egy ígéretes tendenciát figyelhetünk meg, ahol az aktív tárcák száma végre felzárkózik a növekvő tranzakciókhoz, ami a felhasználói bázis bővülésére utal – ez bikás jel a hálózat számára.

De ami talán még ennél is fontosabb, a jövőre nézve, két jelentős vagyonteremtő esemény van kilátásban a Solana ökoszisztéma számára, amelyek vezető alkalmazásokból származó airdropokat foglalnak magukban.

Az első a Pyth, az on-chain oracle, amely 255 millió PYTH token kiosztását tervezi, ami a jelenlegi illikvid határidős piacok alapján 100 millió dollárt meghaladó potenciális összértékkel bírhat. Bár ez az airdrop több lánc felhasználóit célozza meg, a PYTH token a Solanán lesz, valószínűleg ott koncentrálódik a vagyonhatás.

A második esemény a Solana alapú DEX-aggregátor Jupiter-t érinti, amely októberben több mint 1 milliárd dollárnyi swapot bonyolított le. A Jupiter 10 milliárd tokent tervez szétosztani, amelynek 40%-át az airdropjára szánja. Ez az airdrop, amely potenciálisan a PYTH airdrophoz hasonló irányú összeget érhet, több fázisban van felépítve, hogy a korai és az új felhasználókat is jutalmazza.

Ezek az airdropok várhatóan jóléti hatást gyakorolnak a Solana-ra, ami a negyedik negyedév hátralévő részében valószínűleg további láncon belüli tevékenységet ösztönöz, és növeli a SOL iránti keresletet. Ezt össze kell kötnünk a crypto ármozgásával, amennyi teret engedi neki a bitcoin, viszont a potenciál ott van és különös figyelmet kell rá fordítanunk.

Alapstratégia

Tekintettel az erős tőkebeáramlásra, a megnövekedett volumenekre mind a spot, mind a futures piacokon, a jelentős intézményi részvételre, a várható ETF iránti megújult izgalomra és a „Flight to Safety” narratíva kialakulására, úgy gondoljuk, hogy most van itt az ideje a teljes piaci allokációnak. Rosszabb kimaradni a ciklus elején, mint elviselni kis papírveszteséget. A piaci részvétel közelmúltbeli kiszélesedése és az elmúlt egy hónapban tapasztalt rally intenzitása ellenére még nem látjuk a túlvett piac jeleit.Bármely csökkenést kihasználunk a spot pozíciónk long irányba való korrigálására.