A Fed rug pullolta a medvéket

A legfontosabb tudnivalók

- A hét a FOMC ülése előtt megnövekedett kockázatkerülés és a bányászok szokatlanul nagy eladási nyomása miatt többszörös long likvidációkkal kezdődött.

- A bányászok továbbra is profitálnak az Ordinals által vezérelt díjnyomásból, ami olyan hátszelet jelent, amely várhatóan tovább értékeli a piacot az elkövetkező hónapokban.

- A FOMC ülését megelőző kezdeti kockázatkerülés eltolódott, miután a Fed közzétette gazdasági előrejelzéseit, amelyek szerint jövőre több kamatcsökkentés is várható.

- A dollár gyengülése támogatja a kockázatos eszközöket, és az év végéhez közeledve valószínűleg további lendületet ad a kriptopiacnak.

- Alapstratégia – Tekintettel az erős tőkebeáramlásra, a megnövekedett volumenekre mind a spot, mind a futures piacokon, a jelentős intézményi részvételre, a várható ETF iránti újbóli izgalomra és a közelgő felezésre, úgy véljük, hogy most van itt az ideje a teljes piaci allokációnak. Amint azt a piac fellendülése is mutatja, a heti visszaesést nem trendváltásnak, hanem inkább a perp és a spot piacok közötti átmeneti zavarnak tekintjük. Véleményünk szerint a kockázati aszimmetriák még mindig felfelé mutatnak.

OI söprés a hét kezdetére

A kriptopiac ezen a héten nagy robajjal indult, amit vasárnap este egy likviditások által vezérelt visszaesés jellemzett. A perpetual futures piacon alacsony likviditású likviditási kaszkád következett be, amely a CoinGlass adatai szerint körülbelül 2,7 milliárd dollárnyi open interestet törölt el az összes kriptoeszközben.

Akkoriban ezt az eseményt a túlterhelt hétvégi pozíciók szokásos megtisztításának tekintettük, és minden azonnali piaci gyengülést vételi lehetőségnek tekintettünk. Ezt követően a BTC, az ETH és a SOL mind ellenállónak bizonyult, és az előző heti aljponton talált támogatást, és azóta lényegében minden vasárnap elszenvedett veszteséget visszanyert.

Az ilyen likvidációs kaszkádok, bár megrázóak, emlékeztetnek a kriptopiac eredendő volatilitására. Fontos megjegyezni, hogy a kiemelkedő hozamok eléréséhez általában át kell vészelni a volatilitás akut időszakait.

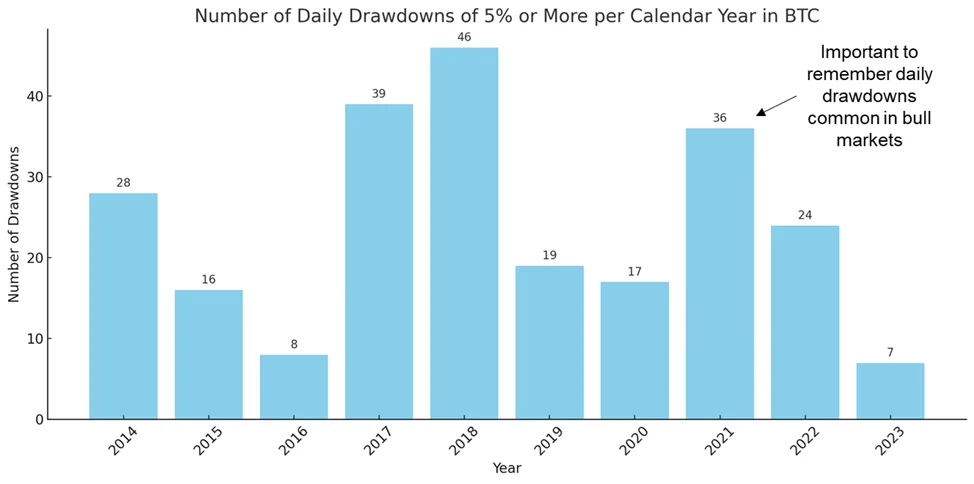

Érdekes módon az idei év némileg atipikusan alakult az árfolyam ingadozások tekintetében, amit az is bizonyít, hogy mindössze hét alkalommal fordult elő 5%-ot meghaladó napi csökkenés.

Ha ezek a tendenciák december végéig fennmaradnak, akkor az idei évben lesz a Bitcoin történetében a legkevesebb 5%-os visszaesés, ami a relatív stabilitás időszakát jelzi az egyébként változékony eszköz esetében.

Miért söpörtek?

A likvidációs kaszkádok akkor következnek be, amikor a perp piac lendülete bármelyik irányban (long vagy short) meghaladja a spot piacét.

Úgy tűnik, hogy az elmúlt hétvégét (1) a FOMC előtti kockázatkerülés, és véleményünk szerint (2) a bányászok által gyakorolt spot eladási nyomás váltotta ki.

Néhány példa az intézmények későn kialakuló kockázatkerülésére:

Ezen a héten kiderült, hogy a tizenegyedik egymást követő héten folytatódott a beáramlás a kriptotőzsdén kereskedett termékekbe (ETP-k). Ezek a beáramlások azonban lényegesen alacsonyabbak voltak, mint az előző hetekben. Ugyanez a lassulás a lendületben nem volt tapasztalható a hétvégén a perp piacon.

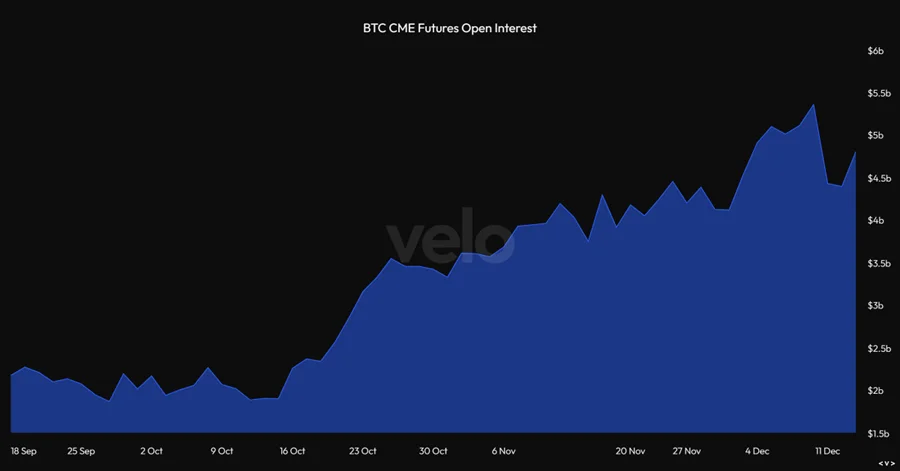

Továbbá, hétfőn a CME-n a nyitott érdeklődésben is volt egy tisztességes méretű visszaesés. Ez a tendencia arra utal, hogy a BTC kereskedelemben részt vevő intézményi befektetők egy része pénteken nyereséget vitt el. Hogy igazságosak legyünk, ez a visszalépés vagy a futures pozíciók átütemezésével járó költségeknek, vagy a FOMC ülése előtt a kockázatkerülés általános növekedésének tulajdonítható.

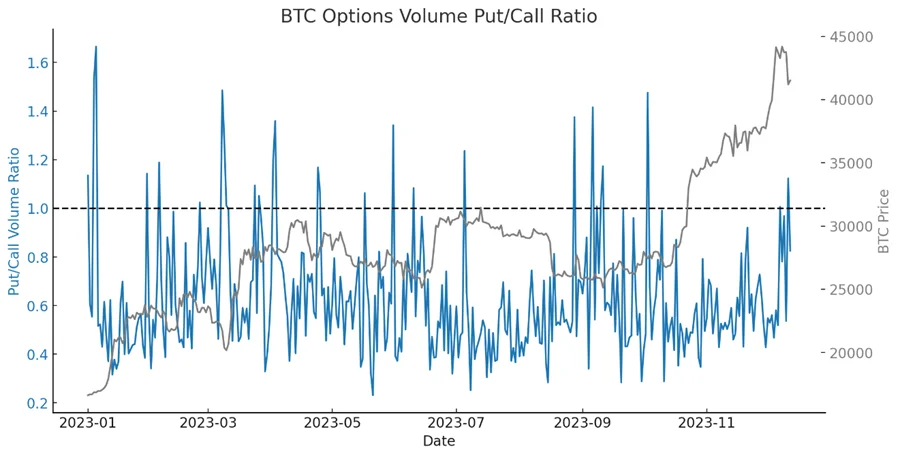

Emellett a Bitcoin eladási/vételi aránya az elmúlt napokban jelentősen megugrott. Egy ilyen emelkedés jellemzően a kereskedők védő vagy medvés hangulatának növekedését jelzi.

Összefoglalva, bár ezek a piaci fejlemények nem jelentettek strukturális változást a kriptopiacon, a befektetők és kereskedők körében a FOMC ülése előtt gyorsan növekvő, akut félelemérzet jelei voltak.

Bányászok megerősítése a mérlegükben

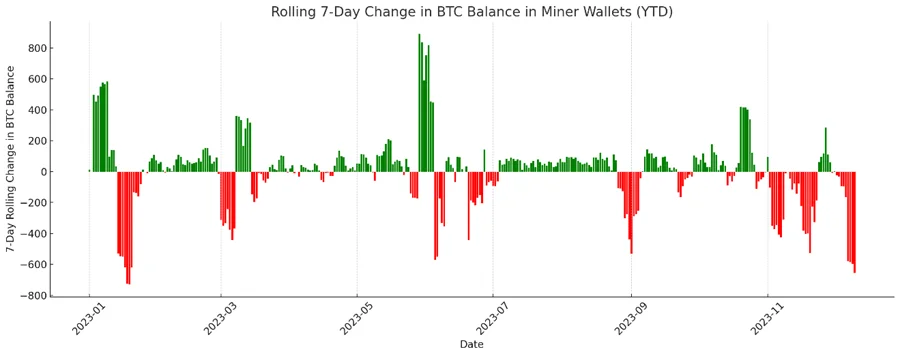

Amint fentebb említettük, úgy gondoljuk, hogy a FOMC előtti akut kockázatkerülés hatását súlyosbította a bányászok szokatlanul magas eladási nyomása.

A bányászok tárcáiban lévő BTC egyenlegek gördülő változását nyomon követő legújabb adatok egyértelműen azt mutatják, hogy a bányászok körében megnőtt az étvágy, hogy kihasználják a közelmúltbeli árfolyam emelkedést, és felszámolják állományaik egy részét. Ez a lépés jelentős stratégiaváltást jelent a korábbi bikapiacokhoz képest, ahol sok bányász nem használta ki hatékonyan az ilyen lehetőségeket a készpénzgyűjtésre.

Ennek a tendenciának további bizonyítéka, hogy az elmúlt hetekben jelentős mennyiségű Bitcoin került át a bányászoktól a tőzsdékre. A coinok ilyen tömeges mozgása azt tükrözi, hogy a bányászok az elmúlt hetekben jelentős eladási nyomást gyakoroltak a piacra.

A stratégia mögött meghúzódó logika még nyilvánvalóbbá válik, ha figyelembe vesszük a közelgő felezési eseményt. Mivel egy Bitcoin bányászatának költségei a feleződés után várhatóan megduplázódnak, a bányászok számára stratégiai lépés, hogy most szabaduljanak meg Bitcoin állományuk egy részétől. Ez a döntés, bár a bányászok számára pénzügyileg megfontolt, egyúttal a piaci dinamikát is bonyolultabbá teszi, ami potenciálisan hatással lehet a piaci likviditásra és az árakra.

A piac egészen vasárnap estig könnyedén fogadta ezt a plusz kínálati nyomást. Előre ugorva, úgy gondoljuk, hogy a FOMC után a piac ismét könnyedén elfogadja a további kínálatot.

Az Ordinals továbbra is szerencsés a bányászok számára

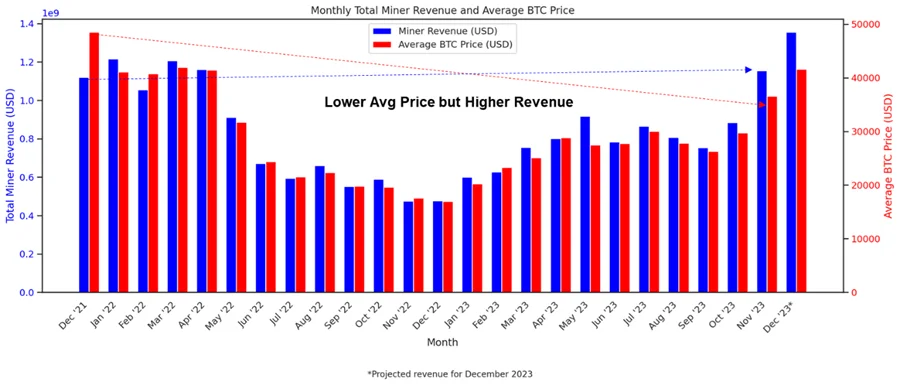

Az emelkedő hash ráta, a közelgő feleződés és a Bitcoin bányászokra gyakorolt hatások miatti aggodalmak ellenére az iparág általános növekedése lenyűgözően következetes és erős volt a BTC spot árához képest.

A növekedés egyik kulcstényezője a inscription-ek növekvő népszerűsége, amelyből a bányászok jelentős hasznot húznak. A inscription-ek további adatok, például képek, szöveg vagy más digitális média beágyazását jelentik egy adott sat-ba. Amint ez az adat hozzáadásra kerül, a Bitcoin blokklánc állandó részévé válik.

A inscription-ek iránti növekvő kereslet az átlagos blokkméret növekedéséhez vezetett, és ennek következtében a tranzakciós díjak emelkedtek, ami közvetlenül a bányászoknak kedvez. November eleje óta a bányászok bevételének jelentős része, gyakran 10% feletti része ezeknek a díjaknak köszönhető.

Ez jelentős bevételeket eredményezett a bányászok számára, amelyek meghaladják azt, amit hasonló Bitcoin árszinteken jellemzően keresnének.

Ennek a bevételi forrásnak a fontosságát hangsúlyozza, hogy a bányászok sajtóközleményeikben egyre gyakrabban említik az Ordinals-t.

Az új bevételi forrás és a tartósan visszafogott energiaárak kombinációja az elkövetkező hónapokban tartós hátszelet adhat a bányászoknak.

Fed Pivot, mint egy lövés a karban a kriptonak

Az új év felé haladva a kriptopiacot több bikás indikátor is támogatja. Nagy várakozás előzi meg a január 8-10-re tervezett spot ETF valószínűsíthető jóváhagyását. Emellett a Bitcoin közelgő felezése, amely néhány hónappal az ETF jóváhagyása után várható, pozitívan befolyásolhatja a piacot. Ezzel párhuzamosan a globális likviditás, amely úgy tűnik, elérte mélypontját, most felfelé tendál (véleményünk szerint ennek folytatódnia kell).

Ez az amúgy is optimista kilátás további lendületet kapott a Federal Reserve szerdai nyilvánvaló fordulópontjával.

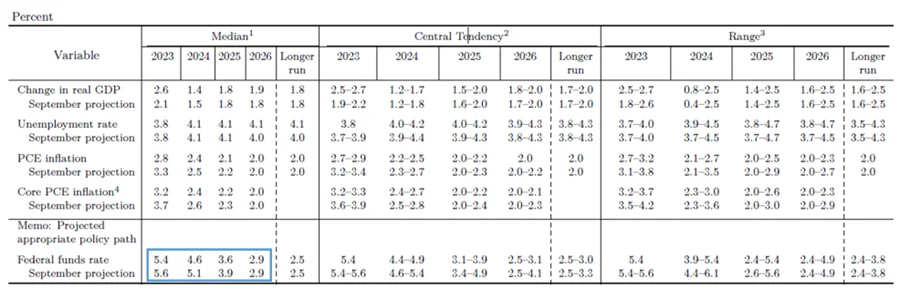

A Fed felülvizsgált gazdasági előrejelzéseiből kiderült, hogy a következő egy évben további három kamatcsökkentést tervez, amivel a jegybank közelebb került a piaci várakozásokhoz. Az idei negyedéves SEP Jay Powell Fed elnök dovish sajtótájékoztatójával párosulva, ahol gyakorlatilag győzelmet hirdetett az infláció felett, lendületet adott a kockázatos eszközöknek, és a fentebb tárgyalt aggodalmak nagy részét megfordította.

A FOMC sajtóértekezletét követően a dollárindex (DXY) meredek zuhanásba kezdett, a 10 éves kincstárjegy hozama pedig augusztus óta először esett 4% alá.

Az USD árfolyamának ez a csökkenése, valamint a Kínából és Japánból érkező folyamatos gazdasági ösztönzők a globális likviditás folyamatos növekedéséhez vezettek, amint azt a Fed nettó likviditásának és a BOJ, az EKB és a PBOC mérlegében lévő összes eszköznek a kombinációja mutatja.

Annak ellenére, hogy a Bitcoin napi korrelációja a makrotényezőkkel minimális, a globális likviditás bővülése véleményünk szerint továbbra is fontos hátszelet jelent a kripto számára.

A pénzromlás elleni fedezeti eszköznek tekintett Bitcoin várhatóan hosszabb távon pozitív kapcsolatot tart fenn a globális likviditással. Ezért a Fed közelmúltbeli fordulata az amúgy is kedvező piaci feltételek mellett tovább erősíti a kriptopiaccal kapcsolatos bikás hangulatot az új évhez közeledve.

Visszatér a bikás hangulat a futures piacokon

A FOMC ülése előtti múló kockázatkerülés már eloszlott, amint azt a származtatott termékek piacán bekövetkezett hirtelen változások is mutatják.

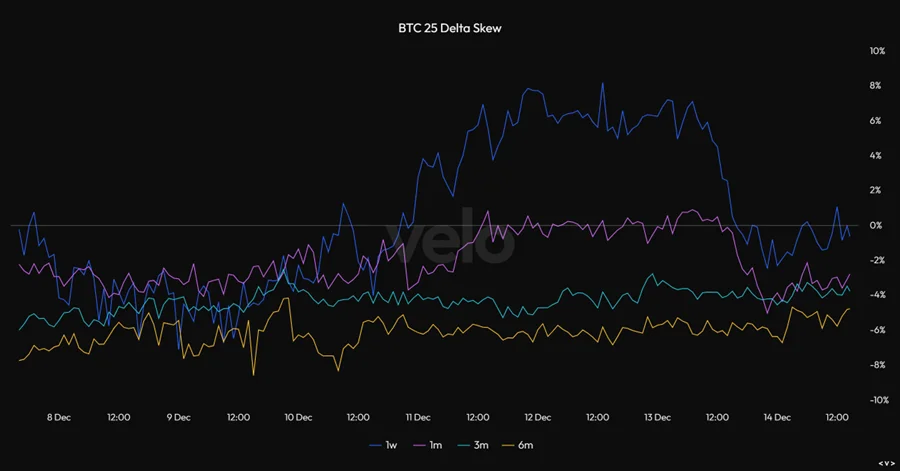

A hét elején a vételi opciók ára mind az egyhetes, mind az egyhónapos lejáratú opciók esetében a put-ok ára alá süllyedt, ami a kockázatkerülés növekedését jelezte, mivel a befektetők felkészültek a FOMC döntéseire.

A FOMC bejelentéseit követően azonban ez a hangulat gyorsan megfordult. A 25 delta ferdülése mind az egyhetes, mind az egyhónapos időkeretek esetében ismét negatívvá vált. Ez a változás azt jelzi, hogy az emelkedő árfolyamokra fogadó vételi opciók iránti kereslet most meghaladja az eladási opciók iránti keresletet. Ez a váltás a piacon újraéledő bikás hangulatra utal.

Emellett gyors fellendülést figyeltünk meg a CME open interestben is, amely szerdán 400 millió dolláros növekedést regisztrált, ami egybeesett a FOMC dovish sajtókonferenciájával.

Ez a növekedés arra utal, hogy az intézményi befektetők, akik korábban a növekvő gördülési költségek vagy az általános kockázatkerülés miatt profitot vettek ki, újra belépnek a piacra. Az intézményi szereplők megújult érdeklődése tovább hangsúlyozza a piaci hangulat FOMC utáni pozitív elmozdulását, ami a kriptopiac rövid távú optimistább kilátásaira utal.

Alapstratégia

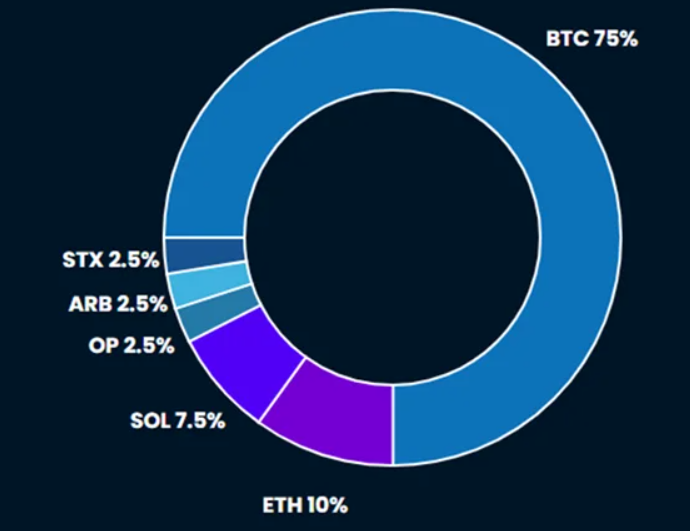

Tekintettel az erős tőkebeáramlásra, a megnövekedett volumenekre mind a spot, mind a futures piacokon, a jelentős intézményi részvételre, a várható ETF iránti újbóli izgalomra és a közelgő felezésre, úgy véljük, hogy most van itt az ideje a teljes piaci allokációnak. Amint azt a piac fellendülése is mutatja, a heti visszaesést nem trendváltásnak, hanem inkább a perp és a spot piacok közötti átmeneti zavarnak tekintjük. Véleményünk szerint a kockázati aszimmetriák még mindig felfelé mutatnak.

Az alapstratégia egyes elemei mögött álló tézisek rövid összefoglalása:

Bitcoin (BTC): A cenzúrának ellenálló pénz, amely a fejlett piacokon likviditási forrásként, a globális déli országokban pedig alappénzként szolgál. Bizonyíthatóan decentralizált, és felhasználható egy erősebb, zöld energiahálózat kiépítésére az egész világon. A potenciális katalizátorok közé tartozik a spot ETF, a felezés (2024. április), a nemzetállamok lehetséges elfogadása.

- Ethereum (ETH): Elosztott internetes architektúra, amelynek bevált felhasználási területei közé tartozik a fiat valuták globális csatornákon történő elosztása és egy olyan helyszín, amelyen keresztül digitális eszközöket lehet engedély nélkül, globálisan cserélni. Potenciális lehetőség a bérleti díjra törekvő közvetítők kiszorítására a megváltoztathatatlan intelligens szerződések és a digitális tulajdonjogok révén. A legfontosabb katalizátorok közé tartozik a Spot ETF és a bitcoin felezése (közvetett katalizátor).

- Solana (SOL ): Az Ethereum réteges stratégiájának monolitikus versenytársa. Nagy áteresztőképességű L1 a hardverköltségek esetleges csökkenésére támaszkodva skálázódik. Célja egy fénysebességgel működő globális rendszer. Gyűlölt token az SBF-hez való kötődés miatt, de ellenállónak bizonyult.

- Optimism (OP) & Arbitrum (ARB): Mivel az ETH rétegek szerinti skálázásra törekszik, több alkalmazás és felhasználó fog áttérni a 2. rétegű hálózatokra. A két vezető ezen a téren a nyilvánosan forgalmazott tokenekkel készen áll arra, hogy az EIP 4844 közeledtével felülmúlja a teljesítményt.

- Stacks (STX): A bitcoin gazdaság fejlődésére tett fogadás. A legfontosabb katalizátorok közé tartozik a bitcoin feleződése és a Nakamoto frissítése 2024 első negyedévében.

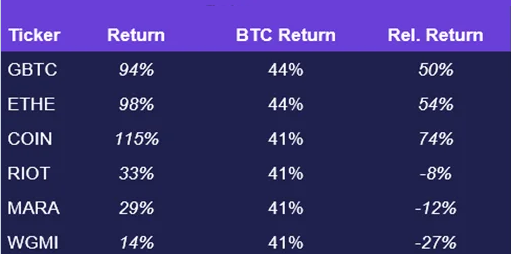

Kripto részvények (2023 – 06 -22 ajánlás óta)

Kereskedési ötletek (Ajánlás 2023 – 12 -07) + MM Setup

- DOGE (DOGE): Tekintettel (1) a kriptopiacra visszatérő állatszellemre, és (2) két közelgő űrmisszióra, amelyek kapcsolatban állnak a DOGE-al, úgy gondoljuk, hogy ez egy megfelelő időpont arra, hogy elgondolkodjunk egy pozíció kialakításán egy rövid távú (1-3 hónapos) kereskedéshez.