A legfontosabb tudnivalók

- Ez a hét a múlt hét folytatása, a kriptopiac még mindig nem döntött a következő nagy lépésről. A vevők sztrájkjának jeleit látom, amit a csökkenő OI, az implikált volatilitások és az ETF beáramlások bizonyítanak.

- Alapesetünk továbbra is az, hogy a jövő héten az államkincstár a QRA-ban a váltókat részesíti előnyben a kuponokkal szemben, és hogy a Fed csökkenteni fogja a QT-t. Ez vezetett minket a mantra megváltoztatásához -) „Vásárolj májusban és menj el”

- A memecoinok fellendülése a néhány héttel ezelőtti adósságleépítési esemény óta azt sugallja, hogy ebben a ciklusban kitartásuk lesz. A memecoint a spekulatív áramlások növekedésére vonatkozó (lejárat nélküli) vételi opciónak tekintem.

- Úgy tűnik, hogy az Mt. Gox végül arra készül, hogy május végére vagy június elejére körülbelül 138k BTC-t és 143k BCH-t szétoszt a hitelezők között. Jelenleg a Gox követelők szezonális jellege miatt nem vesszük figyelembe a BTC-re vonatkozó kockázat nagyságát. Ennek ellenére a BCH valószínűleg egy olyan név, amelyet érdemes elkerülni.

- Alapstratégia – Középtávon/hosszú távon a közelmúltbeli gyengeség nagyszerű vásárlási lehetőségnek fog bizonyulni. Úgy gondoljuk, hogy a befektetők helyesen teszik, ha a QRA és a FOMC hónap végi ülését potenciális fordulópontnak tekintik a kriptopiacok számára. Emlékeztetőül, az alapstratégia teljesítményét és változásait minden stratégiai írás végén részletezem.

Sztrájkoló vásárlók

A múlt héten megvitattuk a kriptopiaccal kapcsolatos azonnali óvatos megközelítésünket, kiemelve a közelmúltbeli geopolitikai feszültségeket, az adózással kapcsolatos eladásokat, a negatív fiskális áramlásokat és a reálhozamok tartós emelkedését, mint a kockázatkerülő pozícionálás okait (bár relatív, mivel a 7,5% USDT-ben és a többi kriptóban való tartás aligha tekinthető kockázatkerülőnek a legtöbb körben). Ez a bizonytalanság ezen a héten is fennállt, amit az is bizonyít, amit mi egy nyilvánvaló „vásárlói sztrájknak” tekintünk.

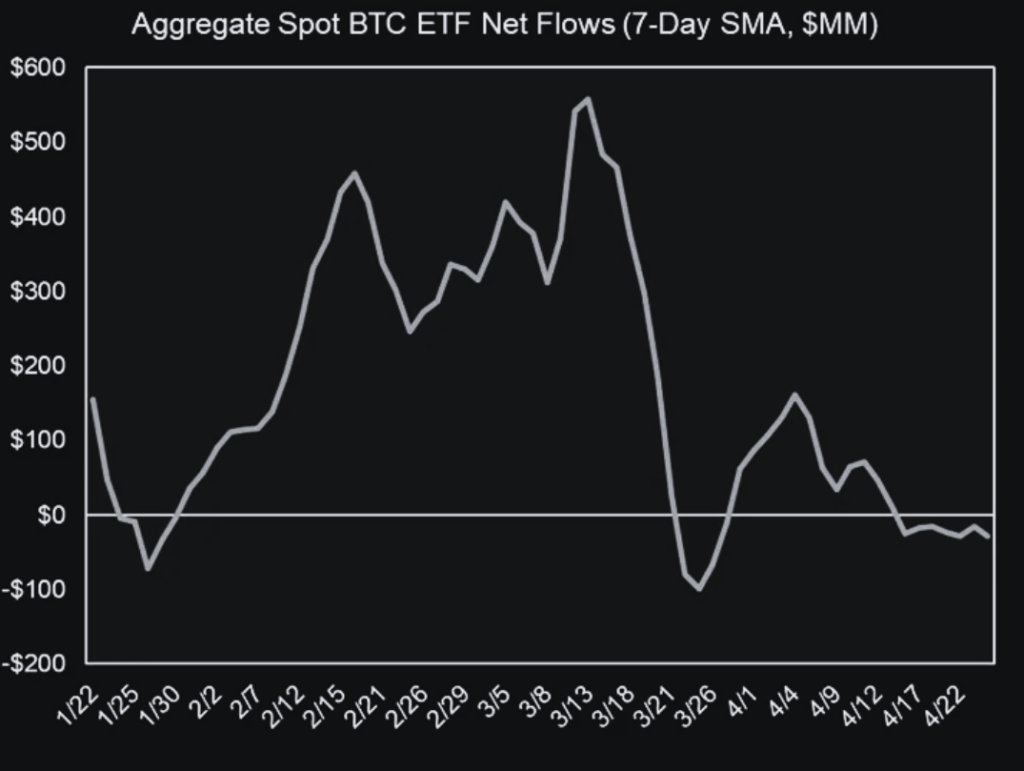

A vevők sztrájkjának egyik legegyértelműbb mutatója az ETF áramlások 7 napos mozgóátlaga, amely enyhén negatívba fordult.

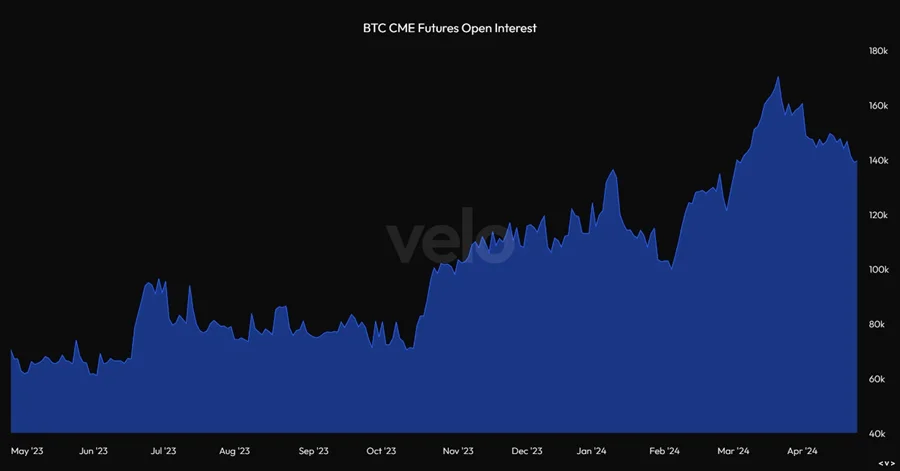

Emellett a CME open intereste és átlagos kereskedési mérete is csökkent, ami arra utal, hogy a nagyobb, intézményi piaci részvétel az elmúlt hetekben csökkent.

Emellett a Bitcoin Volmex Implied Volatility Index (BVIV) által kimutatott implikált volatilitás nyilvánvaló csökkenése azt sugallja, hogy a volatilitás nagymértékben eladható, ami azt jelenti, hogy a legtöbb kereskedő arra számít, hogy mind a felfelé, mind a lefelé mutató mozgások rövid távon korlátozva lesznek.

Ez nem feltétlenül jelzi, hogy hosszú távon bármelyik irányba is erős a tendencia. Inkább, ahogyan azt a múlt héten írtam, úgy vélem, hogy a piac kiváró üzemmódban van a jövő hétre, amikor a Fed összeül és bejelenti a monetáris politikával kapcsolatos legújabb gondolatait, valamint az Államkincstár közzéteszi negyedéves visszatérítési bejelentését, amely részletezi a finanszírozási források összegét és összetételét az idei és a következő negyedév hátralévő részére.

Amint az a lentebbiekben is látható, a fiskális dominancia korában a QRA jelentős hatással volt a kamatlábak és általában a kockázati eszközök általánosabb trendjére.

A „Vásárolj májusban és menj el” tézis megismétlése

Megismételve a jövő hétre vonatkozó alapesetünket, úgy gondolom, hogy a Fed és az Államkincstár által hozott intézkedések kiegyenlítik a kötvény és részvénypiaci volatilitást, ami pozitív hatásokat hozhat a crypto számára.

Összefoglalva gondolatainkat:

- Tekintettel a valószínűsíthető rövid távú költségvetési többletre ebben a negyedévben (az adóbevételek meghaladják a kiadásokat) és az erős gazdaságra, úgy gondolom, hogy a kincstár a jelenlegi piaci várakozásokhoz képest valószínűleg nagyobb arányban bocsát ki váltókat, mint kuponokat. Ez különösen valószínű, mivel választási év van, és a harmadik negyedévben a hosszú kamatlábak csökkentésére irányuló törekvés lehet. A több váltó előnyös a likviditásérzékeny eszközök számára, mivel nettó semleges a banki tartalékokkal szemben, amit a pénzpiaci alapok (PPA-k) előnyben részesítenek, amelyek jelenleg az RRP-ben az egynapos kamatlábat használják ki. Ha a kincstár több váltót bocsát ki, az RRP-ben lekötött tőke valószínűleg átcsoportosul e váltók megvásárlására, stabilan tartva a banki tartalékokat. Ezzel szemben a vártnál több kupon kibocsátása átmenetileg csökkentheti a banki tartalékokat, ami hatással van a piaci likviditásra.

- Az RRP a közelmúltban a bankrendszerben lévő bőséges tartalékok viszonyítási alapjául szolgált. A bankjegykibocsátás várható növekedésével, amely az RRP-ből vonja el a likviditást, a Fed valószínűleg el akarja kerülni, hogy a bankrendszerben bármilyen csuklás következzen be, amely ellensúlyozná a Fed mérlegének csökkentése érdekében eddig elvégzett munkát. Mind a repopiac 2019-es befagyasztása, mind a 2023-as bankroham valószínűleg még mindig a Fed emlékezetébe vésődött. Következésképpen úgy gondolom, hogy a Fed a következő FOMC ülésen a mennyiségi szigorítás mérséklése mellett fog dönteni.

- A Fed várhatóan az inflációs adatokkal kapcsolatban is türelmes álláspontot fog képviselni, ami azt jelzi, hogy bár kamatcsökkentés nem várható, de kamatemelésre sem számítanak.

Ezek az eredmények természetesen spekulatívak, és bármelyik változó az ellenkező irányba is fordulhat, de úgy gondolom, hogy az elmúlt 12-18 hónap ténymintája ezt a nézetet támasztja alá. A joker továbbra is a választási év hatása a politikai döntésekre, mivel a kincstár potenciálisan a kamatlábak és a piaci volatilitás stabilizálására törekszik.

Ezen megfontolások alapján a mantránk a közeli hetekben a következő: „Vásárolj májusban és menj el.”

További információk a QRA-ról

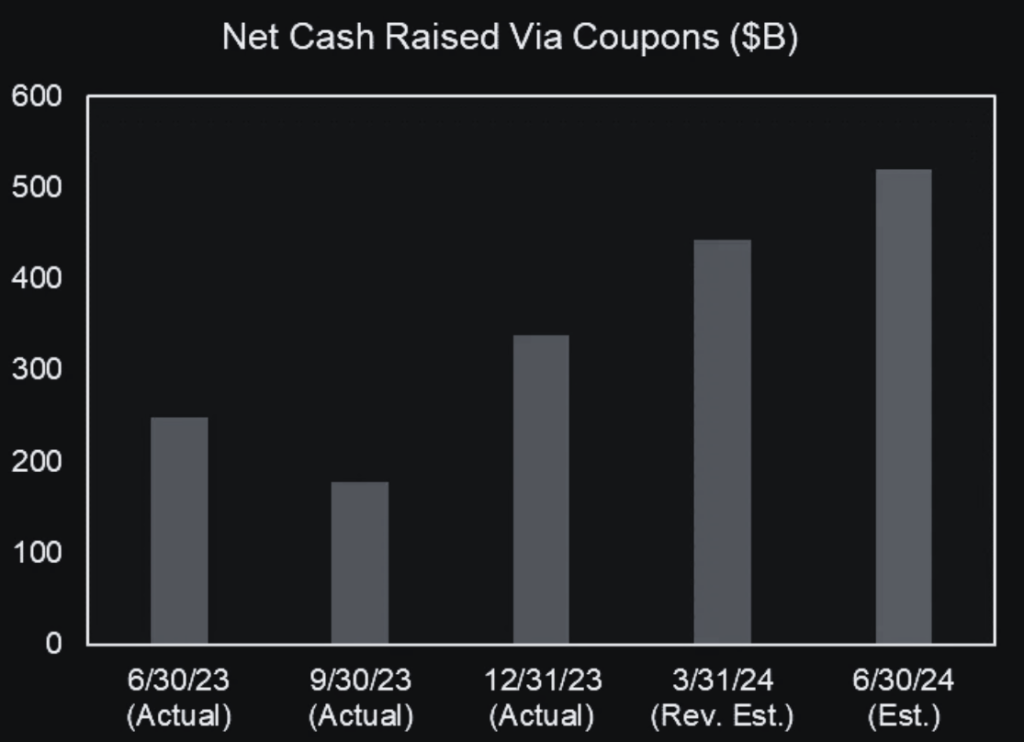

Hogy egy kicsit mélyebben belemerüljünk a QRA-ba, az alábbiakban láthatjuk, hogy a kuponokon keresztül bevont nettó készpénzbevétel hogyan növekedett az elmúlt hónapokban. Véleményem szerint ez a hozzáadott kínálat nagyban hozzájárul a hozamokra gyakorolt felfelé irányuló nyomáshoz, amelyet az idei év időszakban továbbra is megfigyelhettünk.

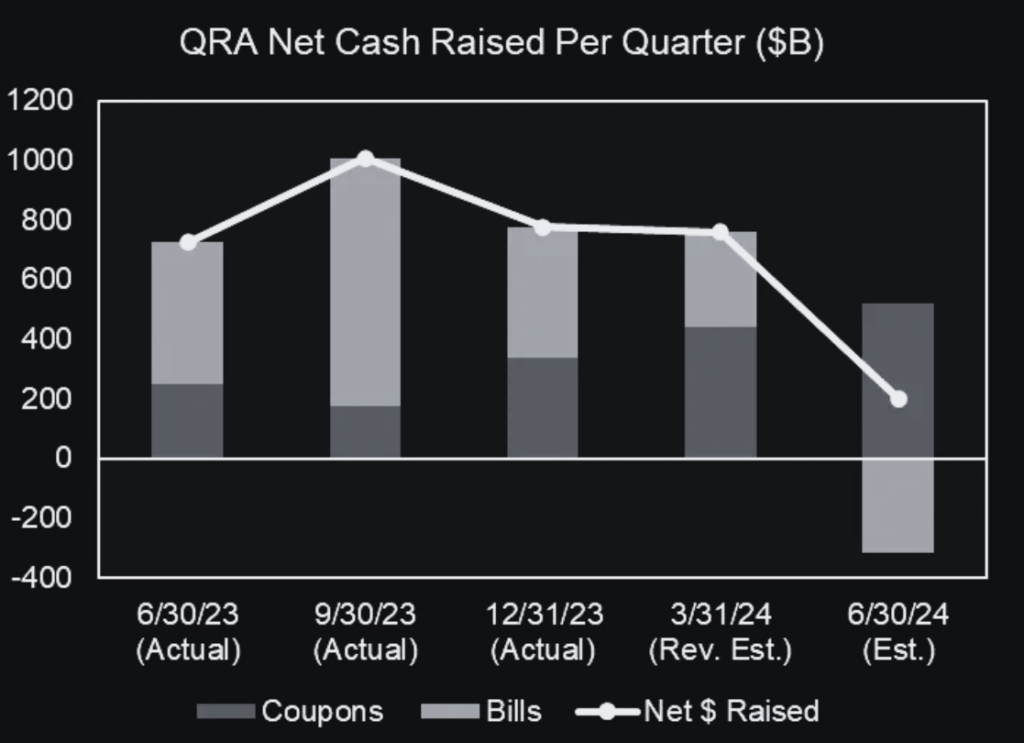

A lentebbiekben egy másik nézőpontot mutatok be arra vonatkozóan, hogy a legutóbbi QRA miért volt bikás a dollár számára és medvés a kötvények számára. A második negyedévre tervezett nettó készpénzfelvétel csak 200 milliárd dollár körül volt, de a negyedévben a kibocsátások erősen a kuponok irányába mozdultak el, a kuponokon keresztül felvett nettó készpénz több mint 500 milliárd dollár volt, amit több mint 300 milliárd dollárnyi rövid lejáratú váltó visszavonása ellensúlyozott (ne feledjük, hogy a több kupon rosszat tesz a piaci likviditásnak és a kockázati eszközöknek, ha minden más tényező egyenlő).

A nyilvánvaló kérdés most az, hogy honnan fogjuk tudni, hogy a QRA az alacsonyabb kamatlábakat és az alacsonyabb DXY-t támogatja-e? Nagyjából akkor, ha az államkincstár csökkenti a teljes kupon kibocsátást az idei és a következő negyedév hátralévő részében. Ahelyett azonban, hogy úgy tennék, mintha pontosan ismerném a piac által beárazott kínálat mennyiségét, úgy gondolom, hogy fontos lesz figyelni a piacnak a QRA és a FOMC utáni reakcióját, hogy lássuk, hogyan teljesítenek a kamatlábak, a dollár és a kockázati eszközök széles körben.

Néhány további gondolat a mémekről

A mémek forró vitatéma a crypto körökben. Kevés vita van arról, hogy ezek természetüknél fogva erősen spekulatívak, és a legtöbbjüknek nincs semmilyen valós látszata a mögöttes felhasználási esetnek. Vannak kvázi kivételek a hasznosság hiánya alól – a DOGE egykor az interneten a borravaló kedvelt pénzneme volt, a BONK, a Solana kultúr coinja pedig számos alkalmazásba, például a Telegram kereskedési botjába, a BonkBotba integrálódott. Néhány memecoin azonban egyszerűen csak kalapos kutya.

Összességében úgy tekintem, hogy a memecoinok nagyrészt tiszta vételi opciók a spekulatív áramlásokra, lejárat nélkül. Mindig is így tekintettem rájuk, ezért is volt taktikai kereskedési ajánlásom a DOGE-ra az első negyedév vége felé. Ezen a héten a Bloomberg egy érdekes jelentésben számolt be arról, hogy a memecoinok milyen meleg ölelésre találtak a legitim fedezeti alapok karjaiban. Történelmileg az alapok a memecoinokat a lakossági spekulánsokra bízták, mivel a memecoin mögötti tézist megfogalmazni az LP-knek bevallottan nehéz. Azonban három azonosítható ciklust láttam a kripto területén (a mostanival együtt négyet), és mindegyik ciklusban a memecoinok robbanásszerű rallyt produkáltak. Ez sokakat arra késztetett, hogy kihagyják a kockázati görbe lefelé haladásának útját, és egyenesen a legspekulatívabb eszközök felé vegyék az irányt, egyfajta súlyzó stratégiát alkalmazva.

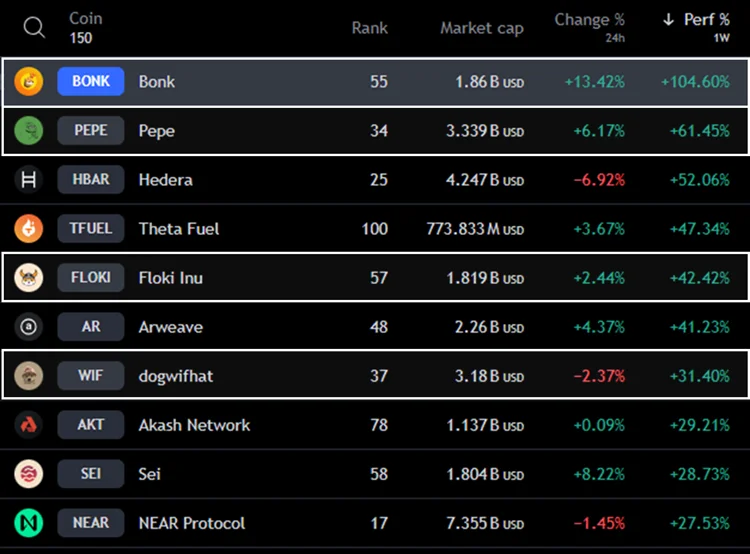

Úgy tűnik, hogy a memecoinok bika ügye még mindig érintetlen, annak ellenére, hogy néhány hete a szélesebb altcoin piaccal együtt csökkentek, ahogy azt a tőkeáttétel utáni erős fellendülésük is bizonyítja. A lentebbiekben megjegyzem, hogy az elmúlt héten az 500 millió dollár feletti piaci kapitalizácójú coinok között a tíz legjobban teljesítő coin közül négy mémecoin.

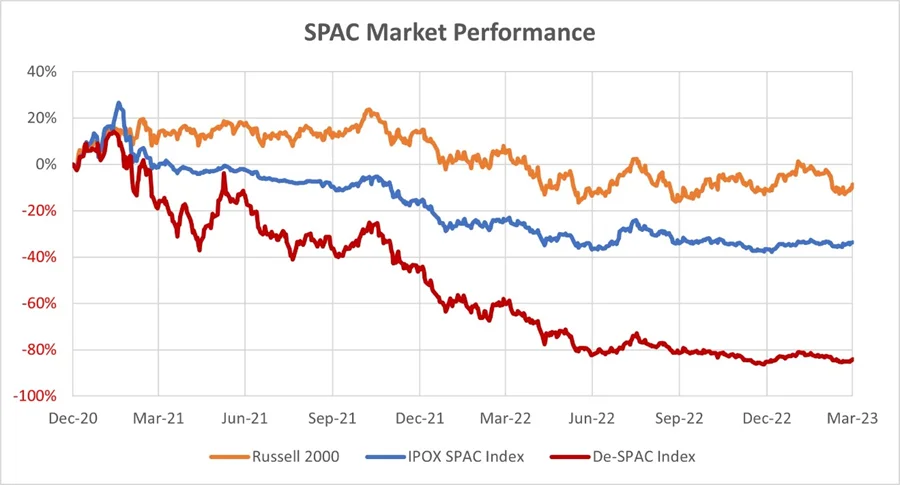

Nem szabad a mémecoint jobban legitimálnunk, mint amennyire megérdemli, de nem szabad figyelmen kívül hagynunk a piac egyértelmű jelzéseit sem. Az emberek élvezik a spekulációt és a szerencsejátékot, és a legtöbb 2021-ben tőzsdére lépett SPAC ügynökséggel ellentétben a befektetők között nincs olyan látszat, hogy ezek biztonságos befektetések lennének.

Kérdezték privátban, hogy miért lennénk bikák a Solana esetében, tekintve a memecoin spekuláció szintjét, ami azon a láncon zajlik. Nos, először is, komoly termékek épülnek a Solana-ra(lásd a Stripe legutóbbi stablecoin fizetési bemutatóját).

De a memecoinok elterjedése a Solanán rávilágít a lánc néhány fontos tulajdonságára is, például az alacsony költségekre és a jobb felhasználói élményre, amelyek gyors tőkeképzéshez és igen, spekulációhoz vezettek.

Ezt azért elmondom: attól, hogy valaki memecoint vesz fel a portfóliójába, vagy memecoin kereskedést indít, még nem lesz komolytalan befektető. Azt jelenti, hogy megérted, hogy az embereknek veleszületett hajlamuk van a szerencsejátékra, és hogy az elmúlt évtizedek szélesebb körű monetáris és fiskális feltételei ezt a szerencsejátékot a láncba húzták, és hogy ennek a viselkedésnek a folytatása sok szempontból elkerülhetetlen.

Gox coinok okozhat néhány rövid életű félelemet

Az Mt. Gox, a 2014-ben egy hack miatt összeomlott, megszűnt kriptotőzsde mintegy 138k BTC és 143k BCH szétosztására készül a hitelezők között. Ez több mint 68 millió dollárnak felel meg BCH-ban és 8,6 milliárd dollárnak BTC-ben. Az Mt. Gox követelésbejelentő rendszerének legújabb frissítései arra utalnak, hogy ezek a kifizetések a korábban kitűzött október 31-i határidőnél hamarabb is megtörténhetnek. A készpénzes kifizetést választó hitelezők március közepén frissítették követeléseiket a weboldalon, és a források szerint a kifizetések csak a múlt héten történtek meg.

Úgy tűnik, hogy a BTC-ben és BCH-ban fizetendő hitelezők követeléseit a héten frissítették, ami arra utal, hogy ha a természetbeni kifizetések ugyanezt az ütemezést követik, akkor ez a kínálat május végén vagy június elején kerülhet a piacra. Ez felveti a kérdést, hogy ez nem jelent-e ellenszelet az árakra nézve, mivel 138 ezer BTC az összes tőzsdén a napi forgalom nagyjából 20%-ának felel meg. Tekintettel arra, hogy még mindig a ciklus közepén járunk, és azok, akik természetbeni BTC-t kapnak, már nagyon régóta a piacon vannak (nagy meggyőződésű, hosszú távú befektetők), és a BTC követeléseket vásárló alapok valószínűleg fedezettek, úgy gondolom, hogy az ezen eszközökbnől származó eladási nyomás kisebb lesz, mint azt sokan várják. Valószínű, hogy a piac megneszeli a forgalmazásokat, a kereskedők visszavesznek némi kockázatot, az árak pedig feljebb nyomulnak, és ez a folyamat addig ismétlődik, amíg a piac le nem győzi a félelmeit.

Továbbá, az ilyen nagy részesedéssel rendelkező piaci szereplők jellemzően nem jelentkeznek be az olyan platformokra, mint a Coinbase, és nem adnak el egyszerre nagy mennyiségű megbízást, hanem rendezettebb és professzionálisabb módon teszik ezt, hogy a legjobb árat kapják. Így számos ok van arra, hogy ennek a kockázatnak a nagyságrendjét leszámítsuk.

Azt is érdemes megjegyezni, hogy az ETF-ek életbe lépése óta a GBTC 17 milliárd dollárnyi visszaváltást látott, ami a jelenlegi készpénz létrehozási és visszaváltási mechanizmus miatt mindig BTC eladást eredményez. Azonban más ETF-ekbe is lenyűgöző beáramlások érkeztek, amelyek ellensúlyozták ezt az eladási nyomást. Ha végül magasabbra törünk ki a 60-70 ezer dolláros tartományból, amelyben jelenleg vagyunk, akkor valószínű, hogy a beáramlások elkezdenek helyreállni, ami a Gox coinokból eredő implicit kockázatot is mérsékli.

Másrészt, a BCH valószínűleg egy olyan coin, amelyet érdemes elkerülni, és ha valaki kockázatkezelt fogadást akar tenni a Gox utáni világban, akkor a BTC/BCH páros longolása véleményem szerint pozitív hozamot hozhat.

Alapstratégia

Középtávon/hosszú távon a közelmúltbeli gyengeség nagyszerű vásárlási lehetőségnek fog bizonyulni. Úgy gondoljuk, hogy a befektetők helyesen teszik, ha a QRA és a FOMC hó végi ülését potenciális fordulópontnak tekintik a kriptopiacok számára.

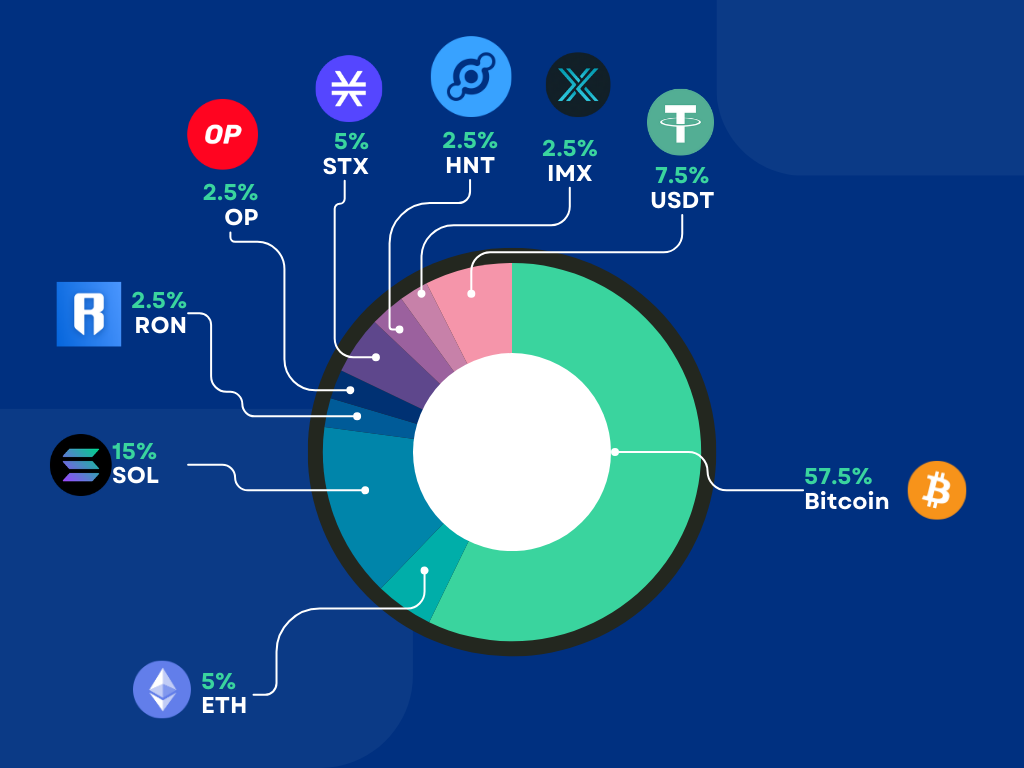

Utolsó Újrakiegyensúlyozás

| Eszköz | Dátum | Súly | Átlagos Beszerzési Ár | Jelenlegi Ár | Eszköz Hozama |

|---|---|---|---|---|---|

| BTC | 2024.04.17 | 57.5% | 26,301 | 68300 | 130% |

| ETH | 2024.04.17 | 5% | 1,577 | 3,332 | 75% |

| SOL | 2024.04.17 | 15% | 20,16 | 176 | 546% |

| OP | 2024.04.17 | 2.5% | 1,27 | 2.1 | 65% |

| STX | 2024.04.17 | 5% | 0,7 | 2.3 | 214% |

| HNT | 2024.04.17 | 2.5% | 8,98 | 4.2 | -48% |

| RON | 2024.04.17 | 2.5% | 4,178 | 3.16 | -26% |

| IMX | 2024.04.17 | 2.5% | 3,28 | 1.93 | -40% |

| USDT | 2024.04.17 | 7.5% | 1 | 1 | 0% |

Hozamok

| Indulástól | Éves | |

|---|---|---|

| BTC | 225% | 39% |

| ETH | 115% | 29% |

| Alap Stratégia | 174% | 38% |

Taktikai Kereskedési Ötletek

| Eszköz | Dátum | Hozam |

|---|---|---|

| DOGE | 2023.12.07 | 86% – LEZÁRVA 2024. 04.06 |

| FIL | 2024.02.23 | -26% – LEZÁRVA 2024. 04.18 |

| Átlag hozam: | 60% |

Kripto Részvények

| Eszköz | Hozzáadás Dátuma | Hozam |

|---|---|---|

| ETHE | 2023.06.22 | 242% |

| COIN | 2023.06.30 | 244% |

| RIOT | 2023.06.30 | -23% |

| MARA | 2023.06.30 | 16% |

| CLSK | 2023.04.06 | -5% |

| WGMI | 2023.06.30 | 8% |

Átlag: 80%

Az alapstratégia egyes elemei mögött álló tézisek rövid összefoglalása:

Bitcoin (BTC): A Bitcoin egy olyan digitális pénzforma, amely lehetővé teszi a felhasználók számára, hogy bárhol a világon, cenzúra nélkül végezhessenek tranzakciókat. Fejlett országokban ez egy népszerű befektetési eszköz, míg a fejlődő országokban akár a hagyományos pénznemek alternatívájaként is funkcionálhat. A Bitcoin rendszere biztonságos és decentralizált, ami azt jelenti, hogy nincs egyetlen központi hatalom, amely irányítaná. Ráadásul hozzájárulhat a zöld energiára való átálláshoz is. A következő nagy változás, amit várunk, az a ‘felezés’, amely 2024 áprilisában esedékes.

Ethereum (ETH): Az Ethereum egy digitális platform, ami lehetővé teszi az úgynevezett intelligens szerződések létrehozását és futtatását. Ez a rendszer alapja lehet egy újfajta, decentralizált internetnek, ahol a felhasználók közvetlenül, közvetítők nélkül cserélhetnek digitális értékeket. Az Ethereum jövőjét egy új típusú befektetési alap, a ‘spot ETF’ piacra kerülése és a dencun frissítés is befolyásolhatja a közeljövőben.

Solana (SOL): A Solana egy gyors és hatékony blokklánc platform, amely különösen alkalmas nagymennyiségű tranzakció kezelésére. Célja, hogy egy gyors, globális és megosztott rendszert hozzon létre. Bár néhányan kritizálják a platformot bizonyos kapcsolatai miatt, a Solana erősnek bizonyult a piacon.

Optimism (OP): Mivel az ETH rétegenként kíván skálázódni, több alkalmazás és felhasználó fog áttérni a layer 2 hálózatokra.

Immutable X (IMX) és Ronin (RON): Mindkét hálózat lenyűgöző vonzerőt mutatott, és a kriptójáték platformok között a kategória vezetői lehetnek. Az ETH ökoszisztéma függelékeként az ETH béta más ízét is kínálják.

Stacks (STX): A Stacks egy innovatív projekt, amely a Bitcoin blokkláncán épül és további funkciókat kínál rajta. A következő fontos események a Bitcoin ‘felezése’ és egy nagy frissítés, amelyek jelentős hatással lehetnek a Stacks sikerére. (nakamotó szintén április)

DOGE (Dogecoin): A Dogecoin egy viccből indult digitális pénznem, amely azonban komoly népszerűségre tett szert. Jelenleg két űrmisszió is kapcsolódik hozzá, ami felkeltette az emberek érdeklődését. Jó lehetőség lehet rövid távon, figyelemmel kísérve a piaci trendeket és az űrmissziók hatásait.

Hélium (HNT: A DePIN egy feltörekvő kriptotéma, amely szerintünk a hagyományos piacokon is hullámokat fog kavarni. A Helium vezető szerepet tölt be ebben a kategóriában, és az 5G termékével a korai vonzerő jeleit mutatta. A Helium a Solana bétát is hozzáadja a portfólióhoz.