A legfontosabb tudnivalók

- Véleményem szerint a tegnapi nap jelentette a fordulópontot, amelyre a kockázati eszközöknek szükségük volt, mivel a figyelésben írottak közül kettő teljesült (3-ból) – a QT csökkentés és a Fed dovish hozzáállása.

- A Fed döntése, hogy a piac által vártnál nagyobb mértékben csökkenti a QT-t, valamint annak megerősítése, hogy a következő lépésük valószínűleg egy csökkentés lesz, meghozta a szükséges megkönnyebbülést az eszközárak számára.

- A japán hatóságok valószínűsíthető beavatkozása a japán yenbe tovább erősíti a DXY lokális csúcsának bizonyítékát.

- A COIN csütörtökön piaczárás után számol be. Arra számítok, hogy a vállalat felül fogja múlni a becsléseket. Ennek az eredményjelentésnek azonban különösen érdekes aspektusa lesz a Coinbase mérlegében lévő eszközök vizsgálata, mivel megkezdik a kriptoeszközök piaci jelölését.

- Kripto részvények – Annak ellenére, hogy a BTC értékéhez képest tartós prémiummal kereskedünk, a közelmúltbeli visszaesést követően az MSTR-t hozzáadjuk a kripto részvények kosarához.

- Alapstratégia – Véleményem szerint a QT csökkentés és a Fed laza kommentárja lokális csúcsot jelez a DXY-ban, ami a likviditási feltételek javulására utal a jövőben, ami jó előjel a crypto számára. Bár fennáll a rövid távú konszolidáció veszélye, ahogy a tőkeáramlás újraindul, úgy vélem, hogy a jelenlegi árak vonzó kockázat/hozam arányt kínálnak. Következésképpen az alapstratégiánk allokációját a stabilcoinoktól a BTC felé tolom el, és a BTC erejének megerősítését követően tervezem az altcoinok iránti kitettségünk növelését.

Rövid távú kilátások Összefoglaló

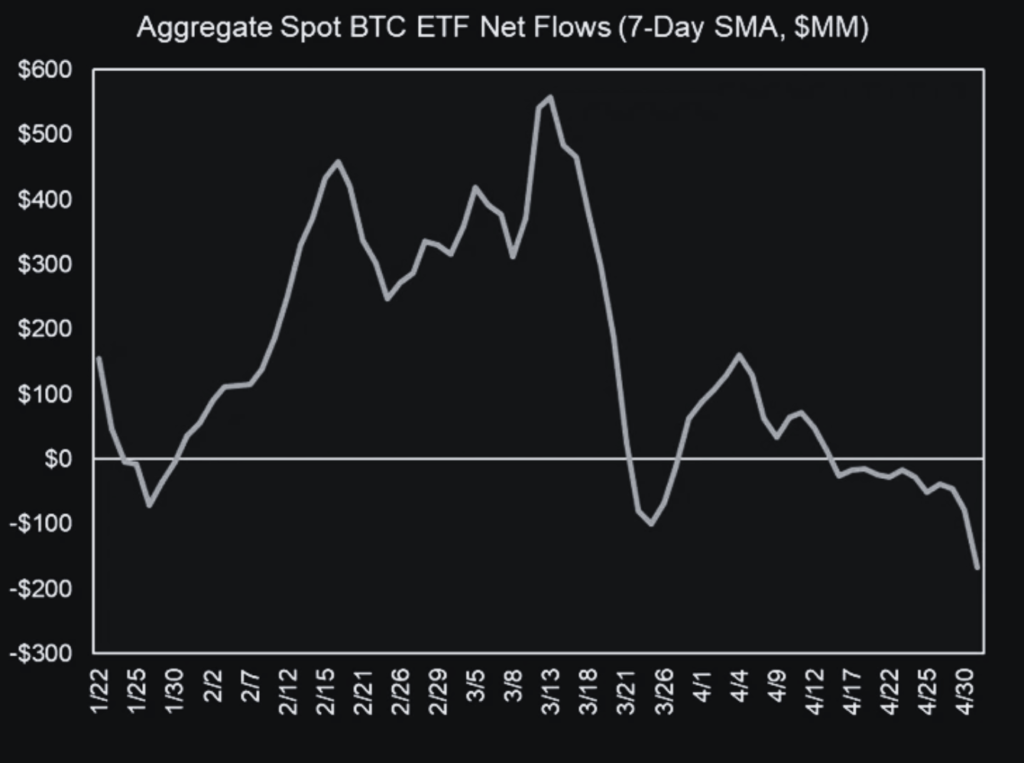

Rövid távú piaci kilátásaink az elmúlt hetekben az óvatosság és a türelem jegyében alakultak, különösen a tegnapi események -) az Államkincstár negyedéves visszatérítési bejelentése és a FOMC ülése miatt. Ebben az időszakban egy gyengülő piacot figyeltünk meg, amelyet csökkenő áramlások, emelkedő kamatlábak és erősödő dollár jellemeztek, amit az adószezon alatti negatív adóügyi áramlások súlyosbítottak.

A tegnapi napot potenciális fordulópontnak tekintettük a kockázatos eszközök tekintetében a Kincstár negyedéves visszatérítési bejelentése (QRA) és a FOMC ülése miatt. Amióta beléptünk egy olyan korszakba, amelyet sokan „fiskális dominanciának” neveznek, a QRA-k megelőzik a kamatlábak irányába történő elmozdulásokat, ezért választottuk a „Vásárolj májusban és menj el” témát a hagyományos „Adj el májusban és menj el” helyett.

Ebben a negyedévben költségvetési többletet vártunk az adóbevételekből, ami arra ösztönözte az államkincstárt, hogy ebben a negyedévben a váltókat részesítse előnyben a kuponokkal/szelvényekkel (ki hogy hívja) szemben. Úgy véltük, hogy a váltókibocsátás növekedése arra késztetné a Federal Reserve-t, hogy az RRP csökkenését a bankrendszerre nézve kockázatként érzékelje, ami arra késztetné őket, hogy hamarosan csökkentsék a mennyiségi szigorítást (QT). Érvelésem alapja az volt, hogy a kincstár egy választási évben stabilizálni kívánja a kötvénypiaci volatilitást, és a következő hónapok kedvező inflációs adatainak feltételezése esetén később több szelvényt bocsát ki, potenciálisan alacsonyabb kamatlábak mellett.

A Fed emellett a közeljövőben a QT szűkítésének lehetőségéről is tárgyalt. A Fed bankrendszerben lévő bőséges tartalékok mérőszáma, az RRP az elmúlt 12 hónapban gyors ütemben csökkent. Minél mélyebbre mennek a szigorítási ciklusban, annál nagyobb a kockázata egy újabb csuklásnak a bankrendszerben, és a QT szűkítése segíthet ennek megkerülésében vagy késleltetésében.

Kedden a következő kilátásokkal foglaltam össze nézeteinket: A három felsorolt eseményből kettőt – kedvező QRA, Fed QT és a Fed dovish – ezt szerettünk volna látni, hogy megerősítsük a bikás pivot tézisünket.

A 10Y és a DXY piaci reakciót keresnénk, hogy megerősítsük, hogy a piac „dovish” módon értelmezi a kincstár és a Fed álláspontját.

A QRA = semleges

A QRA-t illetően kiderült, hogy az általunk semlegesnek minősített eredményt kaptunk. Bár összességében nőtt a kibocsátott váltók száma, a kincstár nem a rövid lejáratú váltók felé tolta el a kibocsátást, és a következő néhány negyedévben a nettó kamatszelvény kibocsátás növekedését mutatta.

A közelmúltbeli kamatemelkedést figyelembe véve azonban úgy tűnik, hogy ezt már beárazták, ezért inkább semlegesnek, mint hawkisnak tekintjük.

Mindazonáltal nem érezzük magunkat kényelmesen, ha ezt a bikás pivot egyik kritériumának megerősítéseként jelöljük meg, tekintettel a kuponok kibocsátása felé való általános orientációra a váltókkal szemben. Az egyetlen fenntartás az, hogy a kibocsátási ütemtervhez fűzött kommentárjukban megemlítették, hogy a következő negyedévekben a váltók előnyben részesítésére térnek vissza.

QT Taper = Kedvező

A következő változó a Fed mérlegfutamának szűkítésével kapcsolatos nézetek voltak. A Fed FOMC nyilatkozatában bejelentette, hogy júniustól kezdődően csökkenteni fogja a QT-t, és a lefolyást körülbelül 60 milliárd dollárról 25 milliárd dollárra csökkenti felülmúlva számos elemző várakozását, amely szerint a lefolyás havi 30 milliárd dollárra csökkenne. Ez az eredmény kedvezőbb a kockázatos eszközök számára, mint várták.

Azt is megemlítették, hogy az MBS kiáramlás üteme 35 milliárd dollár marad, és a többletbevételeket állampapírokba irányítják. A kincstár bejelentett visszavásárlási programjával párosulva ez arra utal, hogy mindkét szervezet aggódik az UST likviditás miatt ezen a szinten.

A kötvénypiac élesen reagált a FOMC nyilatkozatára, a DXY és a kamatok esésével.

FOMC sajtótájékoztató = Kedvező

Végül a FOMC sajtótájékoztatóján Powell elnök az összes dovish beszédpontot megütötte:

- Megerősítette, hogy a következő lépés a türelem szükségessége ellenére valószínűleg a csökkentés lesz, és kommentárjainak nagy része a munkaerőpiacra összpontosított, szemben az inflációval, ami sokakat meglepett.

- A stagflációval kapcsolatos kérdésre is közvetlenül válaszolt, és visszautasította azt a felvetést, hogy alacsony növekedési/magas inflációs forgatókönyv felé közeledünk. Emlékeztetőül, véleményünk szerint a stagfláció a likviditásra érzékeny eszközök számára a legrosszabb gazdasági rendszer.

A piac pozitívan reagált a sajtótájékoztatóra, a kötvénypiac, a részvények és a cryptok a konferencia után megfordultak, ami némi kétirányú likvidálási harcot vont még maga után.

De végül a dollár és a kamatok lejjebb mozdultak, megerősítve az általam felvázolt három követelményből kettőt, ami bizalmat adna nekünk a kockázat hozzáadásához.

❌ – Megfelelő QRA (Semleges lett)

✅ – Fed QT (Dovishabb, mint vártuk)

✅ – Dovish Fed (következő lépés valószínűleg a csökkentés lesz)

A Yen több bizalmat ad

A szerdai gyenge eredményt tovább súlyosbítva, a piac zárása után a yen gyors felértékelődését figyeltük meg, ami a MOF második beavatkozására utal, hogy a yen támogassa.

Bár lehetséges, hogy ez elszakadt a napi eseményektől, ezt valószínűtlennek tartom. Meglepődnénk, ha bármilyen japán beavatkozást látnánk egy olyan környezetben, ahol úgy vélték, hogy a DXY tovább fog emelkedni. Nem lennénk meglepve, ha megtudnánk, hogy a yen védelme az amerikai költségvetési és monetáris hatóságokkal együttműködve történt.

Ezért úgy tekintem ezeket az adatokat, mint a DXY és a kamatlábak rövid távú csúcsának megerősítését.

Mindezek együttesen, tekintettel a BTC történelmi csúcsához képest bekövetkezett >20%-os csökkenésre, és arra, hogy sok altcoin visszavonta az áprilisi nyereségét, úgy látom, hogy ez egy szilárd R:R forgatókönyv a cryptoba való belépésekhez, és ha az árfolyamok átfordulnak, ahogy azt várjuk, a kriptóhoz kapcsolódó részvényekhez is.

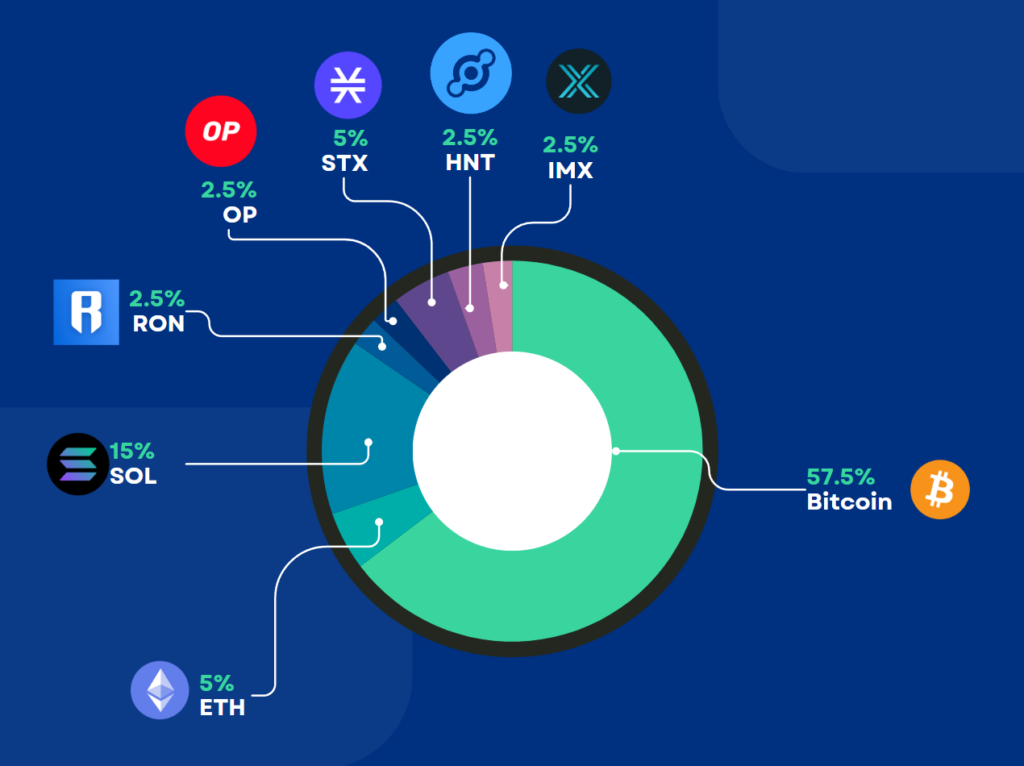

Lehet, hogy néhány napos konszolidációra lesz szükség, és az áramlások megfordulnak, de úgy gondolom, hogy ez egy kedvező kockázat/nyereség terület. Ezt szem előtt tartva, újra kiegyensúlyozzuk az alapstratégiát, a stabilcoin allokációnkat 0-ra csökkentjük, a BTC allokációnkat 65%-ra növeljük, a portfólió többi részét pedig változatlanul fenntartjuk.

MSTR hozzáadása

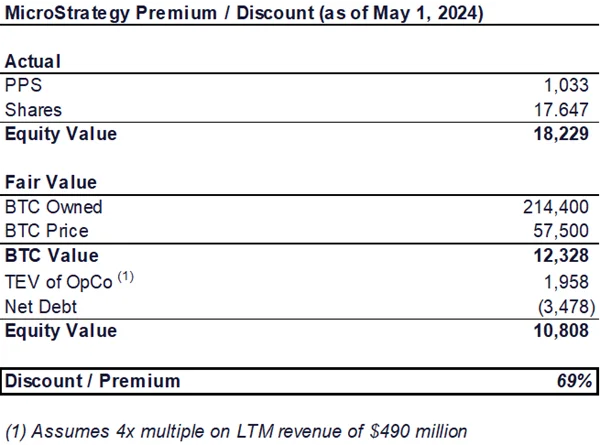

A MicroStrategy-t is felvesszük az ajánlott kripto részvények közé. Eddig ebben a bikapiacon nem vettük be ezt a nevet a kripto részvények kosarába, mivel a $MSTR jelentős prémiummal kereskedett a mérlegében lévő BTC-hez képest, azzal az indoklással, hogy más módon is lehetett bétát elérni a BTC-hez képest anélkül, hogy a piaci hatékonyság kockázata ezt a szakadékot bezárta volna.

A piac azonban bebizonyította az elmúlt egy év során, hogy ez a prémium nem tényező a befektetők számára, mivel ez a szám időnként 100% fölé emelkedett.

A legutóbbi csökkenés óta láttuk, hogy ez a prémium körülbelül 69%-ra csökkent, ami még mindig elég nagy, de úgy gondolom, hogy a kereskedők továbbra is az MSTR-t fogják keresni a BTC-el szembeni bétáért.

Coinbase Eredmények

Arra számítok, hogy a Coinbase (COIN) ma este, a piaczárás utáni eredménybeszámoló során a megnövekedett kereskedési volumen és az USDC piaci kapitalizáció növekedése miatt felül fogja múlni a várakozásokat. Arra számítok, hogy a bevételek 1,57 milliárd dollárt tesznek ki a negyedévben, szemben az 1,36 milliárd dolláros konszenzusos becsléssel.

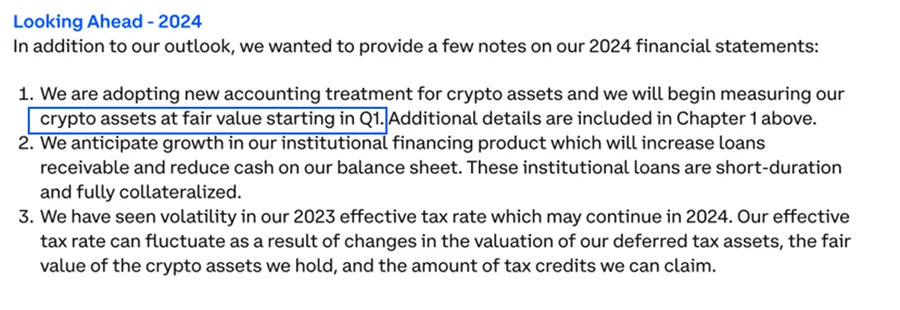

Az eredményjelentés érdekesebb aspektusa a Coinbase mérlegében szereplő eszközök vizsgálata lesz. A vállalat korábbi 10-K jelentése szerint ezeket az eszközöket, amelyeket jelenleg körülbelül 450 millió dolláron értékelnek, az első negyedévben már nem értékvesztéssel csökkentett bekerülési értéken, hanem valós értéken fogják értékelni. Tekintettel arra, hogy a Coinbase számos olyan eszközbe fektetett be, amelyek ebben a bikapiacon felülmúlták a teljesítményt, lehetséges, hogy a vállalat mérlegének jelentős bővülését és az EPS számokra gyakorolt pozitív hatást fogjuk látni.

Alapstratégia

Véleményem szerint a QT csökkentés és a Fed laza kommentárja lokális csúcsot jelez a DXY-ban, ami a likviditási feltételek javulására utal a jövőben, ami jó előjel a crypto számára. Bár fennáll a rövid távú konszolidáció veszélye, ahogy a tőkeáramlás újraindul, úgy vélem, hogy a jelenlegi árak vonzó kockázat/hozam arányt kínálnak. Következésképpen az alapstratégiánk allokációját a stabilcoinoktól a BTC felé tolom el, és a BTC erejének megerősítését követően tervezem az altcoinok iránti kitettségünk növelését.

Utolsó Újrakiegyensúlyozás

| Eszköz | Dátum | Súly | Átlagos Beszerzési Ár | Jelenlegi Ár | Eszköz Hozama |

|---|---|---|---|---|---|

| BTC | 2024.05.02 | 65% | 26,301 | 59150 | 75% |

| ETH | 2024.05.02 | 5% | 1,577 | 2993 | 73% |

| SOL | 2024.05.02 | 15% | 20,16 | 139 | 450% |

| OP | 2024.05.02 | 2.5% | 1,27 | 2.8 | 30% |

| STX | 2024.05.02 | 5% | 0,7 | 2.1 | 200% |

| HNT | 2024.05.02 | 2.5% | 8,98 | 5.5 | -34% |

| RON | 2024.05.02 | 2.5% | 4,178 | 2.66 | -36% |

| IMX | 2024.05.02 | 2.5% | 3,28 | 2.14 | -33% |

Hozamok

| Indulástól | Éves | |

|---|---|---|

| BTC | 183% | 34% |

| ETH | 93% | 27% |

| Alap Stratégia | 156% | 36% |

Taktikai Kereskedési Ötletek

| Eszköz | Dátum | Hozam |

|---|---|---|

| DOGE | 2023.12.07 | 86% – LEZÁRVA 2024. 04.06 |

| FIL | 2024.02.23 | -26% – LEZÁRVA 2024. 04.18 |

| Átlag hozam: | 60% |

Kripto Részvények

| Eszköz | Hozzáadás Dátuma | Hozam |

|---|---|---|

| ETHE | 2023.06.22 | 242% |

| COIN | 2023.06.30 | 214% |

| RIOT | 2023.06.30 | -15% |

| MARA | 2023.06.30 | 21% |

| CLSK | 2024.04.06 | 0% |

| WGMI | 2023.06.30 | 8% |

| MSTR | 2024.05.02 | 0% |

Átlag: 70%

Az alapstratégia egyes elemei mögött álló tézisek rövid összefoglalása:

Bitcoin (BTC): A Bitcoin egy olyan digitális pénzforma, amely lehetővé teszi a felhasználók számára, hogy bárhol a világon, cenzúra nélkül végezhessenek tranzakciókat. Fejlett országokban ez egy népszerű befektetési eszköz, míg a fejlődő országokban akár a hagyományos pénznemek alternatívájaként is funkcionálhat. A Bitcoin rendszere biztonságos és decentralizált, ami azt jelenti, hogy nincs egyetlen központi hatalom, amely irányítaná. Ráadásul hozzájárulhat a zöld energiára való átálláshoz is. A következő nagy változás, amit várunk, az a ‘felezés’, amely 2024 áprilisában esedékes.

Ethereum (ETH): Az Ethereum egy digitális platform, ami lehetővé teszi az úgynevezett intelligens szerződések létrehozását és futtatását. Ez a rendszer alapja lehet egy újfajta, decentralizált internetnek, ahol a felhasználók közvetlenül, közvetítők nélkül cserélhetnek digitális értékeket. Az Ethereum jövőjét egy új típusú befektetési alap, a ‘spot ETF’ piacra kerülése és a dencun frissítés is befolyásolhatja a közeljövőben.

Solana (SOL): A Solana egy gyors és hatékony blokklánc platform, amely különösen alkalmas nagymennyiségű tranzakció kezelésére. Célja, hogy egy gyors, globális és megosztott rendszert hozzon létre. Bár néhányan kritizálják a platformot bizonyos kapcsolatai miatt, a Solana erősnek bizonyult a piacon.

Optimism (OP): Mivel az ETH rétegenként kíván skálázódni, több alkalmazás és felhasználó fog áttérni a layer 2 hálózatokra.

Immutable X (IMX) és Ronin (RON): Mindkét hálózat lenyűgöző vonzerőt mutatott, és a kriptójáték platformok között a kategória vezetői lehetnek. Az ETH ökoszisztéma függelékeként az ETH béta más ízét is kínálják.

Stacks (STX): A Stacks egy innovatív projekt, amely a Bitcoin blokkláncán épül és további funkciókat kínál rajta. A következő fontos események a Bitcoin ‘felezése’ és egy nagy frissítés, amelyek jelentős hatással lehetnek a Stacks sikerére. (nakamotó szintén április)

DOGE (Dogecoin): A Dogecoin egy viccből indult digitális pénznem, amely azonban komoly népszerűségre tett szert. Jelenleg két űrmisszió is kapcsolódik hozzá, ami felkeltette az emberek érdeklődését. Jó lehetőség lehet rövid távon, figyelemmel kísérve a piaci trendeket és az űrmissziók hatásait.

Hélium (HNT: A DePIN egy feltörekvő kriptotéma, amely szerintünk a hagyományos piacokon is hullámokat fog kavarni. A Helium vezető szerepet tölt be ebben a kategóriában, és az 5G termékével a korai vonzerő jeleit mutatta. A Helium a Solana bétát is hozzáadja a portfólióhoz.