Legfontosabb tudnivalók:

A SEC ma döntő határidővel néz szembe a Bitcoin ETF-ekkel kapcsolatos, a Grayscale javára hozott bírósági döntés megfellebbezésére. Ha nem kerül sor a fellebbezésre, akkor ez megteremtheti az alapot a spot ETF-ek jóváhagyásához, ami pozitívan hatna az olyan alapokra, mint a GBTC és az ETHE.

A Grayscale döntő jogi győzelmének és az Ark közelmúltbeli S-1 módosításainak fényében arra számítunk, hogy a SEC valószínűleg nem fog fellebbezni. Egy ilyen eredmény kedvező piaci reakciót válthat ki, ami különösen a grayscale trustoknak és a Coinbase-nek, a Bitcoin spot ETF alkalmazásokban számos partnerének kedvezne.

A közelmúltbeli nyugtalanító CPI adatok (látszat) és a turbulens geopolitikai hangulat ellenére a tágabb makrogazdasági környezet a jelek szerint enyhül a kockázati eszközök számára. Ezt bizonyítja a stabilizálódó kötvénypiac és a globális likviditás folyamatos csökkenésének megszakadása.

Bár a kriptoeszközök piaci feltételei kedvezőnek tűnnek, nem hoztak megfelelő árfolyamnyereséget. Ez olyan külső tényezőknek tudható be, mint a Közel-Keleten zajló háborúból eredő geopolitikai kockázat és a futures piacra nehezedő eladási nyomás a SEC sarkalatos döntése előtt.

Alapvető stratégia – A növekvő számú bikás indikátor ellenére – beleértve a kamatlábak valószínű helyi csúcsát, a globális likviditási fordulat kialakuló jeleit, a Bitcoin ETF spot jóváhagyásának rövid távú tisztázásának lehetőségét és a robusztus szezonális trendeket – a piac még nem reagált. Úgy vélem, hogy a SEC mai döntése katalizátorként szolgálhat a pozitív lendülethez. Előretekintve, a negyedik negyedévre vonatkozó kilátásaink továbbra is optimisták, különösen a főbb részvények és a Grayscale trust termékei és a fő cryptok tekintetében.

SEC határidő közeleg

Augusztusban egy bíróság a Grayscale mellé állt, azzal vádolva a SEC-t, hogy „önkényesen és szeszélyesen” járt el, amikor elutasította a Bitcoin ETF kérelmüket. Azóta a SEC lehetőségei a következőkre szűkültek:

1 – Fellebbezhet a bíróság döntése ellen a 45 napos határidőn belül.

2 – Új indoklás kidolgozása a spot Bitcoin ETF-ek elutasítására.

3 – Megfontolni a futures ETF-ek meglévő jóváhagyásainak visszavonását a spot ETF-ek elutasításának indoklásaként.

4 – A bírósági döntésnek való megfelelés a spot Bitcoin ETF-ek jóváhagyásával, elkerülve ezzel a további jogi problémákat.

Mivel ma lejár a SEC fellebbezési időszaka, a szabályozási környezet jelentős változások előtt áll. Amennyiben a SEC lemond a fellebbezésről, a bíróság várhatóan felvázolja a további lépéseket, és esetleg utasítja a SEC-t, hogy zöld utat adjon a Grayscale kérelmének.

Piaci következmények

A Grayscale Bitcoin Trust (GBTC) és a Grayscale Ethereum Trust (ETHE) esetében a nettó eszközértékhez (NAV) viszonyított árengedményük csökkent. E tendencia ellenére mindkét trust még mindig jelentős árengedménnyel kereskedik a saját NAV-jukhoz képest, ami véleményem szerint még mindig csábító kockázat/hozam profilt kínál a befektetők számára.

Úgy vélem, hogy a SEC lemond a fellebbezésről. Ezt az álláspontot a Grayscale jogi győzelmének döntő jellege támasztja alá, amelyet egy politikailag sokszínű bírói testület hozott egyértelmű ítélettel.

Továbbá, az Ark nemrégiben benyújtott S-1 újbóli benyújtása kisebb módosításokkal azt sugallja, hogy aktív tárgyalásokat folytatnak a SEC-el, ami potenciálisan előkészíti az utat a Spot ETF esetleges jóváhagyásához.

A mai fejlemények részletei továbbra is bizonytalanok, és a piaci reakciók attól függhetnek, hogy a SEC vagy a bíróság milyen gyorsan és egyértelműen kommunikálja a döntést. De a kézbesítéstől függetlenül, ha a SEC nem fellebbez, pozitív lendületre számíthatunk a trustok és a Coinbase számára, amelyet a különböző Bitcoin spot ETF alkalmazásokban felügyeleti megosztó partnernek választottak ki.

A SEC mai döntésén túl tekintve az ETF-ek első végső határideje januárban van, több határidővel együtt.

A makrokép rövid távon gyengül

A közelmúlt gazdasági indikárai és eseményei némi volatilitáshoz vezettek a pénzügyi piacokon. A csütörtökön közzétett fogyasztói árindex (CPI) adat a vártnál erősebb lett, ami hozzájárult az árfolyamok csökkenéséhez (tudjuk, hogy a felszínen… és túlreagálásnak gondolom). Ezt tovább súlyosbította a nem túl sima 30 éves kötvényaukció, ami a csütörtöki kereskedés során a dollárindex (DXY) erősödését eredményezte.

A kötvénypiac azonban az elmúlt két hétben a lehűlés jeleit mutatta. Úgy tűnik, hogy a rövid kötvénykereskedelem túlzsúfolttá vált, és a kamatok elkezdtek átfordulni. A sajnálatos módon zajló izraeli háború tovább katalizálhatta ezt, mivel a héten a kötvények továbbra is keresettek maradtak.

Ha a globális likviditást vesszük szemügyre, úgy tűnik, hogy megállt a csökkenő tendencia, amely ezt a mérőszámot jellemezte, és amely a legfontosabb központi bankok – a Fed, a PBOC, a BOJ és az EKB – mérlegméretét foglalja össze. Augusztus óta először fordul elő, hogy ez a indikátor két egymást követő héten keresztül emelkedéssel zár. Ezt a pozitív elmozdulást részben a kínai jüan stabilizálódása és a Kínai Népbank (PBOC) folyamatos ösztönző tevékenysége támogatja. Kérdés… Fordul-e??

Hiányzik: A kriptóért folytatott licit

A Bitcoin és más makroeszközök közelmúltbeli szétkapcsolódásának (dekkoreláció) fényében a jelenlegi feltételek – például a kamatlábak csúcsra járása, a globális likviditás lehetséges alja és a Bitcoin spot ETF valószínűsíthető jóváhagyása – úgy tűnik, hogy kedvezően igazodnak a kriptoeszközökben való long pozícióhoz. Ezeknek a tényezőknek a szezonálisan pozitív tendenciákkal együtt felfelé kellene hajtaniuk az árakat. A piac azonban még nem tükrözi ezt az optimizmust. Mind a Bitcoin, mind az altcoinok visszadták a hónap eleji nyereséget, ami óvatos piaci környezetet eredményezett.

Ezt az óvatosságot befolyásolhatja a Közel-Keleten zajló háború, mivel a befektetők óvatos álláspontra helyezkednek, és várják a további fejleményeket. Az opciós piac tükrözi ezt a hangulatot, a rövid távú pozíciók, például az egyhetes és egyhónaposak védekező magatartást jeleznek. Emellett a 3 hónapos implikált volatilitások emelkedő tendenciája – bár még mindig alacsonyabb, mint az 1 hetes és 1 hónapos adatok – azt jelzi, hogy a kereskedők egyre inkább medvésnek tűnnek a naptári év hátralévő részére vonatkozóan.

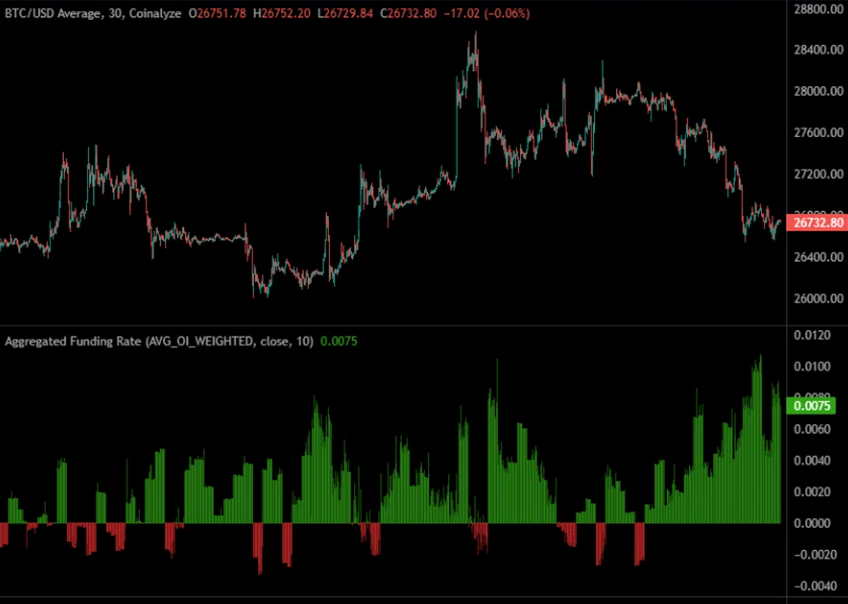

Ezt tetézi, hogy ezen a héten a futures kontraktusok 3 hónapos évesített bázisának csökkenését figyeltük meg, ami további kockázatkerülést jelez a futures piacon.

Ironikus módon azonban úgy gondolomm, hogy a piacot negatívan befolyásoló másik dinamika a Grayscale Bitcoin ETF-ről szóló SEC-határozat küszöbön állása. A Grayscale trust kereskedés létezése árnyalt tájképet teremt. Egyrészt úgy tűnik, hogy a potenciális Bitcoin vásárlók a GBTC felé fordulnak, és várják a rallyt, ha a SEC úgy dönt, hogy nem fellebbez. Ez az elmozdulás elvonja a vételi nyomást az spot piacról. Másrészt egyes befektetők fedezhetik GBTC kitettségüket futures kontraktusok eladásával vagy az spot árfolyamra vonatkozó eladási ajánlatok vásárlásával. Ennek a stratégiának az a célja, hogy mérsékelje a spot árfolyam ingadozásnak való kitettséget, miközben kihasználja a GBTC NAV-hoz viszonyított diszkontjának lehetséges csökkenését. Ezek az ellentétes stratégiák kombinálódhatnak, hogy eladási nyomást gyakoroljanak a Bitcoinra, aminek következtében az altcoinok szenvednek.

Érdekes módon a piac egyetlen olyan szegmense, amely nem vált medvéssé, a futures perp piac. Tekintettel a 24 órás funding dinamikájukra, a futures perp valószínűleg elsősorban spekulációra (és nem fedezeti ügyletekre) használják. Ez magyarázza a futures és az futures perp piacok közötti eltérő hangulatot.

E dinamikán kívül érdemes kiemelni, hogy bár a részvények és a Bitcoin közötti korreláció továbbra is fennáll, az egyedi módon nyilvánul meg: a GBTC-nek a NAV-hoz viszonyított árengedményén keresztül, nem pedig a spot árfolyamon keresztül. A lentebbi grafikon a GBTC-nek a NAV-hoz viszonyított árengedményét, nem pedig a GBTC (kék) piaci árát hasonlítja össze a Nasdaq 100 index-el (narancssárga). Az elmúlt hónapban ez a két mérőszám szorosan követte egymást. Ez arra utal, hogy a részvénypiac befolyása a Bitcoinra továbbra is jelentős, de most már elsősorban a GBTC-n keresztül!!!

Ez a megfigyelt korreláció a GBTC és a Nasdaq 100 árfolyamának a NAV-hoz viszonyított diszkontja között alátámasztja azt az elméletet, hogy a GBTC elvonja a likviditást a Bitcoin spot piacáról. Ha a befektetők úgy találják, hogy a GBTC hasonló kitettséget kínál a piaci trendeknek, mint a Bitcoin, de a NAV-hoz viszonyított csökkenő diszkont előnye mellett, akkor úgy dönthetnek, hogy a tőkét a GBTC-be allokálják. Ez ténylegesen átirányítaná a vételi nyomást a Bitcoin spot piacáról a GBTC-re, különösen akkor, ha ez a korreláció nem tükröződik hasonlóan a Bitcoin spot áraiban.

Alapvető stratégia – A növekvő számú bikás indikátor ellenére – beleértve a kamatlábak valószínű helyi csúcsát, a globális likviditási fordulat kialakuló jeleit, a Bitcoin ETF spot jóváhagyásának rövid távú tisztázásának lehetőségét és a robusztus szezonális trendeket – a piac még nem reagált. Úgy vélem, hogy a SEC mai döntése katalizátorként szolgálhat a pozitív lendülethez. Előretekintve, a negyedik negyedévre vonatkozó kilátásaink továbbra is optimisták, különösen a főbb részvények és a Grayscale trust termékei és a fő cryptok tekintetében.