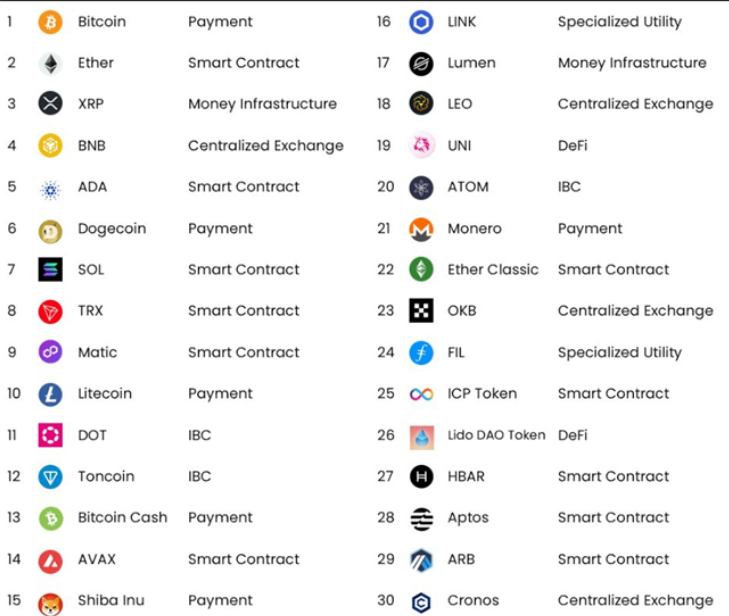

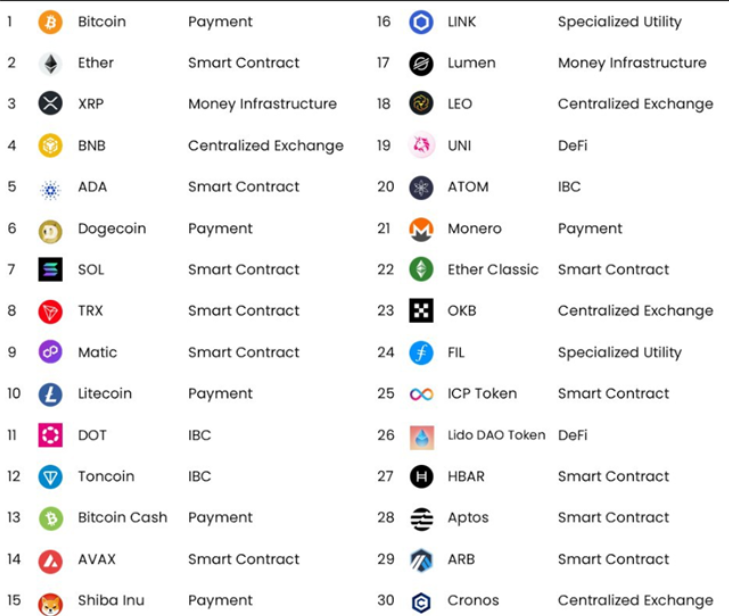

Cryptofolio Hungary Crypto Minőség index-e augusztustól októberig tartó időszakra a piaci kapitalizáció alapján. A 30 legjobb kriptovaluta kiválasztásából áll, 2023. agusztus.08. 21:00-kor készült.

Az index kiválasztása saját magam számára a 2023 elejéhez képest egy változást mutat. Az UNI token, az Uniswap DEX protokoll irányítási és potenciális jövedelem tokenje kikerült a listámból.

Az Uniswap DEX protokoll jelentős kereskedési díjakat generál. Az UNI token korábbi kiválasztása arra épült, hogy a token a jövőben e kereskedési díjak egy részét a tokenbe foglalja. Jelenleg minden kereskedési díj a likviditásszolgáltatókhoz kerül. Közelebbről megvizsgálva valószínűtlennek tartom, hogy az UNI token a jövőben „bekapcsolhatja” a díjak lekötését.

Mivel a protokoll könnyen másolható, és a likviditást olcsón lehet mozgatni, a hatalom szilárdan a likviditásszolgáltatók kezében van.

A pillér pontszámok változásai

Ami az egyes pillérek pontszámait illeti, a SEC közelmúltbeli amerikai intézkedései arra késztettek engem is, hogy közelebbről megvizsgáljam az összes token szabályozási kockázatát. Ennek során nem szabad elfelejtenünk, hogy ez az általam összeállított „index” hosszú távú (5+ év) szemléletű. Bár az amerikai szabályozási események hatással voltak a tokenek árfolyamára, és az ezekben az ügyekben bekövetkező fejlemények a következő 1-2 évben hatással lesznek az árakra, úgy értékelem, hogy a SEC intézkedései hosszú távon kevéssé lesznek hatással. A szabályozási kockázati pontszámok ezért általában ugyanazok. Az, hogy a Ripple részleges győzelmet aratott a folyamatban lévő bírósági perben, javította az XRP szabályozási kockázati pontszámát. Ez a változás nem befolyásolja az index kiválasztását, mivel az XRP minden más pilléren rosszul teljesít hosszútávon.

Az index 2023. augusztusi újbóli kiegyensúlyozása

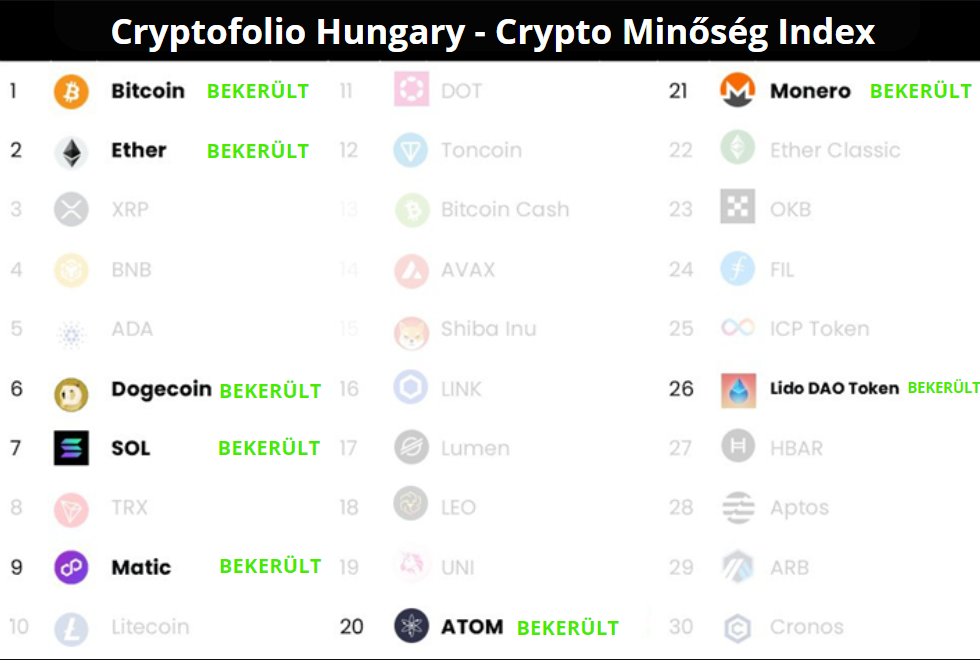

A jelenlegi „index”-em a piaci tőkeérték alapján a 30 legjobb kriptovaluta kiválasztása. A 30 tokenből 8 ment át a minőségi szűrőn, így a nyolc bevont kriptovaluta egyenlő súlyozású indexe alakult ki, ahogy az lentebb látható.

Kategorizálás

A minőségszűrés első lépése az egyes tokenek kategorizálása. A kategorizálás önmagában nem szűrő (kizárási kritérium), de rendkívül fontos a tokenek későbbi értékelése során.

Előzetes kizárás

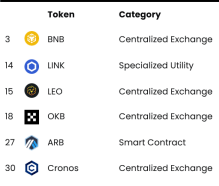

Mielőtt a kriptovalutákat az öt pillér alapján értékelném, hét tokent kizárok, amelyeket a továbbiakban nem értékelek.

Kizártam az összes központosított tőzsdei tokent. Ezek a tokenek a kriptovaluták vitatott kategóriájába tartoznak. Sokan vitatják, hogy egyáltalán kriptovalutának nevezzük-e őket, mivel az értékük nagyban a tőzsdébe vetett bizalmamon alapul.

Nehéz eldönteni, hogy egy adott tőzsdei token mennyire befolyásolja a piacot. Ezek a tokenek nem olyanok, mint egy cég részvényei, nincs jogosultságom osztalékra. A tőzsdei tokenek általában két előnnyel járnak számomra:

- Ha birtoklom vagy használom a tokent, alacsonyabb kereskedési díjakat kapok a tőzsdén.

- A tőzsde azt ígéri, hogy a nyereségének egy részét visszavásárolja és elégeti a tokent, amíg egy bizonyos mennyiséget el nem éget.

De emlékeznem kell arra, hogy minden azon múlik, betartja-e a tőzsde az ígéretét. Mivel a közelmúltban voltak problémák az FTT (FTX) tokennel, úgy döntöttem, hogy kihagyom az összes tőzsdei tokent az indexemből. De ez a döntés később változhat.

A Chainlink tokenekkel kapcsolatos elméletem ésszerű. Ha az adatelőfizetők LINK-ben fizetnek, az adatszolgáltatóknak LINK-et kell zárniuk a hálózatban, amit elveszítenek, ha rossz adatokat szolgáltatnak. Ez nem befolyásolja a LINK kereskedési ötletünket.

Az oracle szolgáltatások egyszerűek és könnyen létrehozhatók. Idővel a piacon is meg fog jelenni, hogy az egyszerű orákulum szolgáltatások könnyen helyettesíthetők, így a LINK nem lehet annyira értékes.

A Chainlink esetében az a gondom, hogy nincs közvetlen kapcsolat az árfolyamadatok és a fizetés között. Sokan ingyen fizetnek a Chainlink árfolyamadataiért. Lehetnek olyanok, akik érdekeltek a Chainlink minőségének fenntartásában, de számomra túl sok a bizonytalanság, ezért nem veszem fel az indexembe.

Az Arbitrum új kormányzati tokenje, az ARB sem szerepel a listámon. Mivel az Arbitrum már több mint egy éve működik az ARB nélkül és az ARB csak egy governance token, úgy érzem, felesleges és nem hoz hozzáértéket, ezért kizártam.

Korábban az UNI, az Uniswap DEX tokenje, az én indexem részét képezte. De az augusztusi kiegyensúlyozáskor úgy döntöttem, hogy kizárom.

Az Öt pillér és a választás meghozatala. Az öt oszlop értékelésekor figyelembe veszem a kriptovaluta kategóriáját, mivel minden egyes kategóriát ugyanazokkal a mérőszámokkal történő értékelés nem lenne értelmes.

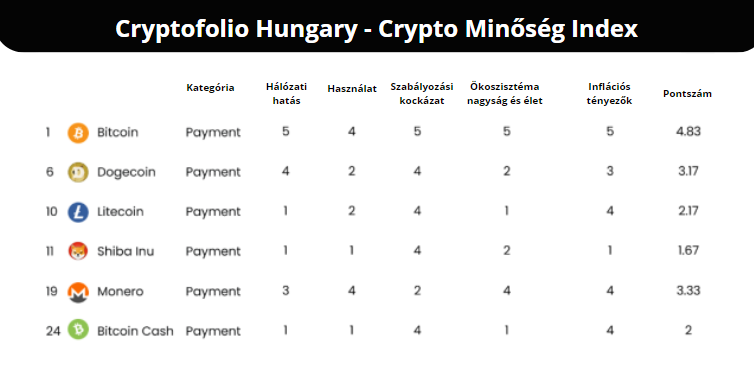

Fizetési tokenek

Az adatok szerint a fizetési kategóriában hat kriptovaluta található a top 30-ban. A fizetési kriptovaluták és oszloppontjaik a fentebbi táblázatban találhatók. A pontszámok mögötti indokok a táblázat után kerülnek kifejtésre.

Állandó Hálózati Hatások

A kriptovaluta fogalmát a Bitcoin indította el. A Bitcoin (BTC) több használt szolgáltatásba van beágyazva, sokan birtokolják, minden cikluson át megőrizte pozícióját és a kriptóban az értékőrző szimbólum. A kód egyszerű, a felhasználási eset egyszerű, és csak a hálózati hatásokról szól. Véleményem szerint a Bitcoin rendelkezik a legellenállóbb hálózati hatásokkal. A Bitcointól eltekintve csak a Monero (XMR) és a Dogecoin (Doge) esetében találok érveket az állandó hálózati hatásokra. Az XMR a privát és titkos vásárlások pénzneme, talán a kriptovaluták használatának legstabilabb keresleti hajtóereje. A Doge az eredeti memecoin, és nyomvonala több cikluson át tart. A Bitcoin Cash és a Litecoin a Bitcoin másolatai kisebb módosításokkal. A Bitcoin Cashnek kis, de elkötelezett követői tábora van és gyakorlatilag nincs is rajtuk kívül követője. Úgy gondolom, hogy a Litecoin csak azért él még, mert a Bitcoinhoz hasonló kódot használ és korán került a tőzsdékre, nincs ok a tőzsdéknek a Litecoin eltávolítására jelenleg. A Shiba Inu véleményem szerint egy pénzrablási művelet volt, amely a 2020-as és 2021-es piaci őrületen próbált hasznot húzni, és a Doge története nélkül nem látom, miért maradna hosszú távon.

Használat

Az összes SoV/MoE tokent főként spekulatív befektetési eszközként használják központosított tőzsdéken. De a puszta kereskedési vagy tartási célokon túlmutató használat tekintetében a BTC és az XMR egyértelműen kiemelkednek.

Szabályozási Kockázat

A konszenzusmechanizmus közös szabályozási kockázatot jelent az összes SoV/MoE token számára. Bár a bányászat környezetvédelmi szempontból aggódó szabályozók és politikusok kritikájának kereszttüzében áll, a bányászat portális jellege miatt a hálózatok biztonsága nem veszélyeztetett, annak ellenére, hogy az országok esetlegesen betilthatják a bányászatot. A nagyobb befektetési kockázat az, hogy a joghatóságok megtilthatják az embereknek ezen tokenek birtoklását, mert hálózataik nem megfelelő konszenzusmechanizmust használnak. Az intézkedés szigorú lenne és valószínűleg súlyos visszahatásokkal járna, és a bányászat és a token értéke közötti összefüggés fennáll. Úgy gondolom, hogy a bitcoin és hasonló coinok betiltásának kockázata a piacokon minimális, bár a vita zajos marad. A Bitcoin egy fokkal magasabb osztályzatot kap, mint a Litecoin, a Bitcoin Cash stb., mivel ez az egyetlen token, amelyet az SEC eddig kifejezetten árucikként kategorizált. A Monero negatívan emelkedik ki a szabályozási kockázat tekintetében. A Monero egy adatvédelmi coin, amelynek fő felhasználási területe a Darkneten történő gyógyszer, fegyverstb. vásárlás. A Monero átutalások nyomon követésének képtelensége már szabályozási vizsgálat alá vonta a Monerót, több nagy tőzsde önkéntesen törölte a listájáról a Monerót.

Ökoszisztéma mérete és aktivitása

Azt látom, hogy az aktív fejlesztők száma messze a legmagasabb a Bitcoin esetében. A második helyen, jelentős távolsággal, a Monerot találom, míg a többi protokollon már csak néhány ember dolgozik. A Dogecoint és a Shiba Inut egy fokkal magasabbra értékeltem, mint a Bitcoin Cash-t és a Litecoint, ami a heti aktív fejlesztők száma alapján talán nem intuitív. Azonban ez az oszlop nem csak a fejlesztői aktivitás alapján kerül értékelésre. A memézés körül kialakult ökoszisztémák élénkebbek, bár „mém coinok”, csak ezért kaptak magasabb pontszámot…

Inflációs menetrend és tulajdonosi koncentráció

A Bitcoin, Bitcoin Cash és Litecoin elméletileg azonos készleti ütemtervet követ. Tudom, hogy a Bitcoin Cash a Bitcoin egyik ága, így a coinok kínálata és a még kiadandó mennyiség szinte azonos. A Litecoin viszont később kezdődött, és a coinok nagyobb százaléka még kiadásra vár. A Monero és a Dogecoin jelentősen eltérő készleti ütemtervet követ, mint a Bitcoin. Mind a Monero, mind a Dogecoin az úgynevezett állandó kibocsátásokat követi. Ez azt jelenti, hogy ugyanaz a coinmennyiség kerül minden évben örökké kibocsátásra. E két kínálati ütemterv mégis nagyon különbözik egymástól. A Monero coinok nagyobb százalékát adták ki a kibocsátások előtt, és a kibocsátások viszonylag kisebbek a Dogecoinhoz képest. Nehéz értékelni a tulajdonosi koncentrációt a blokklánc bejegyzések névtelen jellege miatt. Egy entitás mögött több, látszólag nem kapcsolódó cím is állhat. Vannak módszerek a címek csoportosítására, de a technikailag jártas számára könnyű elkerülni ezt. Bár a számok értelmezése nehéz, jelentős különbségeket látok a fizetési coinok tulajdonosi koncentrációjában. Az összes Shiba Inu coin előre hozzárendelésre került, ami azt jelenti, hogy nincs új kibocsátás. Nem meglepő, hogy a Shiba Inu nagyon magas tulajdonosi koncentrációval rendelkezik. A többi coin esetében minden coin kibocsátása blokkjutalmak formájában történik. De csak azért, mert nincsenek kijelölések, nem feltétlenül jelenti azt, hogy a tulajdon erősen szétszóródik. A kibocsátási ütemtervek erősen előre vannak terhelve, így a korai adoptálók gyakorlatilag hatalmas mennyiségeket kapnak. A tőzsdéken tartott coinok százalékos arányát és a legnagyobb 50 cím által tartott coinok arányát is vizsgáltam (a tőzsdéket kizárva). A Bitcoin az összes coin közül messze a legalacsonyabb tulajdonosi koncentrációt mutatja. A Bitcoin Cash, a Litecoin és a Dogecoin hasonló elosztásokkal rendelkezik, míg a Shiba Inu coinok, mint korábban említettem, nagyon koncentráltak. A Monero adatvédelmi funkciói megakadályozzák, hogy hasonló statisztikákat kapjak az XMR-re. Az XMR-t gyakran használják cserékre, ezért úgy gondolom, hogy a coinok kínálata meglehetősen szétszóródik. Azonban az adatok hiánya miatt kissé alacsonyabban értékelem, mint a bitcoint.

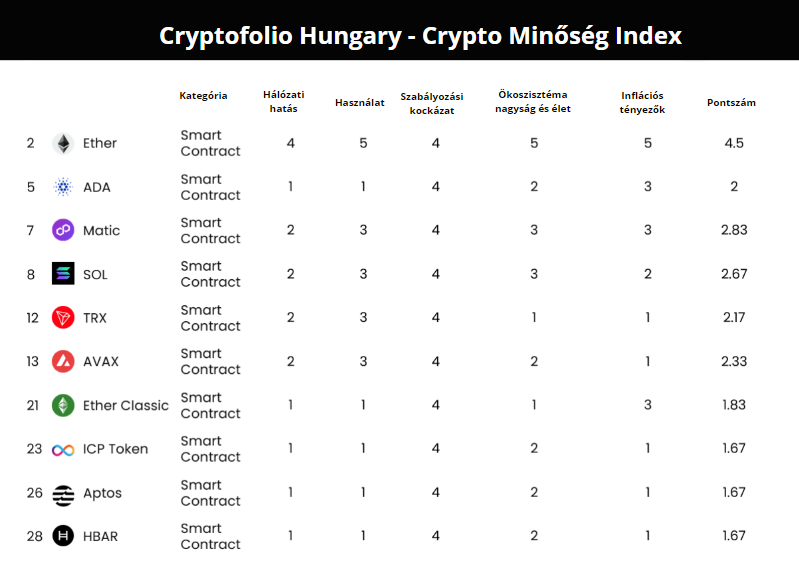

Intelligens Szerződések

A top 30 között tíz olyan crypto található, amely az intelligens szerződések kategóriába tartozik.

Tartós Hálózati Hatások

Az intelligens szerződésekkel működő blokkláncokat sok projekt használta profitábilisan, ígérve extra képességeket, amelyek hype-ot és token értéket generálnak. Különösen 2021-ben láttam a mega-hype-ot az alternatív layer-1 blokkláncokon, melyeket gyakran Ethereum gyilkosoknak neveztek, és a hozzájuk kapcsolódó coinok árai az egekbe szöktek. Annak ellenére, hogy egy coin az új eth-vá válhatna, alig láttam erre bizonyítékot az egyéb intelligens szerződéses coinok esetében. Eddig az Ethereum versenytársai azzal csábították a felhasználókat, hogy magasabb tranzakciós képességet kínáltak, kompromisszumokat kötve, ami potenciálisan veszélyeztette a decentralizációt. Ez részben sikeres volt, különösen amikor az Ethereum tranzakciós díjai asztronómiai magasságokba szöktek. De a piaci visszaeséssel láttam, hogy az ilyen típusú kereslet tartóssága meglehetősen alacsony, és alig láttam bizonyítékot arra, hogy hatalmas változásokat hozó szolgáltatások fejlesztése zajlik ezeken a blokkláncokon. Véleményem szerint a tartós hálózati hatások a legtöbb alternatív intelligens szerződéses blokkláncra minimálisak.

Használat

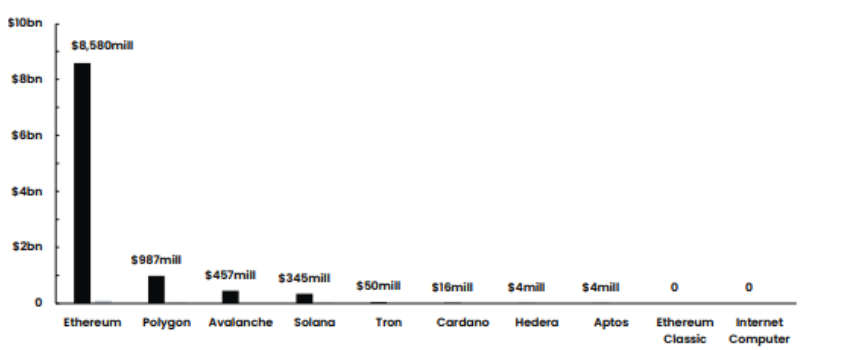

A DeFi, NFT-k és egyéb alkalmazások azok a központi pontok, amiért egy intelligens szerződéses blokkláncot előnyben részesítenénk egy egyszerűbb blokklánchoz képest. Hosszú távon egy intelligens szerződéses blokklánc natív coinjának értékesnek kell lennie, ezért elvárnánk, hogy ezt a coin-t ilyen célokra használják. Érdekes módon sok magasra értékelt intelligens szerződéses blokklánc natív coin alig használja ki a blokklánc egyedi képességeit, és nehezen látom, hogy ez a jövőben drasztikusan változna. Három használati aktivitási csoportba osztottam az intelligens szerződéses blokklánc natív coinokat. Az Ethereum magasan uralkodik a tetején. A következő szinten olyan blokkláncok találhatók, amelyeket elég sokan használnak, de a tartós hatások kérdésesek, ha rosszabb piaci körülmények között vizsgáljuk őket. Az utolsó szinten olyan blokkláncok vannak, amelyeket gyakorlatilag senki sem használ, így nincs bennük semmilyen rögzítő hatás, amikor a jövőben új és valószínűleg „okosabb” láncok indulnak. A jelenlegi medvepiacon a nem-CEX kereskedéshez való használat majdnem tökéletesen egybeesik a tartós hálózati hatások értékelésével. Azonban a 2021. novemberi bikapiac során ez nem így lett volna.

Szabályozási kockázat

A szabályozási kockázatot illetően alig van különbség a coinok és az intelligens szerződések között ebben a kategóriában. A legtöbb láncot óriási előzetes allokációval indították, ami bizonytalanságot kelt azzal kapcsolatban, hogy ezeket értékpapírnak kell-e tekinteni. Ezenkívül az állásfoglalás bizonyítékaként érvelhető, hogy kamatláb-mechanizmusként működik a coin tulajdonosok számára.

Ökoszisztéma mérete és életerőssége

A 2021-es euforikus piacon a kevésbé elismert blokkláncokon történő fejlesztés gyakran volt a leggyorsabb módja a pénzszerzésnek, de ez gyakorlatilag a feje tetejére állt, amikor a piaci körülmények romlottak. Ezért a folyamatos fejlesztői aktivitás, a piaci feltételektől függetlenül, létfontosságú. Ismét látom, hogy az Ethereum kiemelkedik a fejlesztői aktivitás és az azzal kapcsolatos érdeklődés kombinációjában. A többi blokkláncot három kategóriába sorolhatom a fejlesztői aktivitás szempontjából. A Solana és a Polygon heti aktív fejlesztők számában hasonló területen mozog. A Polygon valamelyest kitűnik a kereslet oldalon, sok nagy márka terméket indít a Polygonon. Történelmileg a nagy profilú együttműködések nem voltak jó előjelnek a sikerre, ezért ezt alig hangsúlyoztam a projekt életerősségének értékelésekor. A második csoportban a Cardanot, Lavina-t, Internet Computer, Aptost és Hedera-t helyeztem el, míg az Algorandot, Tront, VeChaint és Ethereum Classicot a legkisebb pontszámot adtam a kevés fejlesztői aktivitás miatt.

Infláció és tulajdonosi koncentráció

Az Ethereum rendelkezik a legjobb kombinációval az elvárt infláció és a szétosztott tulajdon tekintetében. Az Ethereum hosszú távú használata kulcsfontosságú volt ahhoz, hogy az ellátás szétszóródjon, a többi coin ellátásához képest, sok tulajdonos között. Közel sem az Ethereumhoz, de az elfogadható inflációs és tulajdonosi koncentrációs kombinációval rendelkező coinok közé tartozik a Matic, Ada és Ethereum Classic. A TRX-nek nincs inflációja, mivel az ellátás fix, de a nagy koncentráció a token tulajdonban jelentős kockázatnak tekinthető, ezért a legalacsonyabb pontszámot kapta. A SOL (Solana) egy szinttel magasabb, mint a többi. A Solanának vannak jelentős hatalmi játékosai a token tulajdonosok között, amit jelentős kockázatnak tekintek, de a további kibocsátás kisebb, mint a többi token esetében. Az AVAX-nak nagy a kintlévősége, mind az infláció, mind a vesting időrendek tekintetében. Az AVAX, Aptos, HBAR és ICP Token a legalacsonyabb inflációs és tulajdonosi koncentrációs pontszámot kapta.

Ahogyan a MoE/SoV coinok szakaszában említettem, a tulajdonosi koncentrációt nehéz pontosan mérni. Nincs könnyű módja annak, hogy ellenőrizzük azoknak az identitásait, akik a címek mögött coinokat tartanak, ezért csak a legnagyobb tulajdonosokat figyelve a blokkláncban nem kapunk megbízható képet (az első 50-100 cím ugyanattól az entitástól származhat). A legnépszerűbb fizetési coinokkal ellentétben, amelyek hajlamosak hosszabb ideje létezni, a legnépszerűbb intelligens szerződéses natív coinok sok esetben még mindig a teljes kínálat nagy részét csapatoknak és befektetőknek szánt vesting tokenok formájában tartalmazzák. Emellett a teljes kezdeti kínálat egy másik nagy részét általában egy alapítványhoz rendelik (amely általában a decentralizáció és a hálózat használatának elősegítését tűzi ki célul, de gyakran nem decentralizált entitás maga) vagy általános jövőbeli nem konszenzusos részvételi jutalmakhoz van megjelölve. Ennek eredményeképpen általában az intelligens szerződéses natív coinok alacsonyabb pontszámot fognak kapni ebben a kategóriában, mint a fizetési coinok. Ahogy a kriptó ciklusok jönnek és mennek, a tervezett jutalmakat kiosztják, és a nagy tulajdonosok profitot realizálnak vagy feladják, a tulajdonosi koncentráció javulni fog, de ez eltarthat egy ideig.

Inter-Blockchain Communication (IBC)

A skálázás talán a kriptovaluta világában a legforróbb téma, és a projektek eltérő módon közelítik meg a skálázhatóság kérdését. Néhány első rétegű (Layer-1) blockchain nagy blokkokkal és rövid blokkidőkkel próbálja meg növelni a kapacitását. Mások rétegekben kívánnak skálázódni, mint ahogy az Ethereum shardjai és a második rétegű (layer-2) megoldások esetében látjuk. Egy másik megközelítés szerint olyan első rétegű blokkláncokat hoznak létre, amelyek közvetlenül kommunikálhatnak egymással, anélkül, hogy bonyolult és gyakran sebezhető hídra lenne szükség. Ennek az elvnek a lényege az, hogy nem függőlegesen, hanem vízszintesen skálázunk azzal, hogy különféle célra szolgáló blokkláncokat hozunk létre. Ezeket a vízszintes skálázási protokollokat Inter-Blockchain Communication (IBC) protokolloknak nevezik.

Az IBC protokollok arra szolgálnak, hogy a blokkláncok egy meghatározott módon tudjanak egymással kommunikálni. A kriptovaluta világában azonban ezekbe a protokollokba tokeneket is beépítenek, remélve, hogy ezáltal értéket tudnak teremteni, ha a protokoll népszerű lesz. Az IBC tokenek értékét csökkentettem a jelenlegi bizonytalan, és néhány esetben még fejlesztés alatt álló értékmegőrzési mechanizmusok miatt. A Toncoin nem került bele a listába, mivel ebben az ökoszisztémában semmi nem történik. Megfontoltam az ATOM indexbe történő felvételét, míg a DOT-ot kihagytam. A DOT értékmegőrzési mechanizmusa világosabb, mint az ATOM-é. Azonban nem látok bizonyítékot arra, hogy a DOT értékmegőrzési mechanizmusa aktiválódna. Az Atom viszont a Cosmos ökoszisztéma Cosmos Hubjának tokenje. A Cosmos ökoszisztémában lehet építeni az Atom érintése nélkül. A Cosmos ökoszisztéma alapját képező IBC protokoll sokkal népszerűbb, mint a Polkadot parachain-jei. Az Atom token tervezett kibővítéseivel van esély arra, hogy értéket teremtsen a Cosmos ökoszisztémában.

Állandó Hálózati Hatások

Az értékelt tokenek és az azokhoz tartozó IBC ökoszisztémák állandó hálózati hatásainak pontszáma nem feltétlenül azonos. A DOT esetében a kettő gyakorlatilag megegyezik, míg az ATOM esetében a Cosmos ökoszisztéma sikeressé válhat anélkül, hogy az ATOM token népszerű lenne. Azt gondolom, hogy a Cosmos ökoszisztémának nagyobb esélye van a túlélésre, mint a Polkadotnak, de figyelembe véve, hogy az Atom nem feltétlenül válik népszerűvé a Cosmosmal együtt.

Ökoszisztéma Mérete és Élénksége

A különböző IBC protokollok ökoszisztémájának méretének értékelésének természetes kiindulópontja a piaci kapitalizáció és az ökoszisztémában lévő tokenek számának megtekintése. A Cosmos és a Polkadot ökoszisztémájában hasonló számú token található, de a Cosmos ökoszisztémában lévő coinok piaci kapitalizációja háromszorosa a Polkadotnak (ATOM és DOT nélkül). Ha visszamegyünk a Terra összeomlása előtti időszakhoz, ezek a statisztikák még inkább elferdültek lennének.

A piaci kapitalizáció nem feltétlenül a legjobb mutató egy IBC ökoszisztéma élénkségének mérésére. Heti aktív fejlesztők tekintetében a Polkadotnak több fejlesztője van, mint a Cosmosnak, a statisztikák szerint. Önmagában ez jobb „élénkséget” jelez a Polkadot számára, mint a Cosmos számára.

Azonban valami nem stimmel ebben a következtetésben, hogy a Polkadot élénkebb lenne, mint a Cosmos ökoszisztéma. A Cosmos IBC népszerű az új blockchain projektek körében, és a potenciálisan forradalmi új protokoll, a Celestia is a Cosmosra épül. Ugyanakkor úgy tűnik, hogy a Polkadot körüli hype teljesen eltűnt. A Polkadoton végzett parachain adatok ezt az érzést erősítik. Míg egy évvel ezelőtt százmillió dolláros DOTokra volt szükség egy parachain slot biztosításához, most gyakorlatilag ingyen vannak. Egy olyan világban, ahol a pénz beszél, az emberek nem hajlandók sok tőkét lekötni a Polkadoton való fejlesztésre.

Szabályozási Kockázat

Szabályozási kockázat tekintetében nincs jó érv arra, hogy az IBC tokeneknek lényegesen különbözniük kellene az okosszerződés blokklánc tokenjeitől. Minden token ezért 4-es pontszámot kap ezen a területen.

Infláció és Tulajdoni Koncentráció

Infláció és tulajdoni koncentráció tekintetében nem hiszem, hogy sok különbség lenne a DOT és az ATOM között. A jelenlegi szabályok szerint több DOT van kibocsátva. Azonban az ATOM 2.0 javaslat, amely valószínűleg egyszer csak átmegy, jelentősen növeli majd az ATOM jövőbeni kibocsátását. Az Atom jelenleg alacsonyabb inflációs ütemére való nagy hangsúly nem lenne értelmes. Mint a legtöbb tokennél, a készlet nagy százaléka van hozzárendelve az alapítókhoz, csapattagokhoz és befektetőkhöz. A DOT és az Atom jelenlegi tulajdoni koncentrációja valószínűleg erősen koncentrált. Az ellátás 80%-a csapatokhoz, alapítókhoz és befektetőkhöz van hozzárendelve. Ahogy az idő halad, ez az arány hígulni fog, de 2027 végén a DOT 50%-a még mindig előre le van kötve, és az Atom esetében ez a szám 60% felett lesz.

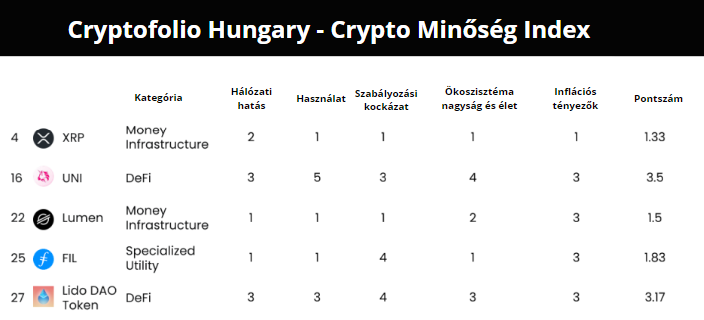

Egyéb kategóriák

Az öt maradék coint a Pénzügyi Infrastruktúra, DeFi és a Specializált Hasznossági kategóriákban helyeztem el. Hogy ne ismételjük túl sokszor ugyanazt, röviden megjegyezze, miért zártam ki az XRP-t, a Lument és a Filecoint.

Kizárt coinok

Az XRP és a Lumen mindkettő olyan coin, amit mi pénzügyi infrastruktúraként hívunk. Az elképzelés szerint hálózataikat a hagyományos pénzügyi cégek közötti tranzakciók kezdeti és végpontjaként kellene használni. Elsősorban régóta léteznek, és még nem használták őket semmilyen ilyen célra. Másodszor nem egyértelmű, miért lennének ezek a coinok jobbak, mint a bitcoin ebben a tekintetben. Valójában rosszabbak, mert a coinok és a hagyományos pénznem közötti likviditás alacsonyabb. A Filecoin egy olyan hálózat, amely adatok tárolására szolgál blockchainen, megbízható közvetítők, mint a Google vagy az Amazon nélkül. A Filecoin is régóta létezik, és nincs bizonyíték arra, hogy az emberek ésszerű módon használnák, vagy hogy a használat növekszik. Ezért nem látok okot a Filecoin és az XRP indexbe való felvételére.

Felvett coinok

Egy DEFI tokent vettem fel a listába.

A Lido Dao Token a Lido liquidt staking protokollok kormányzati és protokoll coinja. Funkciója nagyon hasonló az UNI-hoz. Ahol az UNI még nem veszi át a protokoll bevételét, a Lido protokoll bevételének 10%-a már a Lido DAO Token tulajdonosokhoz megy. A jelenlegi TVL és a stake arányokat, összekapcsolva a LIDO DAO 10%-os részesedésével, az éves teljes érték az éves bevételhez viszonyítva kicsivel 50 felett van. Ezt a mutatót összehasonlíthatjuk a részvények ár/bevétel arányával. 50 rendkívül magas (negatív) lenne a részvények világában. Számunkra ez azt mutatja, hogy a protokollban történő stakingnek a jövőben növekednie kellene, és/vagy a LIDO DAO részesedését meg kellene emelni. Különösen az első azonnal reális lehetőségek között van, és ezért úgy ítélem meg, hogy a tartós pénzügyi veszteség kockázata alacsonyabb, mint amennyire az indexből való kizáráshoz szükséges lenne és jó növekedési potenciállal rendelkezik az ethereum növekedésével párhuzamosan.