Makro

- A részvények keddi eladása a 2024-es év eddigi legnagyobb visszaesése, miután a januári CPI „erős” volt a konszenzussal szemben, a Core CPI +0,39% (vs. konszenzus +0,30%). Bár a keddi csökkenés valóban nagy volt, ez egyszerűen a 4 kereskedési nappal ezelőtti árakhoz vezet, más szóval ez a közelmúltbeli nyereségek enyhe visszaesése:

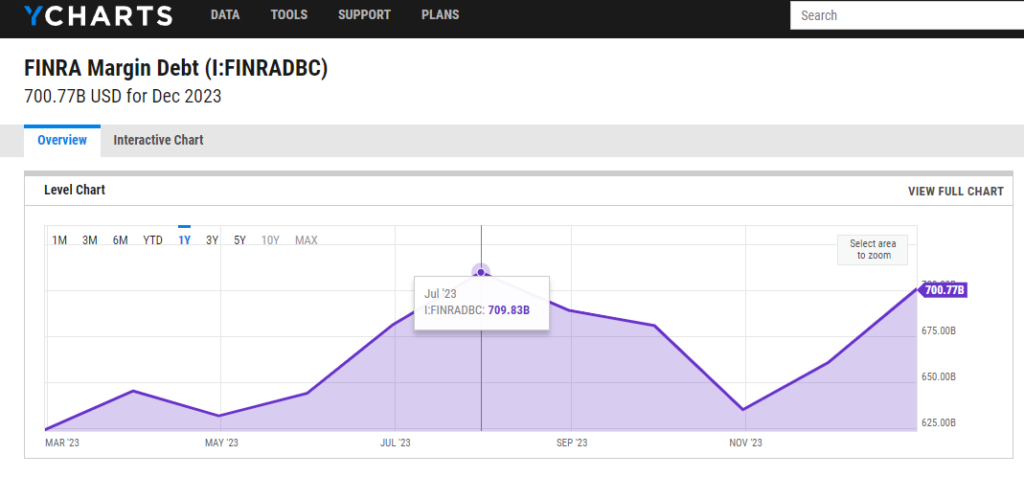

- Ez a részvények csúcspontja 2024 első felében? Véleményem szerint ez nem valószínű. Még mindig túl sok a pénz, a marginadósság még mindig a 2023. júliusi szintek alatt van. Ráadásul a hangulat véleményem szerint még mindig szkeptikus.

- Úgy gondolom, hogy az inflációs trend továbbra is lefelé mutat. Igen, még a keddi CPI és a pénteki PPI után is. A core CPI még mindig alacsonyabb, és a keddi jelentésben van zaj.

- Vegyük ezt figyelembe: A core CPI hó/hó januárban +0,39% volt. A lakhatás CTG (hozzájárulás a növekedéshez) +0,26% volt, míg az autóbiztosítási CTG +0,05% volt. Tehát csak e két tétel nélkül a Core CPI +0,08% volt, vagy +0,96% éves szinten. Még mindig esik…

Crypto

- A Bitcoin teljesítménye más kockázatos eszközökhöz képest a CPI erős adatra követően remek példa volt arra, hogy a passzív ETF áramlások hogyan befolyásolhatják a BTC kereskedését az ETF-ek utáni világban.

- Az altcoinok a közelmúltbeli tőkebeáramlásokból profitáltak, ami a piac szélesedését eredményezte. Ha azonban a piaci szélességet BTC-ben mérjük, az továbbra is csökken, ami a Bitcoin által vezetett piacot jelzi. Ez jellemzően a piaci ciklus korábbi szakaszaira jellemző, és jó előjel az altoknál a magasabb szint folytatására.

- A régebbi tárcák, akik feltehetően alacsonyabb költségalapon vásároltak, elkezdték eladni a BTC-jüket. Bár ez a felszínen medvésnek tűnhet, ez erőt jelez, és minden korábbi bikapiaci ciklus jellemzője.

- Az ARB közelgő, a jelenlegi forgalomban lévő kínálattal majdnem egyenértékű feloldása miatt a Dencun frissítésig tartó erősödésre számítunk. A kockázat/nyereség egyenlet értékeléséből azonban az következik, hogy a feloldás előtti jelentős emelkedés esetén megfelelő lenne profitot realizálni.

- Ezen a héten eddig közel 2 milliárd dollár nettó beáramlást láthattunk az összes BTC ETF termékben, és folytatódtak a stabilcoin piacon belüli mintelése.

- Alapstratégia – Az első negyedéves kilátásaink némi ellenszelet vártak, és úgy tűnik, hogy a kezdeti turbulencia egyelőre alábbhagyott. A kriptóba irányuló áramlások továbbra is erősek, és a BTC-el szembeni árfolyamok továbbra is visszafogottak. Fenntartjuk, hogy az ETH, az L2-ök és az STX meggyőző idioszinkrikus felfelé ívelő lehetőséget kínálnak a rövid távú katalizátorok miatt. Továbbá nincs okunk arra, hogy a SOL közelmúltbeli erejét elhalványítsuk.

A legfontosabb tudnivalók

- Az S&P 500 0,42%-kal csökkent a héten, és 5.005,57 ponton zárt. A Nasdaq szintén visszaesett, 1,34%-ot esett, és 15.775,65 ponton zárta a hetet. A Bitcoin heti 10%-os emelkedést produkált.

- A bizonyítékok arra utalnak, hogy a piac továbbra is ideges.

- A vártnál erősebb CPI és PPI ellenére szerintem a piacnak még mindig van rövid távú emelkedési lehetősége.

„Nem vagyok hajlandó meghátrálni a nézeteimtől.” ~ Alekszej Navalnij (1976 – 2024)

Persze, amíg az adatok arra mutatnak, lol

Jó estét Market Makerek!

A héten a piacokat befolyásoló elsődleges makrogazdasági esemény a fogyasztói árindex (CPI) legutóbbi adatainak közzététele volt. A hét kezdetén elmondta, hogy a beszélgetések alapján úgy tűnik, hogy a bizonytalanság mindenütt jelen van.

Két közös nézőpont van: a „dühös medvék”, akik elégedetlenek a piac viselkedése és a szerintük elvárt viselkedés közötti különbséggel. Többszöri elemzéseim alapján az uralkodó vélemény a dühös medvéké, akik a Fed álláspontját és a piac viselkedését (a kereskedési aktivitás alapján) nem látják összhangban.

A hozamok emelkedtek – a 10 éves hozam hónapok óta a legmagasabb szintre emelkedett (péntek délután 4,295%) -, mégis a részvények és a hozamok közötti hagyományos korreláció az utóbbi időben nem volt kimutatható, mivel a részvények a hozamokkal együtt emelkedtek. Szerint ez a piaci erősség jele. Azonban továbbra is óvatosságra intek mindenkit, amíg a Federal Reserve várható kamatcsökkentéseinek időkerete nem világos, ami felerősíti az idegességet és a bizonytalanságot.

Ezek a jelek kedden is megmutatkoztak, amikor a fogyasztói árindex a konszenzussal ellentétben erőpsnek bizonyult. A legfrissebb adatok szerint az infláció tovább csökkent, de nem olyan gyorsan, mint ahogyan azt a konszenzus várta. Sokan – közgazdászok, szakértők és befektetők – azt sugallták, hogy ez arra ösztönzi a Fed-et, hogy késleltesse a kamatcsökkentést, és a napot az S&P 500 körülbelül 2%-os csökkenéssel zárta.. Véleményem szerint ez túlreagálás egyetlen CPI adatra. A piacok pánikba eshetnek, a Fed habozhat, de ha a felszín alá nézünk ez a CPI nem olyan rossz.

Másnap a Külkapcsolatok Tanácsában tartott beszédében Austan Goolsbee, a chicagói Fed elnöke azt mondta: „Ne boruljunk ki túlságosan”, és később arra buzdította a megfigyelőket, hogy „ne izguljanak fel, ha egy hónapra magasabb fogyasztói árindexet kapnak, mint amire számítottak”.

Összhangban a nézetünkkel Goolsbee hangsúlyozta, hogy „teljesen világos, hogy az infláció csökken. Még mindig az úton lehetünk [a Fed 2%-os inflációs céljához], még akkor is, ha van néhány emelkedés és néhány hullámvölgy”.

Mit jelent ez a részvénybefektetők számára? A 2024-es kilátásokban figyelmeztettem mindenkit, hogy bár a piac januárban valószínűleg új csúcsokat fog elérni, egy rövid konszolidációs időszak következhet, mielőtt az év második felében újabb rally következne. Vajon az erős CPI adat volt a katalizátor, amely rövid távú csúcsot jelzett?

Szerintünk nem. A rövid távú csúcsokat általában a jó hírek hatására történő eladás jellemzi és kedden nem ez történt. És pénteken, amikor a PPI erős volt, a részvények alig estek. Ez alapján úgy gondolom, hogy a részvényeknek rövid távon van emelkedési terük még, de már nem sok.

Azt is megfigyeltem, hogy a csúcsok általában a vásárlóerő kimerülése után következnek be. A 2023. júliusi csúcsot a marginadósság csúcspontja előzte meg, és a jelenlegi marginadósság még mindig az említett szintek alatt van. Ezeknek a szinteknek meg kell ugraniuk ahhoz, hogy egy közeli csúcsot jelezzenek.