A legfontosabb tudnivalók

- A SEC-perekre válaszul a stabilcoinok allokációjának 17.5%-ra, az altcoinok allokációjának 17,5%-ról 0%-ra történő csökkentésére irányuló stratégiánk előnyösnek bizonyult, mivel az altcoinok jelentős veszteségekkel szembesültek. A jelenlegi kriptopiac feltűnő eltérést mutat, az ETH és a BTC dominanciája 2021 áprilisa óta a legmagasabb szinten van.

- A héten közzétett Hinman e-mailek rávilágítanak a SEC-n belüli történelmi következetlenségekre, és azt sugallják, hogy a kriptora vonatkozó szabályozásban elismert hiányosságok vannak. Ez szabályozási probléma hátszélként szolgálhat.

- A részvénypiacok emelkedése és a kriptopiacok küzdelme ellenére a Bitcoin alapvető kapcsolata a globális likviditással továbbra is fennáll, amit az arannyal való szoros korrelációja és a dollárral való fordított kapcsolata mutat. A dollár potenciális gyengülése esetén ez kedvezhet a Bitcoinnak. Technikai stratégiai vezetőnk technikai csökkenést jósol az amerikai dollárindexben, ami potenciális felhajtóerőt jelent a feltörekvő piacoknak.

- A Bitcoin és a hazai nettó likviditás közelmúltbeli szétválasztása annak tudható be, hogy az amerikai makrotényezőknek a Bitcoinra gyakorolt hatása csökkent a szabályozási nyomás közepette, vagy a kriptopiac késleltetett válasza a megnövekedett piaci részvételre. A központi banki tevékenységek azt sugallják, hogy a globális makrotényezők nagyobb befolyással bírhatnak. A PBOC és a BOJ által tervezett ösztönző intézkedések a Fed esetleges szünetelésével együtt enyhíthetik a globális likviditási feltételeket.

- Alapstratégia – A kihívást jelentő árfolyammozgás és a részvényektől való látszólagos függetlenedés ellenére a bitcoin korrelációja az arannyal, a dollárral és a globális likviditással továbbra is fennáll. Úgy gondoljuk, hogy a kár nagy része megtörtént, és úgy véljük, hogy helyes, ha továbbra is főként a FŐ allokációban maradunk, amit megosztottunk a MarketMaker tagság alatt. Kis allokációkkal az altcoinokban, mint a szabályozási győzelmekre vonatkozó vételi opciók. Úgy látjuk, hogy a dollár rövid távú csökkenése és a globális központi bankok egyidejű monetáris lazítása makroszintű hátszelet jelent a BTC és az ETH számára. Ahogy közeledünk a bitcoin 200 napos mozgóátlagához, nagyobb tőkét helyezhetünk munkába.

A Coinok további turbulenciákkal szembesülnek

A múlt héten megragadtuk a lehetőséget, hogy „megvegyük a félelmet”, válaszul a Coinbase és a Binance nagy kriptoplatformokat célzó SEC-perekre, ami gyors porfitot jelentett. Majd az alapstratégiánkban 17.5%-ra növeltük a stabilcoinokba való allokációnkat, és 17,5%-ról 0%-ra csökkentettük az altokba való allokációnkat és növeltük a BTC és ETH allokációt. Ez szerencsés időzítésnek bizonyult részünkről, mivel az altcoinok a hétvégén továbbra is jelentős veszteségekkel szembesültek. Emellett bölcsen tettük, hogy némi pénzt tartottunk rendelkezésre az esetleges további piaci visszaesések esetére, amelyekkel valóban találkoztunk.

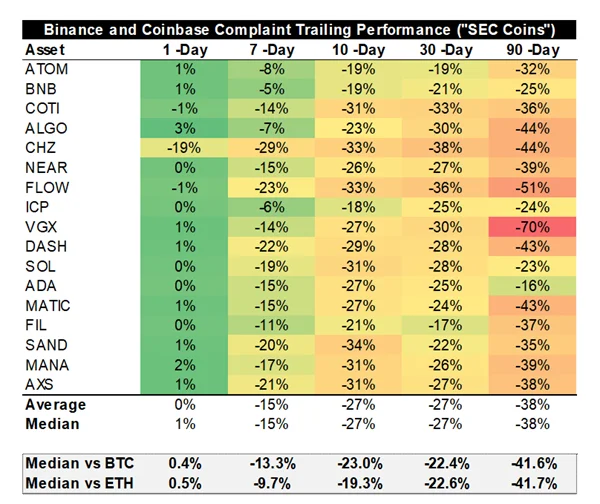

Amint azt a lentebbi, az eszközök teljesítményét bemutató táblázat is mutatja, a szabályozási nyomás túlságosan nagy hatással volt a SEC által a panaszaiban értékpapírnak minősített eszközökre.

Az eltérés a „fők” és az altok között szembetűnő volt. Míg a „majors „fők” továbbra is kényelmesen magasabban vannak, mint ahol 1 évvel ezelőtt voltak (+26%), az altcoinok visszavonták az összes nyereségüket az elmúlt 12 hónapban, és összességében 11%-kal alacsonyabbak az elmúlt 12 hónapban.

Egy másik lencse, amelyen keresztül a jelenlegi piaci eltérést nézhetjük, az ETH és a BTC dominanciájának kombinációja, amely most a legmagasabb szinten van 2021 áprilisa óta, ami azt jelenti, hogy a kriptoökoszisztéma teljes likviditása ebbe a két eszközbe áramlik.

Hinman e-mailek egy kis győzelem

Megértjük a SOL-nak az alapstratégiánkba való beépítésének lehetőségével kapcsolatban felmerült aggályokat, tekintettel arra, hogy a SEC panaszaiban is említésre került. Azonban ezt egy kisebb mértékű allokációnak tekinthetjük az ötletet, amely a SEC-vel kapcsolatos esetleges kedvező bírósági kimenetelre vonatkozó vételi opcióként funkcionál. Optimizmusunk a folyamatban lévő Ripple-ügyből ered, amely ezen a héten pozitív fejleményeket tapasztalt.

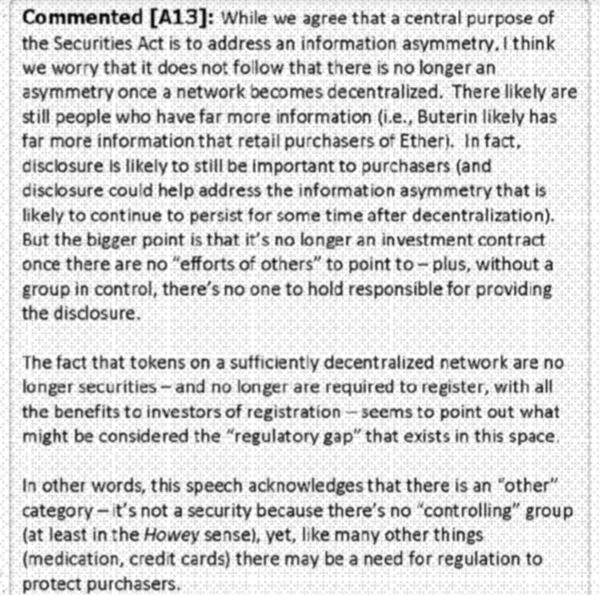

Kedden a Ripple Labs nyilvánosságra hozta a 2018-as e-maileket, amelyekben William Hinman, a SEC korábbi vállalatfinanszírozási igazgatója érintett. Ezekből az e-mailekből kiderült, hogy Hinman javasolta, hogy az ETH-t nem kell értékpapírként regisztrálni. Az e-mailek a Ripple védekezésének részeként kerültek nyilvánosságra a SEC perben, amely azzal vádolja a vállalatot, hogy jogellenesen értékesített nem regisztrált XRP tokeneket. Az e-mailekből kiderült az is, hogy a SEC tisztviselői között belső megbeszélések zajlottak ennek az álláspontnak a tisztázásáról, valamint egy találkozó az Ethereum alapítójával, Vitalik Buterinnel.

Ezek a cserék rávilágítanak a SEC tisztviselőinek történelmi elismerésére, miszerint a meglévő értékpapír-törvények, beleértve a Howey-tesztet is, elégtelenek lehetnek a kriptoeszközök szabályozására. Ez azt jelzi, hogy kifejezetten erre a feltörekvő technológiára szabott szabályozásra van szükség. Egy ilyen perspektíva a SEC-perekben érintett felek többsége számára előnyös lenne. Bár a Ripple-perrel kapcsolatos döntésnek még nincs konkrét időpontja, a következő hónapokban várhatóan döntés születik. Ezen e-mailek nyilvánosságra hozatala rövid időre rallyt indított el a SEC-perekben értékpapírnak minősített coinok körében, bár ezek a nyereségek nagyrészt visszafordultak.

Paul Grewal, a Coinbase jogi vezetője a Twitteren hangsúlyozta ezeknek az e-maileknek a jelentőségét, és az alábbi képet tette közzé, a következő felirattal:

„A szabályozási rés.” A Hinman e-mailekből származó bizonyíték arra, amit a Harmadik Körzetnek, a Kongresszusnak és magának a SEC-nek mondtunk: hogy az értékpapír-törvények hiányosak, amikor a digitális eszközökről van szó, hogy az értékpapírjog nem arra szolgál, hogy minden digitális eszközre vonatkozzon, és hogy sok digitális eszköz nem értékpapír.”

Fed szünet

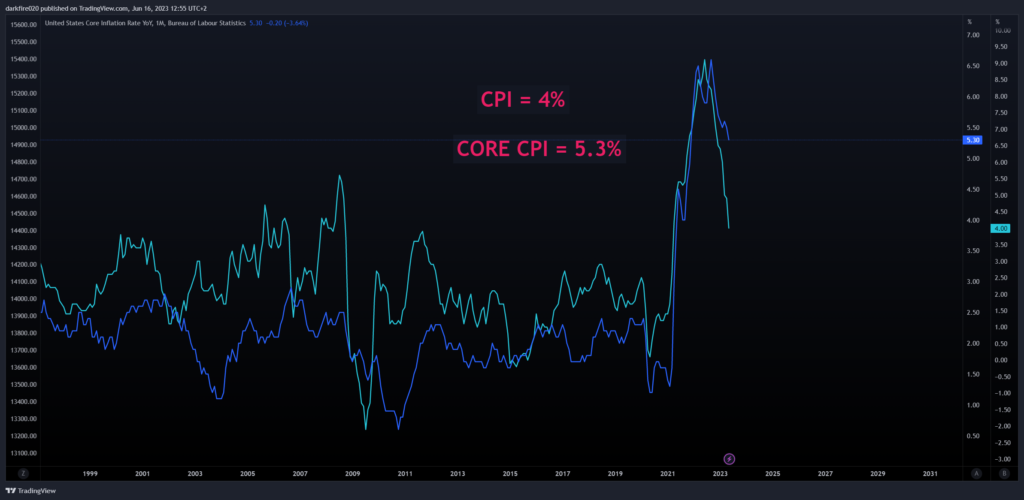

A héten a makro-országok nagy híre a legfrissebb CPI-adatok közzététele és az azt követő FOMC-ülés volt.

A májusi CPI-jelentésből kiderült, hogy az infláció havi szinten 0,1%-kal, éves szinten pedig 4%-kal nőtt, ami az inflációs nyomás folyamatos enyhülését mutatja. Fontos megjegyezni, hogy a core infláció továbbra is kissé emelkedett, havi szinten 0,4%-kal, éves szinten pedig 5,3%-kal. A fogyasztói árindex fő mozgatórugói a bérleti díjak emelkedése, valamint a használt autók és tehergépkocsik árának növekedése voltak… Tényleg elhiszi valaki, ha beletekint a részletekbe, hogy a hivatalos adatot felhúzú használt gépkocsik az infláció hajtóerői?…. Nézz a színfalak mögé…

Ez elég volt ahhoz, hogy a Fed végül letegye a fegyvert, és a szerdai FOMC-ülésen szüneteltetve a kamatlábakat állandó szinten tartsa.

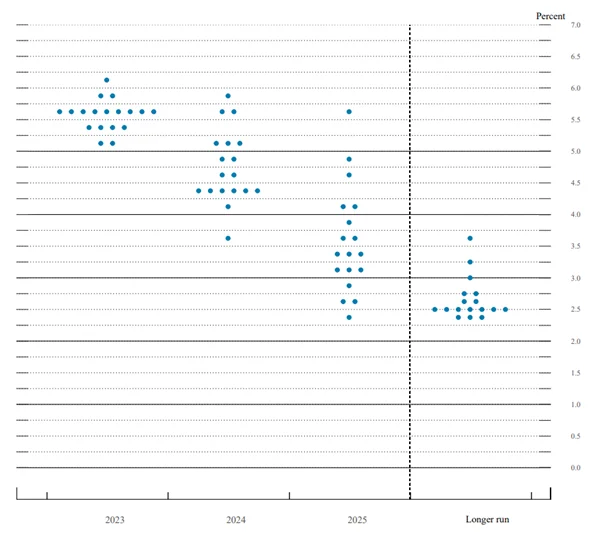

Bár a piacoknak tetszett az eredeti döntés, némi aggodalomra adott okot a felülvizsgált „pontdiagram”, amely a korábbi pontdiagramnál 50 bázisponttal magasabb végső kamatlábat mutatott, vegyes jeleket küldve a befektetőknek. Alapesetünk szerint ez a dot plot a Fed „sólyomszerű szüneteltetési kísérlete”, de feltételezve, hogy az infláció a jelenlegi pályán marad, úgy gondoljuk, hogy nem valószínű, hogy idén további emeléseket látunk.

A nagy szétválás (valahogy)

A legutóbbi bikapiacon gyakran előfordult, hogy az emberek arra panaszkodtak, hogy a bitcoin, amelyet a pénzromlás elleni végső fedezetként terveztek, egyszerűen csak a technológiai részvényekre tett tőkeáttételes fogadásként működik.

Most, hogy a részvények szárnyalnak, a kripto pedig bukdácsol, pont az ellenkezőjére kezdünk panaszkodni. Ilyen az emberi természet.

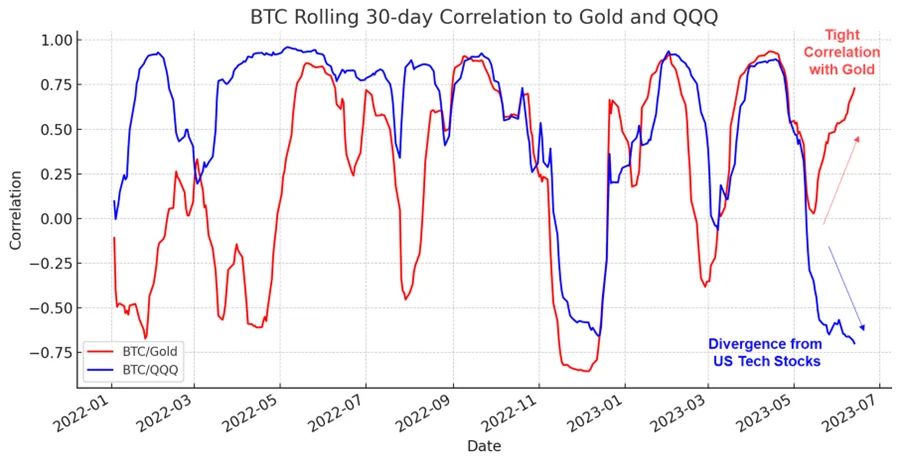

Az alábbiakban láthatjuk, hogy bár a bitcoin eltávolodott a Nasdaqhoz fűződő kapcsolatától, továbbra is szoros korrelációban áll az arannyal. Ez annak a függvénye lehet, hogy a technológiai részvények a saját fundamentumaik alapján mozognak, szemben a globális likviditási feltételek által vezéreltekkel, ahogyan az elmúlt néhány évben történt.

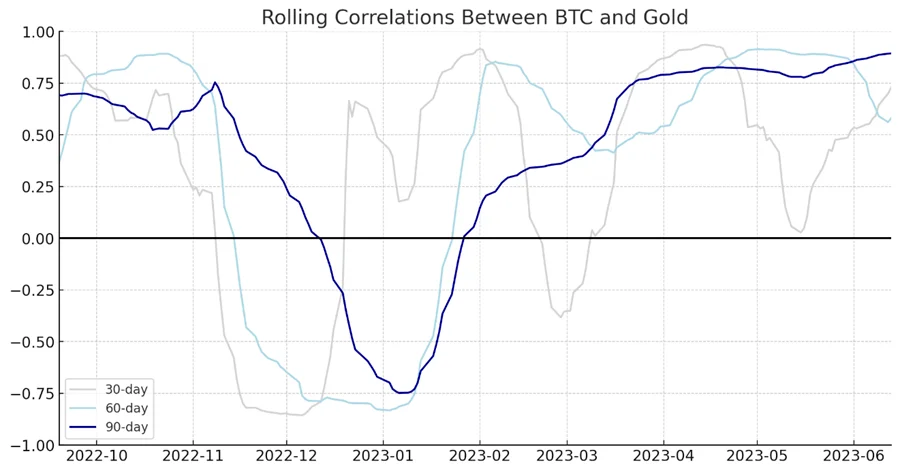

Az alábbiakban részletesebb képet kapunk az analóg arany és a digitális változat közötti jelenlegi kapcsolatról.

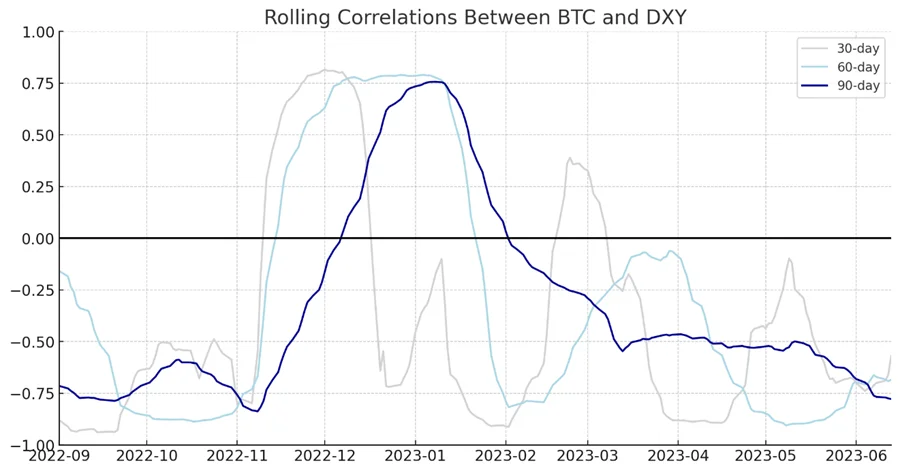

A Bitcoin továbbra is szoros (fordított) korrelációban áll a dollárral. Ez a likviditási feltételekkel való tartós kapcsolatot tükrözi.

Megértve azt a tényt, hogy a kihívást jelentő árfolyammozgás ellenére a bitcoin továbbra is alapvetően kötődik a globális likviditáshoz, a dollár bármilyen gyengeségét a határidős árfolyammozgás szempontjából kedvezőnek kell tekintenünk. A technikai stratégiáért felelős vezetőnk (WSBKING) kifejtette véleményét a dollár rövid távú kilátásairól, megjegyezve, hogy úgy tűnik, hogy a dollár átfordulni látszik. Kommentárjai az alábbiakban olvashatók:

A június eleji mélypontok közelmúltbeli áttörése egyre valószínűbbé teszi, hogy az amerikai dollárindex (DXY) technikai csökkenésnek indult, ami az elkövetkező hetekben alacsonyabb árfolyamokhoz vezethet.

A momentum a szokásos technikai mérőeszközök, mint például a MACD, alapján medvés irányba fordult, és a május eleji emelkedő tendencia az elmúlt két hétben sérült meg.

Technikailag a DXY áprilisi/májusi mélypontjainak tesztelésére és áttörésére számítok, ami hátszelet adhat a feltörekvő piaci (EM) kereskedésnek.

A DXY lefelé mutató célértékei a 90 dolláros tartományban vannak, és a következő hetekben a yen, az euró és a font árfolyamának emelkedésére számítok.

Globális likviditási frissítés

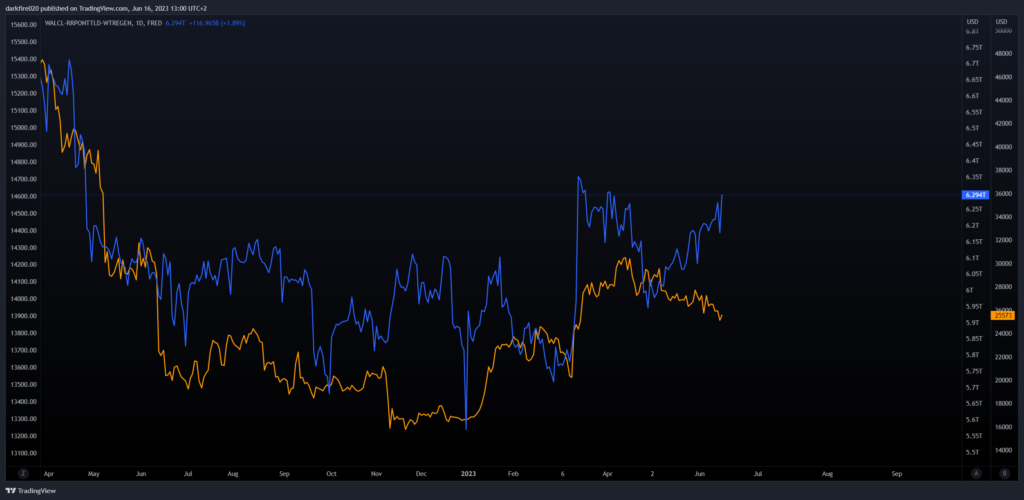

Egy másik érdekes eltérés, amelyet az elmúlt hetekben megfigyeltünk, a hazai (nem magyar, lol) nettó likviditás és a bitcoin között mutatkozott. Az elmúlt néhány évben a nettó likviditás növekedése a bitcoin árfolyamának egyidejű emelkedéséhez vezetett. E hónap eleje óta azonban, amikor azt tapasztaltuk, hogy a tőke az RRP-ből visszakerült a piacra (erről bővebben lentebb), a nettó likviditás jelentősen emelkedett, miközben a bitcoin továbbra is tántorog.

Mit jelent ez a szétválás? Erre több magyarázat is lehetséges: (1) az amerikai makrohelyzet a közelmúltbeli szabályozási nyomás miatt kevésbé volt fontos a bitcoin számára, mint a globális makrohelyzet, vagy (2) a piaci részvétel növekedésének pozitív hátszele még nem szűrődött be a kriptopiacra.

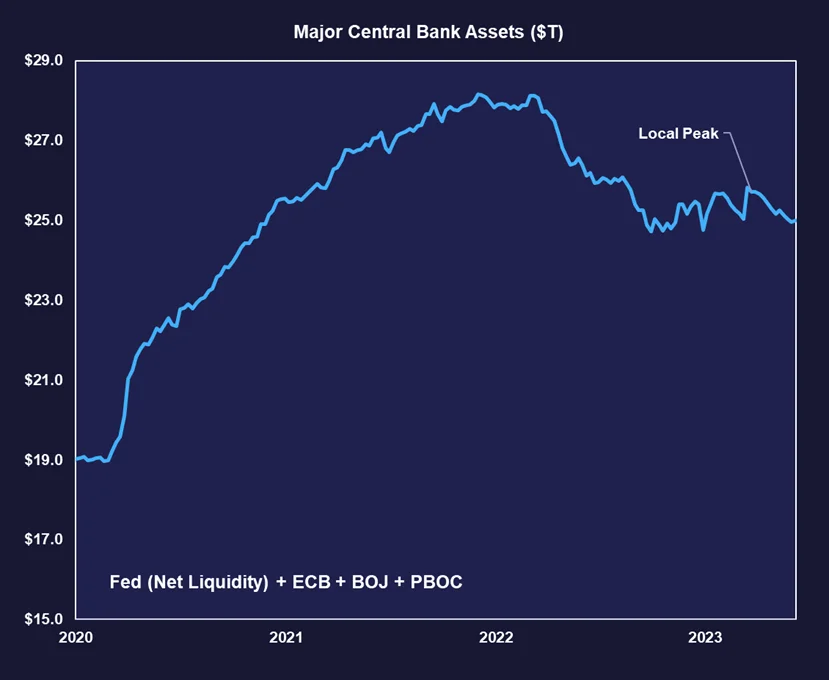

Az alábbi ábra, amely azt mutatja, hogy a globális központi banki eszközök március végén helyi csúcsot értek el, ami egybeesik a kriptóárak YTD csúcsával, azt sugallja, hogy az (1) valószínűbb válasz.

Jó hír, hogy a négy nagy központi bank közül kettő (a PBOC és a BOJ) tervezi, hogy idén valamikor újra ösztönző monetáris politikai megközelítést alkalmaz.

- A PBOC politikájával kapcsolatban a Bloomberg ezen a héten arról számolt be, hogy a kínai döntéshozók „az ügyet ismerő személyek szerint egy széleskörű ösztönző javaslatcsomagot fontolgatnak, amely magában foglalja az ingatlanpiacot és a belföldi keresletet is magában foglaló területek támogatását”.

- A Reuters hasonló hangnemben számolt be arról, hogy „a BOJ várhatóan fenntartja a héten az ultra-laza monetáris politikát és a mérsékelt gazdasági fellendülésre vonatkozó előrejelzését, mivel a robusztus vállalati és háztartási kiadások tompítják a tengerentúli kereslet lassulásának csapását, mondták a források. A központi bank azt is jelezheti, hogy az infláció túllépi előrejelzéseit, ami növelné az esélyét annak, hogy a júliusban esedékes negyedéves felülvizsgálat során feljavítják az árelőrejelzéseit”.”

Ezek az intézkedések a Fed szünetelésével együtt a globális likviditási feltételek további enyhüléséhez vezethetnek.

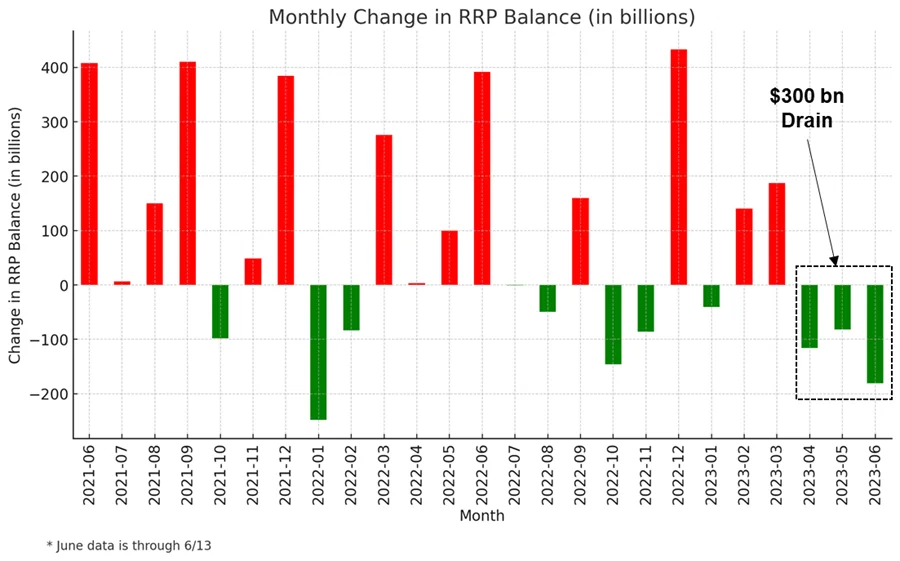

RRP egyenleg csökken = jó az eszközáraknak

Az elmúlt néhány hét során fokozatosan kevésbé lettünk medvék a folyamatban lévő Crypto Alapstratégia újjáépítéssel kapcsolatban, aminek több oka is van: (1) a Fed szünetelése a részvénypiaci rally hátterével valószínűleg némi tőkét hozna a pálya széléről (vissza a tartalékokba), és (2) a rövid távú kamatok továbbra is versenyképesek az egynapos kamatlábbal, ezért az új kincstárjegyekre vonatkozó marginális ajánlatnak az RRP-ből kell származnia (likviditási semleges).

Nehéz megmondani, hogy a fenti tényezők közül melyik mozgatja a tőkét az RRP-ből, de úgy tűnik, hogy a csökkenések elég jelentősek ahhoz, hogy eddig bármilyen kincstári indíttatású vihart átvészeljenek.

Az alábbiakban látható, hogy az RRP április eleje óta 300 milliárd dollárral csökkent. Kíváncsi leszek, hogy ez a tendencia a hónap végén is fennmarad-e, mivel az RRP egyenlege minden negyedév végén növekszik, mivel az alapok a negyedév végi jelentéstételi időpontok környékén leépítik a tőkeáttételt.

Crypto Alapstratégia:

Sajnos a pontos alapstratégiánkat a Market Maker tagság keretein belül olvashatod el. 2021 óta Magyarország legjobb szolgáltatását nyújtjuk és világszinten egyedi, eddig csak intézményiek által elérhető kutatási és makro stratégiát nyújtunk. Mi voltunk az egyetlenek az egész országban és a világon csak a deutsche bank mellett mi tudtok helyesen megitélni a piacot és következetesen tájékoztatni az ügyfeleinket a trendekről. Egész részvénypiac aljának elkapása, ATH-n lévő részvények azonosítása a legalján, crypto azonosítása a legalján…

Csatlakozás: https://whop.com/smart-money-hungary