Az infláció egyre kevésbé „fájdalmas fekete lyuk”, és a Fed látja ezt

Az elmúlt héten a kockázati eszközök 2022 egyik legjobb emelkedését produkálták. Ugyanebben az időszakban kevés „kemény” gazdasági adat érkezett, és a 3Q2022-es eredményszezon nagyrészt eseménytelenül telt (74%-os vereség). De a Fed-kommentárokban messzemenően jelentős változás történt, és a befektetői pozícionáláskor a kockázati eszközök számára sokkal kedvezőbb lehetőségek voltak. Ezen okok miatt úgy látjuk, hogy a kockázatos eszközöknek nagyobb nyereségre van lehetőségük, mint amire sok szkeptikus számít.

Tisztában vagyunk azzal, hogy a befektetők többsége ezt csak egy újabb „medvepiaci rallynak” látja, amely egy-két héten belül kifullad. De vegyük figyelembe a következőket:

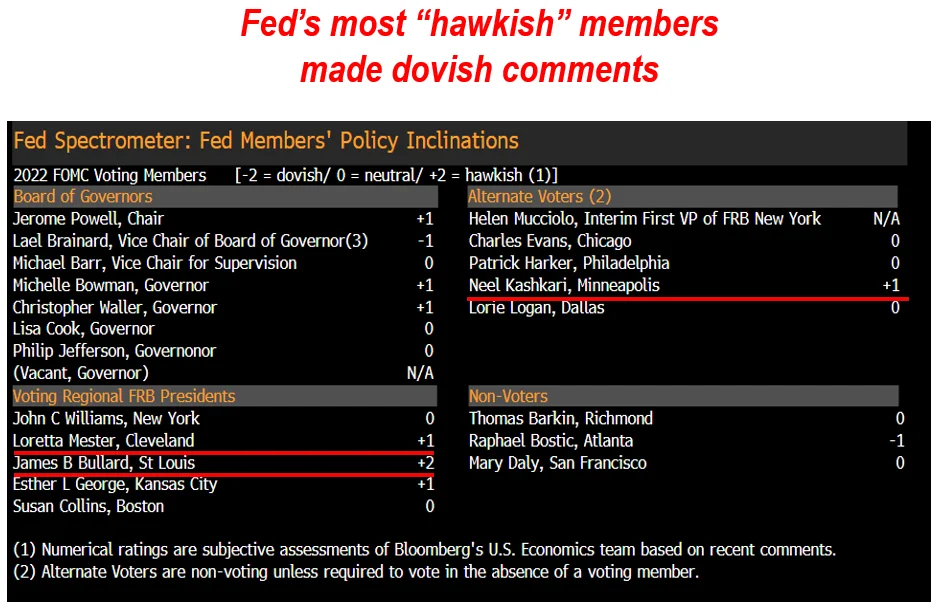

⚫Több Fed-előadó, köztük a három leghajmeresztőbb, Mester, Bullard és Kashkari, arról beszélt, hogy a Fed 2022 decembere után „szünetet” tart.

⚫Míg a szkeptikusok szerint ez azért van, mert valami „el fog törni”, a Fed-tagok kommentárjai azt mutatják, hogy ez vitathatatlanul inkább annak elismerése miatt van, hogy a monetáris politikának időre van szüksége.

⚫Ez a pont egybecseng azzal, amit sok közgazdász tett a Wharton professzor Jeremy Seigel, Ian Shepherson a Pantheon, Ed Hyman az ISI (és persze, Fundstrat adat tanulmányozó csapata, fáradhatatlan Ken által vezetve).

⚫Továbbá, egy másik váltás a Fed beszédben több Fed-tag (Bostic és Kashkari) rámutatott az infláció forrására, mint az ellátási láncok és az áruk, és nem a munkaerőpiacok.

⚫Így a +75bp emelések és a gazdaság lassulása azért volt, hogy „időt nyerjen” az ellátási láncok normalizálódásához.

⚫Ez mostanra többféle mérés szerint is jól halad, amit az elmúlt hónapokban is megfigyelhettünk

⚫A CPI-al kapcsolatban is árnyaltabb párbeszéd zajlik. A Fed arra kondicionálta a piacokat, hogy csak a „kemény” adatokra (CPI, PCE) összpontosítsanak, mivel a vezető mutatók úgy tűnt, hogy elvesztették kapcsolatukat a ténylegesen átadott CPI-al.

⚫Sok befektető kezdi belátni, hogy a késleltetett CPI-t az előrejelzővel szemben tévesnek tartja. A CPI Housing ma már jól ismert, hogy messze elmarad a lakáspiac és a bérleti piac jelenlegi állapotától.

⚫Hasonló felismerés zajlik az Egészségbiztosítással kapcsolatban, amely 2022-ben jelentősen hozzáadódott a szolgáltatások CPI-jéhez (lásd lentebb), és ez 2023-ban teljesen megfordulhat.

⚫Végső soron a munkaerőpiacnak valóban le kell hűlnie, és ennek már több jele is van.

⚫ Ez azt jelenti, hogy az e heti ECI vagy foglalkoztatási költségindex a hét legfontosabb adatpontja lehet.

⚫ Ezt jelezte nekünk a HA, az egyik legelismertebb makro PM, és sokan ismerik az utcán, mint az egyik legjobb makrogazdasági adatok nyomon követésében.

⚫ Ha az ECI 1% alá kerül 3Q2022-re, az 4%-os évesített munkaerőköltséget jelent, és jellemzően 1,5%-2,0%-ot vonunk le a termelékenységért. Ez nem egy bér-árspirál, és így tovább támogatja az „infláció csúcsra járatása” tézist.

Egy olyan rally összetevői, amely időtartamában és amplitúdójában meghaladja a „júniusi” rallyt.

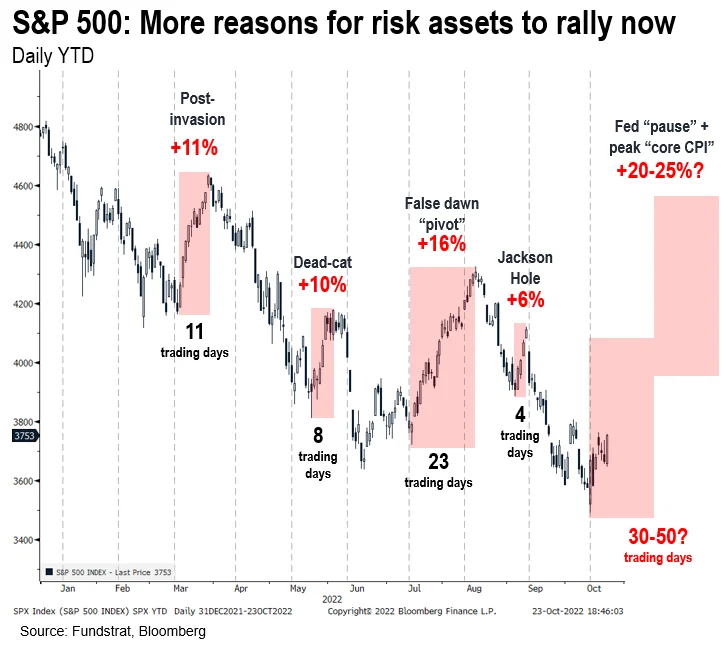

Mindezek véleményünk szerint okai annak, hogy a részvények (CRYPTO IS MEGY VELE) bármely rallyjának meg kell haladnia a júliusi rallyt, amely a „Fed pivot hamis emelkedése” volt:

⚫Az a rally 23 kereskedési napig tartott, és +16%-ot emelkedett.

⚫ Akkoriban csak a headline CPI érte el a csúcsot, és sok befektető azt várta, hogy a fogyasztói core CPI tovább erősödik.

⚫ A munkaerőpiacok júliusban rendkívül feszesek voltak: JOLTS/munkavállalók ~2,0

⚫ Ez az arány ma 1,67 és csökken

⚫ Több közgazdász most már jelentős csökkenést prognosztizál a core CPI-ban, és az alábbiakban a JPMorgan jelentését emeljük ki.

⚫ 2 napja több Fed-tag nyíltan beszél valamiféle „szünetről és körültekintésről”, ami egy dovish fordulatot jelent.

⚫ A befektetői pozíciók most sokkal medvésebbek, mint bármikor 2022-ben (lásd alább).

Összességében:

⚫ Nincs értelme annak, hogy egy rally meghaladja a „júniusi hamisat”?

⚫ Tekintsünk egy lehetséges 30-50 napos rallyra és 20-25%-ra?

⚫ A 2022-es félidős választások a következő hetekben lesznek, és a Fundstrat politikai stratégája, Tom Block úgy véli, hogy a republikánusok el fogják foglalni a képviselőházat, és még esetleg a szenátust is.

⚫ Ez is dezinflációs hatásúnak tekinthető (kiadások visszaszorítása), ami esetleg alacsonyabb kamatlábakat eredményezhet.

⚫ A választók pedig valószínűleg kisebbnek látják a „magasabb infláció” kockázatát (a republikánusokkal), és így csökken a bér-árspirál kockázata.

⚫ A légy a levesben azonban a 10 éves hozamok folyamatos emelkedése, amit továbbra is nyomon kell követnünk.

POZICIONÁLÁS: Akár margin adósság, hangulat, gamma, ez GFC/Dot.com/COVID-19 extrém

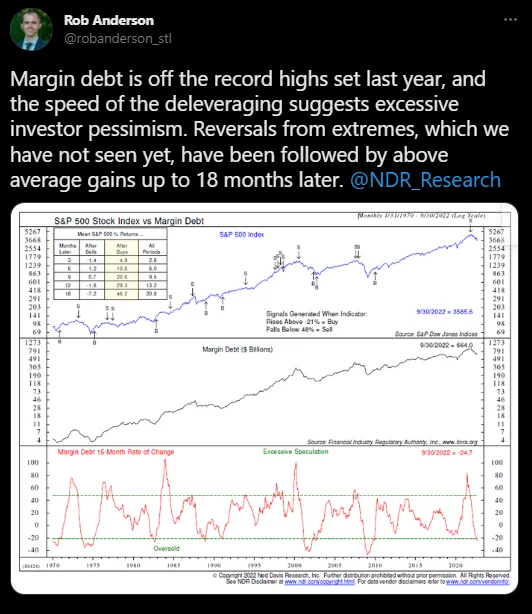

A fenti vitát kiegészítve, a pozícionálás ma sokkal szélsőségesebb a kockázatkerülés és a short pozícionálás tekintetében. Túl sok példát lehetne felsorolni, és az elmúlt hetekben sok példát megjelöltünk. Az alábbiakban azonban néhány újat is hozzáadunk.

A Ned Davis Research által elemzett marginadósság az elmúlt 15 hónapban több mint 20%-kal csökkent, ami megfelel a következő mélypontokon látott szélsőséges értékeknek:

⚫1974

⚫1990

⚫2003

⚫2009

Elég erős bikás jel (ellentétes)

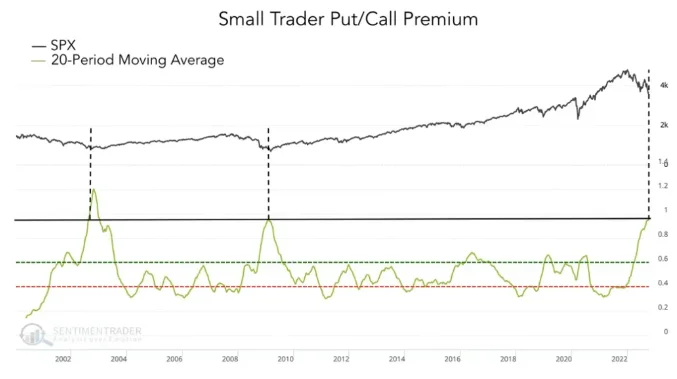

És Sentiment Trader megjegyzi Put / Call prémium (20D átlag) szinteket az alábbi időpontoknál láttunk:

⚫2003-as mélypontok

⚫ 2009-es mélypontok

Ismét extrém bikás jel (ellentétes) és nem láttuk bármikor 2022-ben.

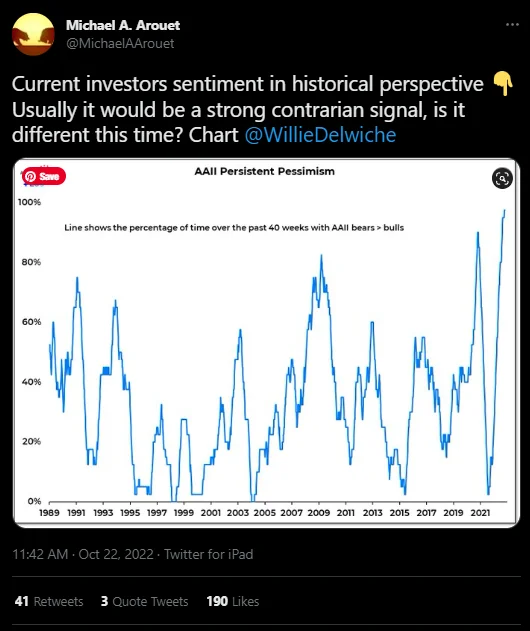

A retail hangulat az eddigi leghosszabb negatív szériát könyvelhette el, ahogyan azt @MichaelAArouet is jelezte.

⚫ Ez az egymást követő heteket méri

⚫ AAII % medvék meghaladják % bikák-at

⚫ Ez a valaha volt leghosszabb sorozat

⚫ A második leghosszabb 2020 márciusában volt (Covid sell-off)

⚫ Ismét egy nagyon erős bikás jel (ellentétes)

INFLÁCIÓ: Több közgazdász is az alacsonyabb fogyasztóiár-index útját jelöli ki az év végére

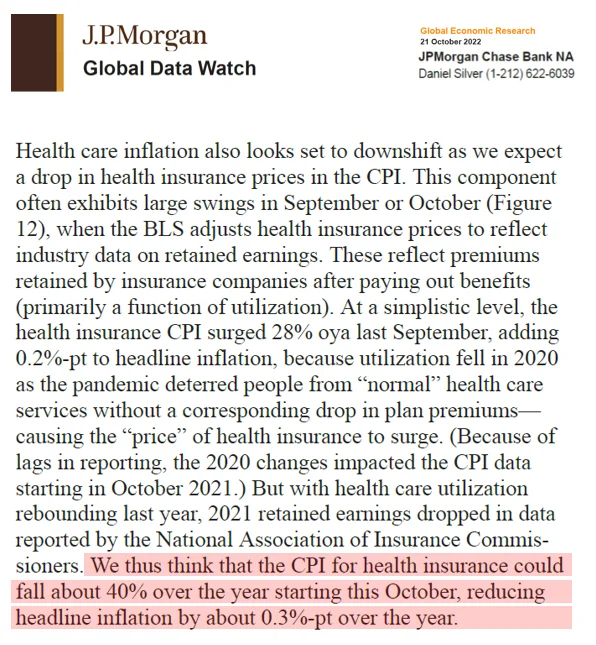

A JPMorgan közgazdásza, Daniel Silver múlt pénteken egy széles körben elérhető jelentést tett közzé.

⚫ A cím: „USA: Az infláció csökkenése úton van” önmagáért beszél.

⚫ A Fed inkább arra összpontosít, hogy a Core és a Core Service CPI csökkenését látja.

⚫ Silver több érvet is felsorakoztat, hogy a statisztikai és egyéb tényezők miért fogják csökkenteni a szolgáltatási CPI-t.

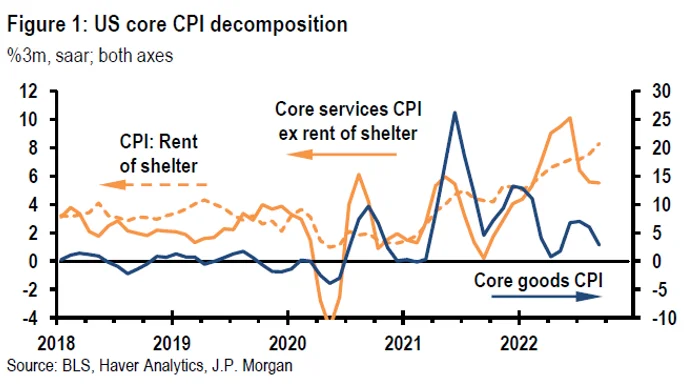

Ez a JPMorgan által készített ábra a „core service CPI ex-shelter” előrejelzésüket mutatja:

⚫ Ex-shelter egy tisztább pillantást vet a szolgáltatási összetevőkre.

⚫ Az előrejelzésük szerint a szeptemberi 10%-os éves szintű csökkenés hirtelen következik be.

⚫ Egészen 6%-ra októberben és az év végéig

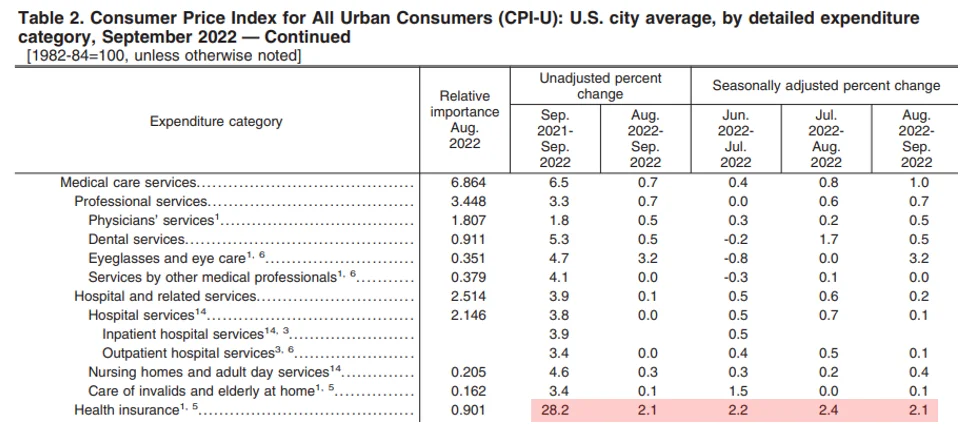

Számos említett tényező mellett rámutatnak az egészségügyi szolgáltatások inflációjának várható hirtelen csökkenésére. Lentebb az egészségügyi szolgáltatásokra vonatkozó CPI-jelentést mutatjuk:

⚫ Kiemelkedik az egészségbiztosítás 28%-os éves növekedése (+2% havi szinten).

⚫ Ez teszi ki az egészségügyi szolgáltatások fogyasztói árindexének többletnövekedésének nagy részét.

Ahogy Silver (a JPMorgan-tól) megjegyzi, egy statisztikai furcsaság van a háttérben. Az egészségügyi biztosítási CPI-t befolyásolja, hogy mennyi egészségügyi szolgáltatást vesznek igénybe. Ez pedig 1 éves késéssel tükröződik a fogyasztói árindexben:

⚫ 2020-ban kevesen vették igénybe az egészségügyi ellátást (alacsony kihasználtság).

⚫ így a CPI-ben 2021-től mostanáig ez a biztosítási költségek emelkedését okozta (mivel nem vették igénybe) és +28%-os CPI költséget mutat.

⚫ Most nagyobb az egészségügyi felhasználás, így ez az egészségügyi CPI-ben csökkenésként fog megjelenni (többet használják, így az egységköltség csökken).

⚫ Silver becslése szerint ez a fogyasztói árindex -40%-os csökkenését jelenti éves szinten.

⚫ Ez egy hatalmas kilengés a +28%-ról a negatív -40%-ra.

⚫ A fogyasztói árindex hatása 2022-ben +0,2% és 2023-ban -0,3%, azaz +0,5%-os változás a fogyasztói árindexben.

⚫ Ez hatalmas

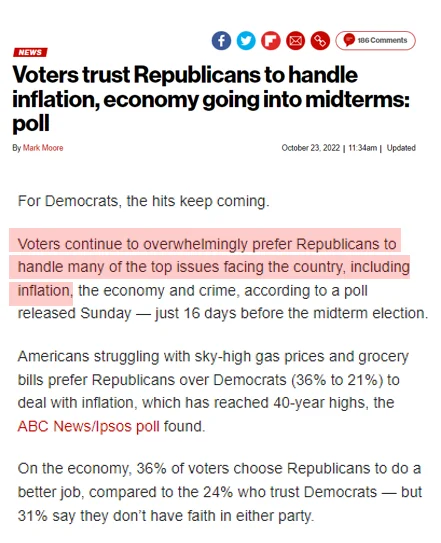

KÖZÉPTÁV: A republikánusok térnyerése a képviselőházban és esetleg a szenátusban is megváltoztathatja az inflációs várakozásokat

A 2022-es félidős választások novemberben lesznek. Tom Block, a Fundstrat politikai stratégája úgy látja, hogy a republikánusok megszerzik a képviselőházat és esetleg a szenátust.

⚫ A NYPost szerint a választók úgy látják, hogy a republikánusok jobban tudják kezelni az inflációt.

⚫ Így az inflációs „félelmek” enyhülhetnek, ha a republikánusok kerülnek a parlamentbe.

⚫ Ez tovább támogatja a kockázatos eszközök rally-át, mivel ez csökkentené a bér-árspirál kockázatát.

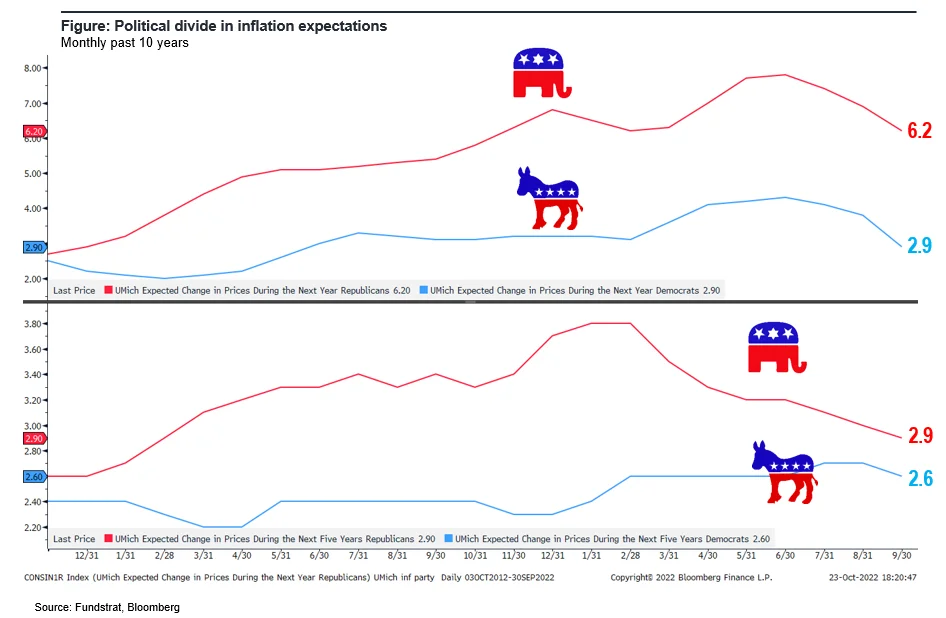

És furcsa módon a republikánusok számos felmérésben magasabb inflációt érzékelnek, ahogy az alábbiakban látható. Így a republikánus szavazók inflációs megítélése valószínűleg szintén javul.

Október 25-ikén a bevételi jelentések jól alakultak és láttunk egy kis emelkedést. A továbbiak szintén fontosak lesznek.

⚫ A héten 166 vállalat tesz jelentést.

⚫ A 102 vállalat közül, amelyek eddig beszámoltak (az S&P 500 20%-a), az összesített eredmények átlagosan 5%-kal meghaladják a becsléseket. A beszámolót készítők 75%-a pedig felülmúlja a becsléseket.

⚫ A felső soron az általános eredmények átlagosan 3%-kal haladják meg a becsléseket. És a jelentést tevők 69%-a veri a becsléseket.